- 小

- 中

- 大

- 超大

【近期碳酸锂市场大事】

1. 碳酸锂期货连续反弹 市场人士称“白色石油”不具备跌破10万元/吨条件

据SMM现货报价数据,截至10月12日,国产电池级碳酸锂小幅上涨500元/吨,报16.1万元/吨至17.8万元/吨,均价报16.95万元/吨。2023年以来,碳酸锂价格在宽幅震荡中走低,期货价格一度跌破15万元/吨,近期在供需改善背景下有所反弹。部分观点认为,2024年碳酸锂供给仍要增加,预计后市价格将重回下滑通道。不过,从当前产业供应端的成本水平来看,碳酸锂价格尚不具备跌破10万元/吨条件。(中证报)

2. 中汽协:9月份,新能源汽车产销分别完成87.9万辆和90.4万辆,同比分别增长16.1%和27.7%

中汽协:9月份,新能源汽车产销分别完成87.9万辆和90.4万辆,同比分别增长16.1%和27.7%,市场占有率达到31.6%。而1至9月份,新能源汽车产销分别完成631.3万辆和627.8万辆,同比分别增长33.7%和37.5%,市场占有率达到29.8%。

3. 锂价再创年内新低 上游矿企减产“挺价”

据上证报,碳酸锂价格的持续下探再次让市场产生悲观情绪。上海钢联10月10日数据显示,当日电池级碳酸锂平均报价为17.85万元/吨,较6月中旬31.5万元/吨的报价跌幅超过40%。据统计,17.85万元/吨的报价创下电池级碳酸锂的年内新低。“9月以来锂价下滑较为明显,目前除了给长协客户正常供货外,销售工作基本暂停,库存也不是很多。”对于碳酸锂价格再次下跌,藏格矿业旗下藏格锂业相关负责人表示有一定心理准备。该人士告诉记者,目前公司电池级碳酸锂实际成交价在17万元/吨,因为盐湖提锂生产成本相对较低,当前价格还是有利可图,只是盈利水平有所下降。与盐湖提锂企业相对“淡定”有所不同,由于市场报价已逼近生产成本线,江西锂云母提锂企业“挺价”意愿强烈。记者了解到,目前江西宜春多家碳酸锂生产商通过减产等方式“挺价”,有企业已明确通知下游客户,价格低于18.5万元/吨一律免谈。

4. 2023年9月中国碳酸锂产量环比下降11.9%

Mysteel数据显示,

1. 2023年9月国内碳酸锂产量为3.7万吨,环比下降11.9%。部分外采锂辉石生产厂家由于成本倒挂,有减产停产的情况,青海地区处于夏季末端,产量有一定减少,回收端由于碳酸锂行情下跌,部分企业停止生产,总体来看,9月产量略有明显下滑。

2. 2023年10月国内碳酸锂预估产量为3.5万吨,环比下降5.4%。该月预期盐湖产量由于气温逐渐降低,产量略有下滑,叠加锂盐行情弱势,9月下游订单不及预期,预计10月需求进一步走弱,碳酸锂产量减少。

【碳酸锂期货产业链一览】

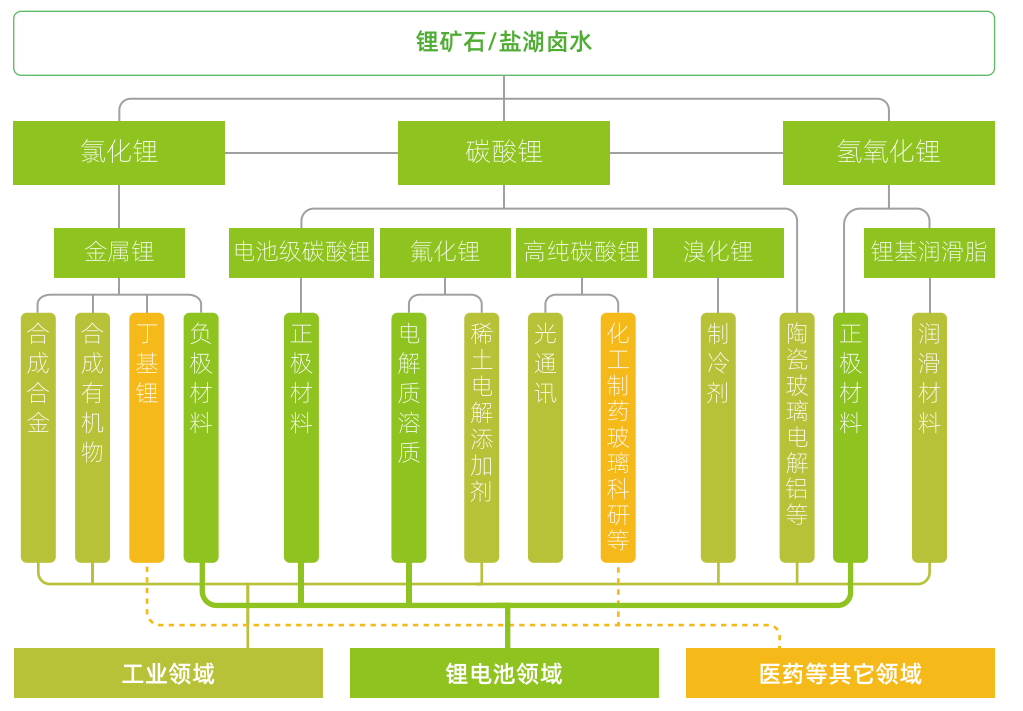

据广期所报告,碳酸锂在产业链中所处位置,大致可以由下图所示:

在锂产业链上游,锂矿石或盐湖卤水形式的锂资源经提取后,在各环节分别经加工制得一次锂盐(如碳酸锂、氢氧化锂、氯化锂)、二次/多次锂盐(如氟化锂、溴化锂)、金属锂等多种形式产品。

碳酸锂产业链中游主要是对由盐湖卤水或锂矿石生产的初级碳酸锂产品进行再加工,进而生产电池级碳酸锂及其他锂产品。目前,由于初级碳酸锂再加工的技术已十分成熟,锂矿冶炼企业基本上均能完成由锂矿生产电池级碳酸锂的全过程。盐湖提锂企业由于提纯技术、成本考量等原因大多产品为工业级碳酸锂,下游正极材料企业则会根据产品需要,委托加工企业进行提纯除杂。

在产业链下游,碳酸锂主要用于制造锂电池的正极材料,还可用于电解质溶质、玻璃、陶瓷、空调制冷剂、稀土电解添加剂等多种产品。

【碳酸锂生产特征】

据广期所报告,

1. 碳酸锂生产周期有一定季节性:1至2月由于青海盐湖结冰、企业例行装备检修、春节放假等因素,国内盐湖产量普遍下降30—40%。3月后随着气温升高,碳酸锂产量迅速回升,直到6月开工率达到顶峰。7月后由于夏季高温限电限产,碳酸锂产量小幅下降,但仍保持较高产量直到12月。

2. 碳酸锂产量提升周期较长:锂资源原材料的勘探开发是碳酸锂产能提升的基础,新矿山和新盐湖的开发需要经历以下五个步骤:勘探、可研、采矿权审批、生产工厂建设、产能爬坡。前三个步骤为前期准备阶段,不同资源类型、不同国家的审批流程区别较大,时间较为不确定。一般而言,新建锂辉石、锂云母冶炼工厂需要2至3年左右,产能爬坡至满产又需要1至2年左右;新建盐湖提锂工厂整个过程则需要5至7年。相比之下,碳酸锂下游正极材料企业扩产最短仅需6—10个月。

【碳酸锂期货价格影响因素】

据广期所报告,碳酸锂价格影响因素可从供给、需求、成本等多个角度进行探讨。

1. 供给:包括原料供应、产能利用率及新增产能释放、碳酸锂进口量、库存情况等四个方面

原料供应:锂辉石、锂云母及卤水等原料供给是否充足是碳酸锂供给的主要影响因素,其变化将直接影响碳酸锂的生产。我国锂辉石多为进口,主要影响因素包括海外锂矿企业产能释放速度及疫情等影响进口的因素等。

产能利用率及新增产能释放:国内碳酸锂企业新建产能投产、产能利用率(如检修、限电限产影响等)对碳酸锂的价格造成影响。当产能集中释放时,碳酸锂市场供给大幅增长,足以满足下游需求,碳酸锂价格倾向于下跌。

碳酸锂进口量:现阶段我国仍需依赖进口满足碳酸锂部分需求,故碳酸锂进口量的变化会影响碳酸锂供给。碳酸锂进口量主要受疫情通关、海外假期等因素影响。

库存情况:上下游企业通过调节库存情况,调控碳酸锂现货市场流通量,从而影响碳酸锂价格。

2. 需求:包括政策驱动和市场驱动两方面

政策驱动:国家为了促进节能减排、推动绿色经济,不断颁布新政策支持汽车产业的电动化转型,激励新能源汽车市场的发展。过去支持政策以补贴政策为代表,近几年主要政策有“双积分”政策和“绿牌”政策。

市场驱动:目前我国新能源汽车产业已进入市场驱动的新阶段。补贴对新能源汽车消费的促进作用正逐步消退,个人出于市场动机的购车比例已上升至接近75%。这一转变主要源于新能源电池技术提高及新能源汽车成本下降两大因素。

3. 成本:碳酸锂的成本主要包含采矿成本和加工成本

其中采矿成本与上游锂资源的类型、品位以及所采用的采矿技术等有关。一般来说,提锂成本从高到低依次排序为:锂辉石、锂云母、国内盐湖、南美盐湖。国内外相比而言,南美的盐湖资源、澳大利亚的锂辉石资源等国外锂资源品位普遍优于国内,故我国锂资源开采成本相对较高。

【碳酸锂现货市场概况】

1. 电池级碳酸锂指数170976元/吨,环比上一工作日上涨432元/吨

SMM电池级碳酸锂指数170976元/吨,环比上一工作日上涨432元/吨;电池级碳酸锂16.30-17.8万元/吨,均价17.05万元/吨,环比上一工作日上涨0.1万元/吨;工业级碳酸锂15.6-16.4万元/吨,均价16.0万元/吨,环比上一工作日上涨0.3万元/吨。近期,受锂盐看涨情绪扰动,上游部分锂盐大厂挺价心态较为强劲,多个厂家报价有所上移,其中工碳整体货源较少,部分厂家捂货不出,致其上行幅度相较电碳更为明显市场成交重心上移。

2. 富宝资讯:市场散单现货流通偏紧,今日电池级碳酸锂上涨3500元/吨

富宝锂电网发布数据显示,今日富宝碳酸锂指数报165833元/吨,上涨3500元/吨,电池级碳酸锂报171500元/吨,上涨3500元/吨;工业级碳酸锂(综合)报160500元/吨,上涨3500元/吨。氢氧化锂指数报158333元/吨,上涨2000元。锂辉石(非洲SC5%)报1150美元/吨,持平;锂辉石(中国CIF6%)报2550美元/吨,持平;锂辉石指数(中国SC5%-6%)报14600元/吨,持平;磷锂铝石(7%≤Li2O<8%)报18950元/吨,持平;富锂铝电解质指数(1.5%≤Li2O<5%)报5320元/吨,持平;升贴水(相比2401合约)报2250元/吨,下跌5800元/吨。

【碳酸锂期货市场概况】

截至10月13日15点收盘,广期所碳酸锂期货合约全线上涨。其中主力合约LC2401收盘为170250元/吨,涨幅5.68%,持仓量今日减少11623手至6.42万手。

【机构研报对于碳酸锂期货的深度解读】

国投安信期货:碳酸锂处于周线级别反弹前期,反弹目标在18万元(看多)

基本面来看,盐厂减产,实际产量环比出现下滑是反弹的主要因素,需求端亮点主要在储能,但实际带动有限。仍然要明确,当前的反弹是从24万跌至14万的下跌趋势中的必然反弹,长期方向并没有变化。技术上看,碳酸锂处于周线级别反弹前期,短线多头灵活处理,反弹目标在18万元。

光大期货:碳酸锂继续走强,究竟是反弹还是反转?(中性)

继周四涨停之后,周五碳酸锂价格继续走强,盘中涨幅超5%。从近期碳酸锂的产业格局来看,上游锂矿的下跌速度显著慢于碳酸锂的下跌速度,外采锂辉石生产碳酸锂已经陷入亏损,生产商因利润问题开始对产量进行调整,现货供应短期收紧。而下游在价格快速下跌后,投机性补库增加,冶炼厂库存逐渐向下游转移,厂家挺价意愿随之走强。而在价格出现反弹后,前期空头的集中获利了结造成了踩踏离场,进一步推高了价格涨幅。后续来看,在碳酸锂供需格局短期收紧的情况下,价格或仍有上行空间。不过随着下半年至2024年的投产压力逐渐显现,碳酸锂的供应过剩格局或将对中长期走势存在压制,未来价格仍存在较大的下行驱动。若碳酸锂价格继续反弹导致目前检修的工厂因利润修复而陆续复产,供给将再度施压盘面,碳酸锂走势或重新回归弱势格局。

混沌天成期货:对于一个供需长期过剩的品种,是个长期逢高做空的品种(看空)

对于一个供需长期过剩的品种,是个长期逢高做空的品种,但由于短期下跌速度过快造成成本倒挂,形成产业负反馈,价格出现反弹情理之中。对于反弹何时暂缓,关注两点,一个是碳酸锂的利润修复情况,利润修复程度,决定了后期复产是否存在动力;第二个是LC2401合约离场的情况,如果空头无法及时离场,发生挤兑可能发生超预期的反弹。对于这个反弹,如果想参与的话,但在低位又没抄到,基于风险考虑,可以买入LC2401虚值看涨期权尝试。

弘业期货:行业总体库存水平持续走低,市场供需格局稍有缓和(中性)

当前现货市场基本面行情变动不大,目前锂盐价格突破多数冶炼厂商盈亏平衡点,导致锂盐厂出现减产或停产,多数厂家挺价心态也有所增强,部分锂盐企业在本身减停产的状况下,停止零单外售,仅走长协订单且主出库存,使得行业总体库存水平持续走低,市场供需格局稍有缓和。

【未来关注的风险因素】

1. 节前补库情况;

2. 矿端到港情况;

3. 企业开工情况;

4. 原料供应稳定情况;

5. 新能源汽车产销情况;

6. 锂矿项目投产情况等。