- 小

- 中

- 大

- 超大

近日玻璃市场大事

玻璃样本企业库存骤升至7个月高位

春节期间浮法玻璃无放水冷修产线,叠加节前点火的产线陆续开始出玻璃,玻璃日熔量接近历史高位水平,而春节期间交易放缓,玻璃厂库存有较大累幅。数据显示,截止到2月18日,全国浮法玻璃样本企业总库存5214.0万重箱,创7个月新高,环比增加1462.5万重箱,环比增加38.99%,同比下降35.3%。折库存天数较上期增加6天至21.7天。(隆众资讯)

生意社玻璃基准价为22.32元/平方米

2月20日,生意社玻璃基准价为22.32元/平方米,与本月初(22.27元/平方米)相比,上涨了0.22%。

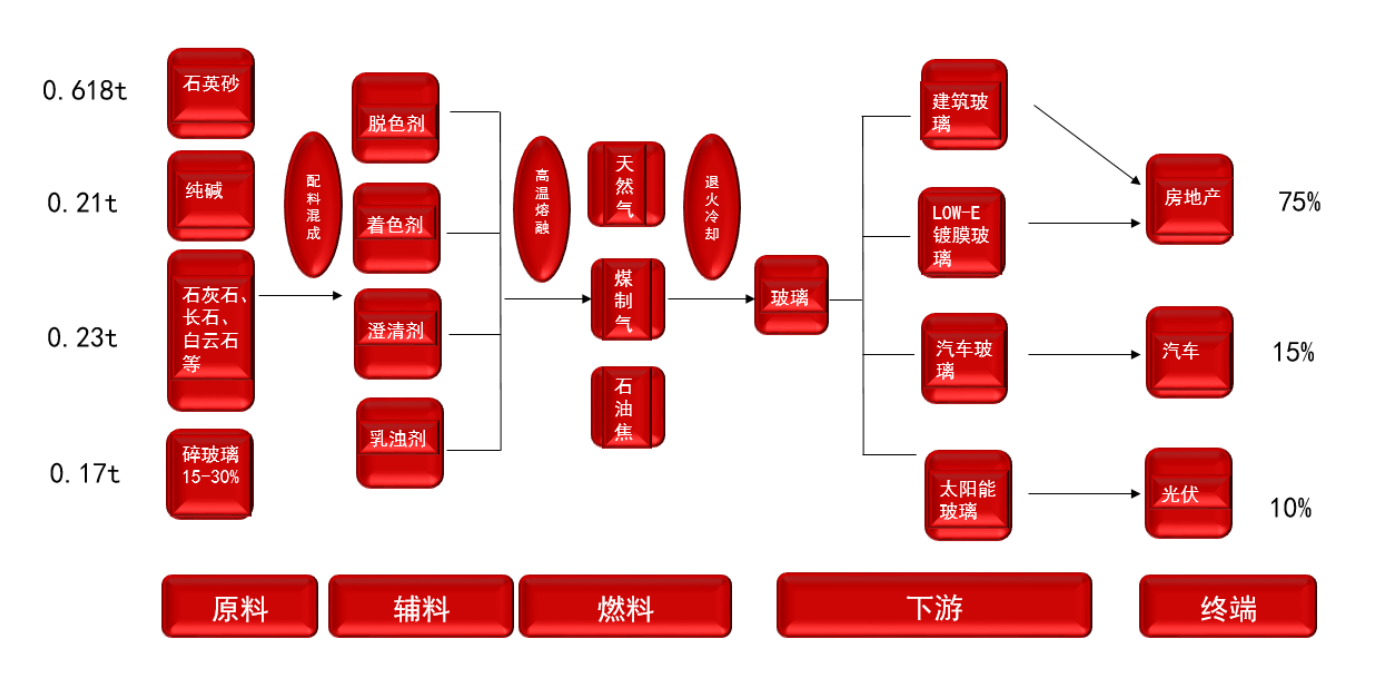

玻璃期货产业链一览

据五矿期货研报,玻璃在产业链中所处位置,大致可以由下图所示:

上游主要是原料和燃料两大块,其中原材料纯碱为第一大成本来源,占据30%,石英砂占比20%,燃料成本占比约40%,其中纯碱和燃料价格波动较大,石英砂价格稳定。

中游是对于原料混成后的熔炼阶段,浮法工艺是目前平板玻璃生产的主流工艺,约占平板玻璃总量90%以上。

下游则是对玻璃原片的深加工阶段,玻璃深加工产品有钢化玻璃、中空玻璃、夹层玻璃、镀膜玻璃等多种类型。终端需求结构涵盖房地产、汽车、光伏、电子、家具家电等多个细分行业,其中房地产行业对玻璃需求占比在80%,其影响最为明显。

玻璃作为地产后周工业消费品,地产行业的兴衰是玻璃产需的风向标。玻璃的定价主要受国内供需影响,受运费制约,进出口量小、可以忽略不计。

玻璃供给表现出很强的刚性特点,玻璃生产线一旦产线点火,基本很少停产,通常8-10年会进行一次冷修,而冷修通常需3-6个月,即在一定时间内浮法玻璃的产量是固定的。

需求预期是影响盘面定价的最重要因素。通常新开工面积领先需求28个月左右,可用来定性的判断玻璃需求的大致方向;深加工订单决定玻璃中期需求。铝型材开工率领先玻璃需求1个月左右时间、有时也同步;地产销售面积和30城成交面积地产、宏观政策变化都是玻璃价格的同步指标,具有情绪带动作用;玻璃厂家产销率是玻璃需求高频同步指标,对玻璃期货价格有追涨杀跌作用,通过每周前几日的产销率也可以判断当周大概的累库与去库状态,产销决定玻璃短期需求;竣工面积是需求的滞后指标,只能用来验证需求。

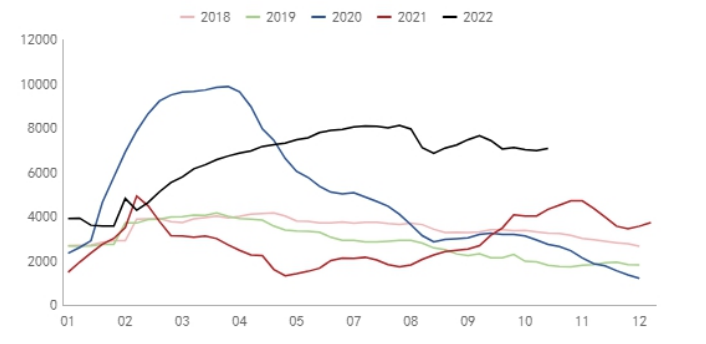

玻璃库存季节性特点

据五矿期货研报,玻璃库存具有季节性特点:

①1-2月:受北方低温和过年房价影响终端需求处于停滞状态,行业库存每年均会快速累积;春节之后2周左右时间,下游加工企业开工补货、终端市场启动,行业库存随之去化。

②4-7月:属于季节性的平淡期。

③8月:下游开始旺季备货,生产企业库存转移至中下游。

④9-12月:下游按需拿货,但此时地产旺季,需求强度较2季度高。12月末,玻璃将进入冬储。

⑤12月末:玻璃将进入冬储。

玻璃价格季节性特点

据五矿期货研报,玻璃价格也具有季节性特点:

期货1、5、9三个主力合约,上市就带有季节性基差。即大多时间内:

①01合约:为冬储定价合约,通常大幅贴水前一年度的三季度末现货价格的10%左右。

②05合约:为淡季合约,通常小幅贴水2季度初现货价格。

③09合约:为旺季合约,通常小幅升水2季度末现货价格。

在期货合约分析上,可先通过季节性特征赋予一定的升贴水,再根据供需给予预期定价。

同时,玻璃期现涨跌不同步,现货价格上涨时,期货价格略领先现货价格上涨,现货价格下跌时,期货价格大幅领先现货价格,贸易商买涨不买跌,追涨杀跌。

期货市场概况

截至2月20日15点收盘,郑商所玻璃主力合约FG2405收盘1687元/吨,跌幅为4.04%。

玻璃现货市场

据隆众资讯,今日华北地区玻璃价格持稳。

持仓龙虎榜

前20席期货公司持仓数据显示:玻璃期货主力合约今日净持仓-4436手,处于净空头状态,较前一交易日的10737手有所减少。前20席多头增持30671手,前20席空头增持47413手。值得注意的是,位列前五多空共增仓21449手,其中多头减仓1386手,空头增仓22835手。

机构研报对于玻璃期货的深度解读

兴业期货:供应压力有所显现,维持长期玻璃向下的判断不变

宏观氛围有所好转,但其持续性有待观察。且宏观政策也将迎来兑现期,即两会明确今年财政政策力度,以及金三银四检验稳增长政策在“扩需求”、“宽信用”方面的效果。高频数据显示,地产“预期差”问题并未得到缓解。中观方面,浮法玻璃运行产能偏高的供应压力有所显现,长假期间浮法玻璃厂玻璃库存增幅偏高。从新开工向竣工传导的规律看,今年旺季地产竣工周期下行风险可能就会显现,玻璃旺季需求存在证伪风险。玻璃深加工企业订单天数甚至低于2023年同期。总体看,宏观氛围改善的持续性待观察,中观供应压力有所显现,且今年地产周期下行风险较高,维持长期玻璃向下的判断不变,建议05空单轻仓持有。

正信期货:天气影响下玻璃或将进入累库周期中

现货方面,沙河安全报价1716元/吨。节后成本及天气影响,盘面大跌。玻璃库存小幅增加,短期天气影响下玻璃或将进入累库周期中,当下绝对库存情况相对乐观,厂商压力不大,关注早春赶工开启后的去库行情。

广发期货:在高供应、高利润的格局,盘面有一定压力

厂家、贸易商陆续复工,贸易商前几日部分规格玻璃有补库动作,但昨日随着盘面贴水现货100元/吨之后,厂家走货降低,产销率走低。节中累库趋势明显,且玻璃处于需求淡季,在高供应、高利润的格局,盘面有一定压力。正月十五以后主要关注深加工订单情况能否回暖,否则盘面压力较大。当前处于需求验证真空期,中游贸易环节拿货积极性迅速走弱,对盘面形成压力,预计月底前偏弱运行。

华泰期货:玻璃价格延续偏弱表现

沙河市场部分厂家价格小幅上调,成交减弱,市场价格灵活。华东市场个别企业价格提涨探市,多数暂稳。华中华南市场整体出货尚可,小部分企业价格上调1元/重箱,下游开工有限,采购相对谨慎。整体来看,假期中玻璃季节性累库,后期供应稳定的前景下,库存还有增加趋势。需求端因新旧房成交表现一般,预计会干扰后期的消费表现和下游企业的复工速度,价格则会延续偏弱表现。

未来关注的风险因素

1. 玻璃库存情况;

2. 房屋销售情况;

3. 浮法玻璃生产利润情况;

4. 玻璃冷修情况;

5. 深加工企业订单天数情况;

6. 玻璃厂家产销率情况;

7. 宏观政策情况;

8. 现货成交情况;

9. 日熔量情况;

10. 库存消费比。