- 小

- 中

- 大

- 超大

四季度钢材市场价格整体呈现先强后弱再震荡的走势,市场出货阶段性较三季度好转,盈利水平改善。对于2025年1季度行情来看,预估钢价先弱势整理后震荡偏强运行,1月供需两弱,商家操作谨慎,行情或弱势整理为主,2-3月在市场预期和需求回暖支撑下,价格或有趋强可能性。

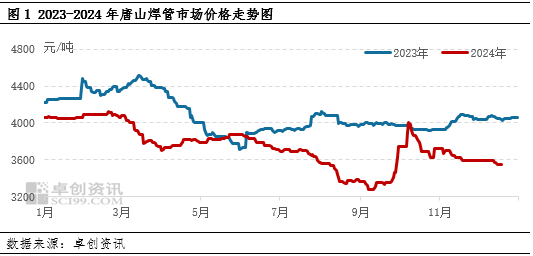

四季度钢材市场价格整体呈现先强后弱再震荡的走势,市场出货阶段性较三季度好转,盈利水平改善。以焊管为主,据卓创资讯数据显示,截止到12月24日,全国焊管市场4寸*3.75均价为3768元/吨,较9月底价格下跌94.5元/吨,跌幅2.45%。分析来看,基于9月底国家释放的政策提振,10月市场心态向好,拿货积极性增加,加上供应偏紧支撑,行情延续趋强趋势。进入11月,随着市场预期降温,基本面弱势制约市场,价格转弱。12月市场预期与需求弱势博弈,价格整体震荡。

市场预期先强后弱对价格先支撑后制约

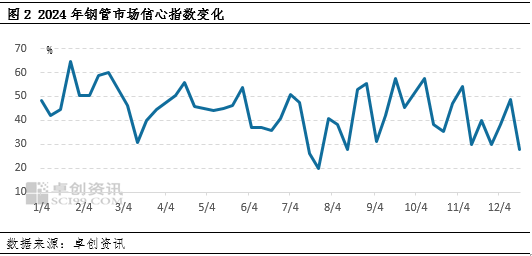

四季度市场预期先强后弱,对价格先有支撑,随后制约价格。9月底针对房地产利多政策释放,叠加美联储降息等提振,10月市场信心改善,据卓创资讯数据统计,10月市场信心指数月均值为44.56%,较9月月均值增加0.61个百分点,市场交投活跃度增加,对价格有支撑。随后进入11月,预期逐步降温,市场信心下滑,11月底市场信心指数降至30.08%,较10月下降近15个百分点,市场心态转悲观,拿货积极性下降,制约价格。12月市场心态波动调整,对价格驱动一般。

供应逐步增加需求先强后弱供需矛盾逐步增加

四季度供需矛盾先缓解后增加,对价格由支撑转为制约。10月管厂供应整体偏紧,主要是三季度市场偏弱,管厂有意控产,导致供应偏低。进入四季度后,随着市场预期改善,下游需求增加,而管厂供应偏紧,供需矛盾改善,支撑10月价格高位偏强运行。进入11月后随着预期回落,市场需求趋缓,而供应仍维持高位水平,供需矛盾再次增加,制约价格。但整体来看,四季度钢管整体运行情况尚可,因此12月行情以震荡运行为主,波动空间不大。

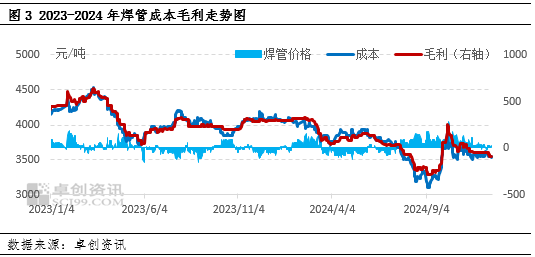

原料先高位后趋弱,成本对价格支撑逐步减弱

四季度原料价格先高位后趋弱,成本支撑逐步减弱。10月中旬,源头原料焦炭累计上涨6轮,涨幅300-330元/吨,原料价格涨至高位,成本对价格较强支撑。随后受需求弱势制约,原料开始下跌,焦炭也启动提降模式,截止到12月下旬,焦炭累计提降4轮,累计下跌200-220元/吨,原料趋弱,成本传导下,对市场支撑减弱,驱动价格跟跌。

综合来看,10月在市场延续向好预期、供需矛盾缓解和原料高位支撑下,钢价震荡偏强。而后11月随着预期降温,需求减弱和成本下移等利空驱动,钢价震荡趋弱。进入12月,市场多空僵持,价格震荡整理为主。对于明年一季度行情,市场关注度较高,具体来看:

2025年1季度行情或弱势震荡后趋强运行

1月来看,预估市场供需两弱,钢价或弱势震荡运行。供应方面,1月底是农历春节,根据传统惯例,钢厂和管厂检修将增多,特别是焊管企业基本在1月中旬左右陆续停产,供应呈现减弱趋势。需求来看,1月是需求淡季加上春节,下游工地多会停工,终端需求呈现萎缩趋势。供需两弱,且市场心态谨慎观望居多,因此行情以弱势整理为主,调整空间不大。

对于2-3月行情来看,预估价格或呈现震荡偏强趋势。基本面来看,农历春节后,随着天气转暖,需求会慢慢启动,加上年前商家库存保存偏低水平,年后会有补库需求,对行情有支撑,但需要关注企业生产恢复与需求跟进的匹配,谨防供需错配。政策预期来看,全国人大常委会会议12月25日表决通过了关于召开十四届全国人大三次会议的决定。根据决定,十四届全国人大三次会议于2025年3月5日在北京召开。此次会议会定调和部署2025年全年经济重心,市场心态或受提振,对价格也有一定支撑。综合来看,在需求改善预期下,预估年后行情呈现震荡偏强趋势。

总的来看,预估2025年一季度行情或先弱势震荡,再趋强运行。1月供需两弱背景下,商家操作谨慎,预估行情调整空间有限,以弱势整理为主。2-3月行情,随着年后政策预期释放,和需求逐步回暖支撑,预估价格或呈现偏强趋势。但需要说明的是,目前整个市场周转仍存一定压力,或制约价格涨势,价格上涨空间或受制约。建议商家关注两点:一是需求恢复与供应恢复的匹配性。二是市场资金周转是否有改善。