- 小

- 中

- 大

- 超大

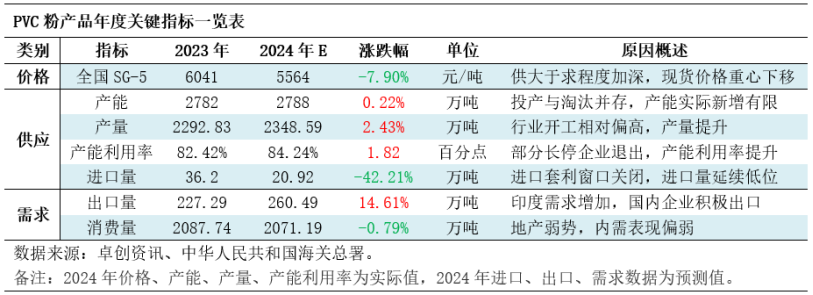

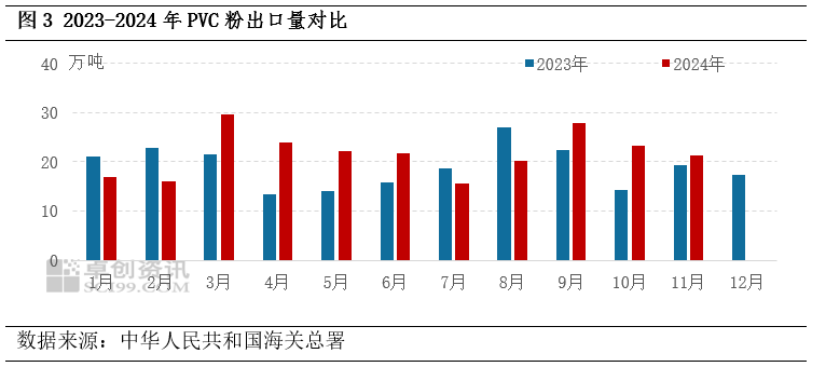

2024年PVC供大于求局面加剧,供应维持增量,需求缺乏亮点,库存居高不下,价格重心继续下移,至年底PVC价格跌至9年低位。2025年供大于求局面仍有进一步加剧预期,预计价格重心或仍将下移。

2024年供应压力进一步增加,内需受地产影响走弱,出口虽有亮点,但难改供大于求的根本性矛盾,PVC市场在供大于求影响下价格重心进一步下移,2024年全年电石法SG-5均价在5564元/吨,同比下降7.9%。具体数据情况分析如下:

供大于求,价格重心继续下移

2024年PVC粉价格重心继续下移,全年多数时间价格呈现下跌趋势,仅在5月下旬和9月底至10月初出现短暂反弹,2024年全年电石法SG-5均价在5564元/吨,同比下降7.9%。影响市场的驱动因素主要集中在供需基本面与宏观环境两个方面。基本面供大于求进一步加剧,2024年PVC开工相对稳定,产量继续增加。但内需在地产弱势影响下表现不佳,内需同比略转弱。需求的亮点主要集中在出口端,但由于出口在需求中占比偏低,所以出口的增加并未根本性改变国内供大于求的局面,仅仅缓解了国内供需压力。行业库存进一步增加,迫于库存压力,华东今年新启用了大量仓库,2024年社会库存同比一直处于历史高位,高库存问题是困扰市场的主要原因。

宏观呈现强预期弱现实,2024年宏观政策不断宽松,降准、降息以及房地产宽松政策等频出,尤其是924会议以后,宏观预期从温和宽松转向强宽松。宽松的宏观政策对商品市场形成阶段性支撑,今年PVC的两波反弹均来自宏观氛围的改善。但是政策宽松并未快速传导到经济的改善,今年经济数据延续弱势,房地产数据低迷难改,M1与M2剪刀差也持续扩大,表明内需依然不佳,尤其是传统行业的需求持续弱势。宏观的弱现实下,投资者普遍维持观望态势,一定程度上对商品市场形成压力。

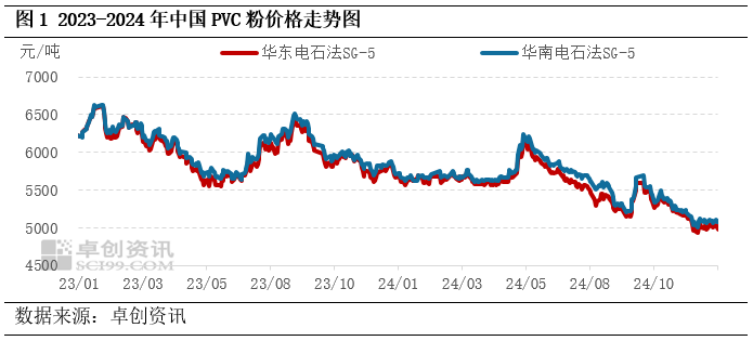

产能利用率偏高,产量继续增加

2024年产量继续增加,全年产量2348.59万吨,同比增2.43%。年内新增产能落地60万吨,淘汰产能56万吨,另外聚隆化工把12万吨电石法技改成为14万吨乙烯法装置,至年底PVC产能在2788万吨,净增仅6万吨。但产量增幅大于产能增幅,今年烧碱利润好于去年,带动烧碱及PVC综合毛利改善,PVC企业产能利用率有所提升,所以全年PVC产量继续增加。

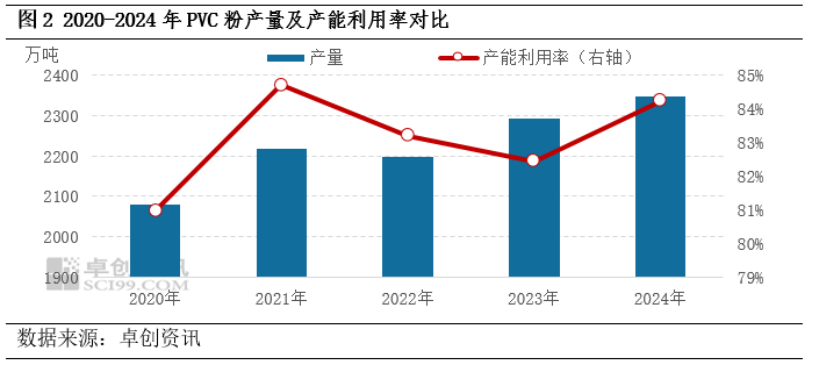

出口价格优势明显,出口增速较快

2024年PVC粉出口呈现继续增长态势,全年PVC粉出口量预计在260.49万吨,较去年同期增长14.61%。年内出口接单出现四次放量,其中有两次出现在2月份,分别是在月初以及中下旬。具体来看,2月初出口接单增加,是因为临近春节假期,国外客户逢低补货为主;2月中下旬春节假期归来成交放量是因为台湾台塑3月船货价格上调30美元/吨,国内电石法货源价格优势明显,国外客户逢低刚需补库,但乙烯法价格相对偏高,接单一般。第三次出现在8月中旬,因国内绝对价格偏低,外商询盘及采购积极性有所提升,电石法低价接单阶段性好转;乙烯法报价相对偏高,接单一般。第四次出现在9月底,主要是台塑10月份船货价格维持高位,国内价格优势明显,所以出口接单较好。12月份随着国内PVC价格跌至9年最低,出口优势较大,东南亚及非洲客户采购积极性好转,但印度采购积极性欠佳,出口接单未放量,但维持偏高量。

2025年供大于求加剧,价格重心或继续下移

2025年计划新增产能300万吨,多数为乙烯法企业,而且进度较快,2025年产能增速或将成为近几年产能增速最快的一年。2025年产能增速预计9%左右,但考虑投产进度及量产情况,预计产量增速在3-4%左右。

2025年需求缺乏亮点,这几年内需受地产影响,需求成为拖累市场的主要因素,从地产数据来看,目前仍无止跌迹象。2025年房地产市场有望止跌回稳,但考虑到地产宏观数据的改善传导到PVC需求有一定的滞后影响,国内需求难有明显好转。估计2025年PVC需求量最多1-2%的增幅。

出口增速或将放缓,这几年PVC出口维持快速增长,出口是缓解国内压力的重要因素,但受印度BIS认证和反倾销影响。预计2025年中国PVC出口也将面临较大的挑战,出口增速或将放缓。

2025年PVC供大于求局面仍将加剧,宏观存在一定的改善预期,但面临不小挑战,而且需要关注宏观宽松政策对经济的传导。所以预计2025年PVC市场难言乐观,价格或将延续低位震荡,价格重心将较2024年略低。