- 小

- 中

- 大

- 超大

尽管美元近期趋稳并小幅回升,但经济学家对这一全球储备货币的前景仍持悲观态度。周五截至发稿,美元指数维持在100上方,但年内仍累计下跌7%。

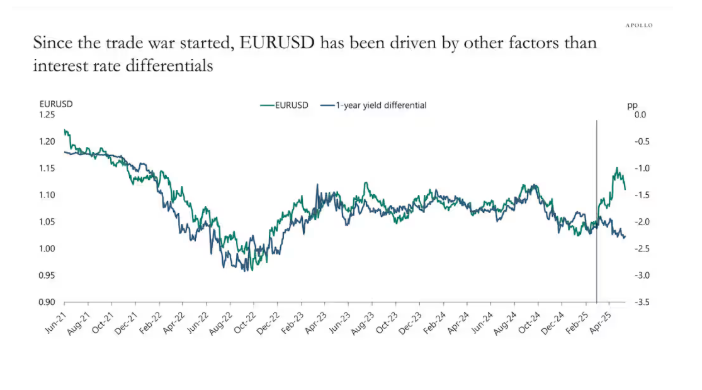

阿波罗(Apollo)首席经济学家托尔斯滕・斯洛科(Torsten Slok)在报告中指出,美元相对欧元的利差本应推动欧元重新接近平价水平。然而,欧元兑美元目前徘徊在1.12左右。

斯洛科计算发现,美元汇率较利差暗示的水平低10%。显然,其他力量正在发挥作用。

荷兰国际集团(ING)全球市场主管克里斯・特纳(Chris Turner)的最新研究进一步阐述了这一主题。自4月2日特朗普宣布对等关税政策后,“去美元化”仍是外汇市场的持续主题。

关税冲击促使全球资产配置者加速推进自1月已开始的去美元化趋势。尽管美元作为全球储备货币的地位暂无直接威胁,但其疲软基调强化了“多元化配置”逻辑。

例如,ING援引日本财务省数据指出,仅4月单月,国际投资者就买入250亿美元的日本股票和310亿美元的日本债券,为二十年来最大规模的外资买入。

大量类似证据表明,资产配置者正试图降低对美股在全球投资组合中的过高比例(65%)。对美国财政赤字的担忧使30年期国债收益率再度逼近5%,而突破这一水平将加剧市场对美国融资能力的担忧。令人担忧的是,4月美债与德债的利差扩大趋势尚未逆转。

此外,DeepSeek等企业突然崛起挑战了美国在人工智能领域的主导地位,加之“美国例外论已达顶峰”的观点,以及高估值引发的美国资产抛售潮,均凸显美元弱势。这也引发经济学家激烈辩论:当前局面是暂时性调整,还是范式转变?

特纳指出,市场还反复猜测,与美国主要出口国的贸易协定可能纳入某种货币协议,这将使近期升值的新台币、韩元等货币的强势地位更加稳固。

随着特朗普指控多国央行人为贬值货币以获取不公平贸易优势,日本、新加坡等被怀疑存在相关行为的国家,可能成为美国的“攻击目标”。