- 小

- 中

- 大

- 超大

本文来自庖丁解油(ID:sinopeccnoocydqh) 作者:佘建跃

一、中东官价系统

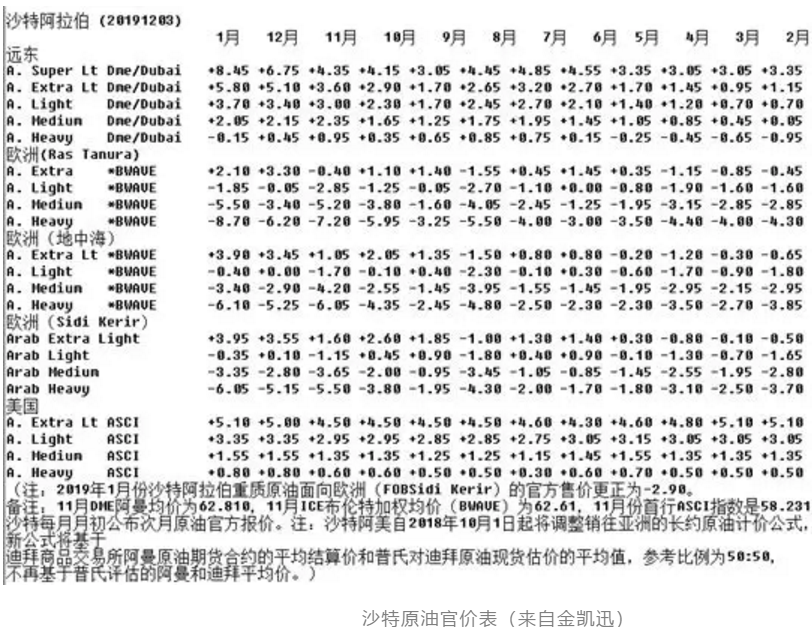

自从沙特等中东产油国在80年代遭遇北海原油开发冲击之后,其定价方式从“挂牌”方式改为参考地区现货的“公式计价”。价格公式按美国、欧洲、远东三区分别发布。每个地区的计价公式,采取区域基准原油月均价为基准,不同油种有各自不同的升贴水。

销往美国去的沙特原油,基准原油采取所谓的“阿格斯高硫原油指数ASCI”,阿格斯(ARGUS)是价格评估机构,其能源价格指数在欧美市场使用的多;ASCI背后是美湾火星原油(MARS)的现货价格指数,实质是挂靠CME WTI原油期货价格+升贴水。

销往欧洲去的沙特原油,其基准原油原来采取Brent现货(DTD Brent),后来改为采取Brent加权均价(BWAVE),由ICE每日根据市场交易数据发布。

销往亚洲区的原油,采取普氏(PLATTS)迪拜(DUBAI)原油现货价格和迪拜商品交易所(DME)的阿曼原油(OMAN)的均价为基准。从2019年1月提油的沙特官价看,沙特轻质原油的FOB价格,显然是亚太地区最贵!是为“亚洲溢价”。

其他中东地区的主要产油国如伊朗、伊拉克、科威特均跟随发布类似月度官价。当然,伊朗没有美国的官价。

二、迪拜现货窗口和现货价格

早期迪拜原油产量还在的时候,石油贸易上参考Brent北海市场的形式,推出了迪拜远期合约市场,远期合约进入“带船期(提油日期确定)”后成为所谓“现货”。远期合约一般交易头三个月份,因此第一个月份就是所谓“现货”。

这和我们一般理解的今天交易明天提油的现货感觉不一样,因为原油是大宗商品,交货批次基数大,上游需要足够的生产准备时间,“现货”就是指离今天最近的“未来”提油的船货,为了给足交易的时间,现货的交货时间在交易期的两个月后,即所谓“M+2”规则,M意为当前月份。

远期合约的基数很大,一次交易就需要做50万桶。随着产量的下降,现货市场的价格评估机构PLATTS推出了迷你的现货合约和交易规则取代了早期的迪拜远期市场,是为普氏窗口交易市场:

第一,交易基数降低为25000桶,两个交易对手之间配对持仓达到50万桶船货规格的提油下限后,需要进行实物的交割。

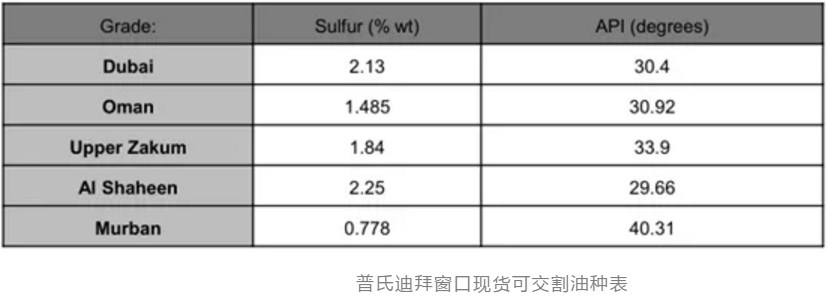

第二,交割的实物原油不仅是迪拜原油,阿曼、上阿布扎库、穆尔班原油等均可以交割。

第三,交易时间半个小时,新加坡下午4点到4点半。

迪拜窗口现货交易平台,从俱乐部小圈子向注册制发展,俱乐部小圈子时代是后续加入者需要得到现有交易商全体的通过,注册制就是向普氏递交材料,审核通过。归根结底,这个窗口现货市场是封闭的,高门槛、高信用的专业交易平台。

但是,显然这个窗口产生的现货价格,又很重要。

以12月份为例,窗口交易的“现货”是明年2月份提油的交割油种,但产生的价格却是给12月份提油的沙特等中东原油计价使用的。所以,规则有点绕,“现货”不现。价格评估机构普氏本身不参与交易,在获取窗口交易的数据后,发布迪拜现货价格指数。因为这个价格对应的时刻是下午4点半,因此也称为MOC价格(market on close)

三、市场的分工

现货价格如果靠这些封闭圈子的交易者交易定盘,会让大家很担心,是否存在操纵问题。因此,要理解一下全球原油定价体系。这个体系三个环节,第一个环节,价格发现。第二个环节,价格传递。第三个环节,价格评估。

价格发现,自然想到原油期货。期货市场的组织形式和交易方式,缔造了最强的流动性。因此,我们说,油价油价,源头来自原油期货。

价格传递,就是现货市场要做的事情,为什么迪拜原油今天是这个价格。这就来自于专业的交易商在窗口中是“盯市”交易。盯的是原油期货和昨天的现货和期货的价差!然后卖方给出新的OFFER,买方给出自己的看法BID。半小时后,最后时刻达成的交易就是今天的现货价格,现货和期货的价差关系就通过交易重新定位。

迪拜现货盯的是Brent原油期货,这个价差的确定过程,就是价格传递。所以大家也不要太担心,交易者定盘的实质是价差,这个价差的驱动逻辑是跨区价差(可参考《原油阳谋论》)。最后,普氏作为价格评估机构,要对数据进行鉴别和处理,根据大家认可的方法论给出当日报价。

四、后来者DME OMAN原油期货

2007年,在中东地区缺乏期货交易市场的情况下,一波市场创业者(来自CME)说服了阿曼政府,以其所产的阿曼原油为交易和交割标的,在迪拜组建了迪拜商品交易所,推出了阿曼原油(因为迪拜原油没有产量)。那么阿曼原油期货怎么定价呢。

还是看窗口现货市场。因为阿曼原油可以作为迪拜现货窗口的交割油种,因此,如果阿曼原油期货的首行报价高于同时的窗口迪拜原油现货,那交易员会毫不犹豫的开展套利。因此,市场交易者会根据阿曼原油的供需情况,来确定对迪拜现货的升水。

显然,阿曼原油期货就是从窗口现货市场剥离出来的一个“现货”的期货合约。但期货市场的参与门槛低,所以阿曼原油容易走强!这也是阿曼政府乐见的结果。虽然阿曼原油期货流动性不好,但是价格有效。因此,2018年沙特将原来普氏迪拜和阿曼均价改为,一半普氏迪拜,一半DME阿曼。

五、阿联酋要推出穆尔班原油期货

看着CME的小伙伴们搞出个DME阿曼原油期货市场,ICE在其推出的Dubai原油期货合约不为重视的情况下(该期货合约采取现金结算,对冲价格为迪拜现货价格),最近也和阿布扎比国家石油公司合作,要搞一个新的期货交易所,交易和交割标的油种为穆尔班原油!

据报道,新的交易所的股东之中,中国石油是唯一的中资企业;BP、壳牌、道达尔、Inpex和Vitol Group等国际油气巨头企业均是该交易所的股东。这些人也基本上都是DME的股东。简单来讲,无非就是现有的窗口市场变个形式,披上期货的外衣。

在穆尔班原油也是普氏迪拜现货窗口的可交割油种上,无非就是把穆尔班原油对迪拜的升水,由现在的普氏评估拿到期货交易所去评估。本质上干的是“价格传递”,和期货市场的价格发现功能实现相比,恐怕还差得很远。能够与DME 阿曼原油期货平起平坐,个人看法就差不多了。

而且大家看到没有,穆尔班原油不算个是中东的典型油种!硫含量偏低,太轻质!

六、上海原油期货的未来地位

上海原油期货上市以来,《原油阳谋论》中对于上海原油期货主力合约的盘面定价做了大篇幅论述。简单而言,定价逻辑仍然是跨区套利价格锚定机制发挥作用。似乎大家觉得,这个价格不也是一种“盯市”交易,解决“价格传递”问题么?

我做了很长时间的思考。认为上海原油期货初期是扮演“价格传递”,但是未来会承担起“价格发现”的重担。期货市场,之所以能够价格发现,核心在于交易量!具体来讲,原油期货品种要成功,能上量,需要具备两个基础条件:

第一,原油期货所在地区对全球市场供需平衡的影响力;

第二,第二,这个地区国家的金融体量要足够大!

第三,WTI、Brent具备这两个条件!

上海原油期货所在的中国,也具备这两个条件。相对而言,中东地区的原油期货具备第一个条件,但不具备第二个条件!期货首先是离不开商品属性,然后再上升为金融属性。没有商品属性的基础,就不会上升到金融工具的地位。其他的日本原油期货、印度原油期货、俄罗斯原油期货的失败,均得到了验证。

随着更多产业机构的更多参与,价格传递为上海原油期货的价格形成提供了基本面支撑逻辑。在此基础上,更多的投资、投机、对冲参与,将为市场提供更强大的流动性和市场有效性。量变引起质变,价格传递隐于价格发现之中。

上海原油期货三步走。第一,流动性!国际化!第二步,国内机构和产业用起来!第三步,产油国往中国销售原油用起来!