- 小

- 中

- 大

- 超大

VaR模型是一种风险价值衡量模型,由摩根大通率先提出。该模型可通过基于历史数据估算的交易损失预测投资组合的脆弱性,且通常要求投资者在市场出现剧烈动荡时加强风控。它可以给投资者提供参考,让他们清楚需要持有多少资本以应对潜在损失的风险。

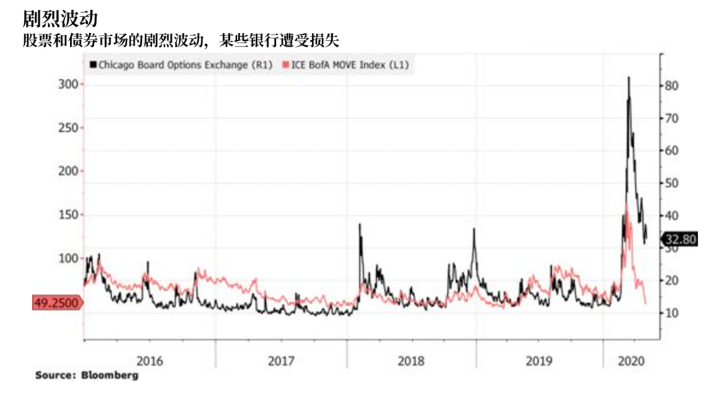

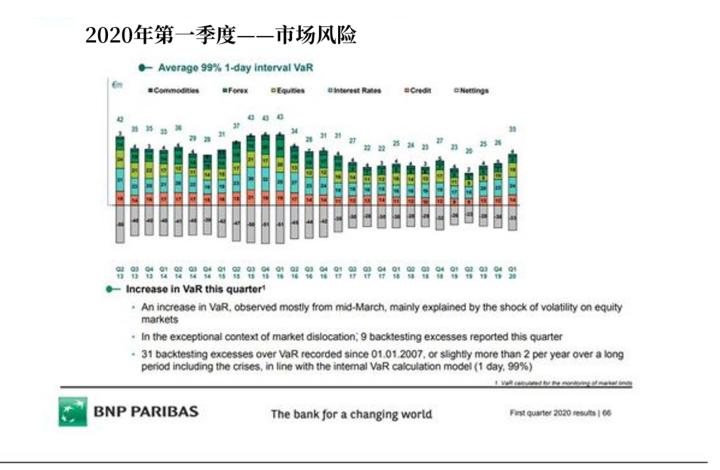

然而,此次新冠肺炎疫情期间,恐慌指数VIX一度飙升至80,导致前所未有的跨资产价格波动,许多机构的VaR模型甚至多次出现异常值,投资机构也遭受了巨大损失,投行风控面临严峻的考验。

汇丰银行和法巴银行都是欧洲银行业排名靠前的大行,它们的资产合计约达6万亿美元。金融市场没有发生危机的时候,它们1年内通常只会出现2-3次在险价值超标的情况,但今年一季度它们的在险价值超标次数超过了过去几年的总和。

贵金属市场:“常胜将军”汇丰银行马失前蹄,庄家丰业银行决定退出

汇丰银行今年1月和3月总计发生15次“回测异常”,主要来自贵金属业务。在过去三年里,汇丰银行的贵金属交易平均每年盈利2.15亿美元,但2020年第一季度汇丰银行贵金属交易损失100万美元(去年同期的利润为3800万美元)。

今年1月份汇丰银行实现了2项超额利润和1项亏损,主要来自贵金属钯的交易,1月份前三周,现货钯金价格飙升逾30%,随后在月底下跌。

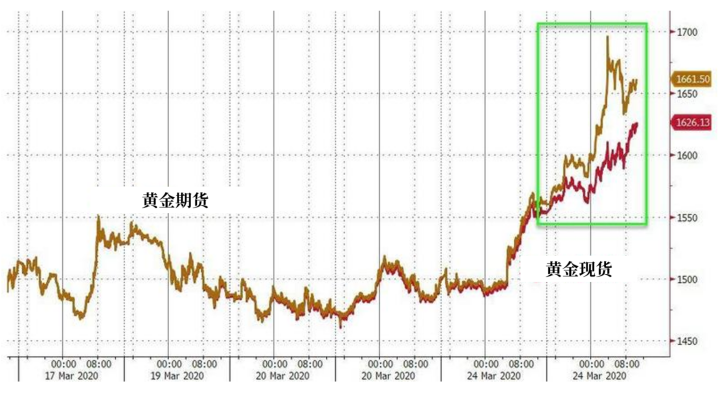

该行3月份的回测异常来自黄金交易业务。各国为遏制新冠肺炎疫情采取的社会封锁措施,导致精炼厂关闭、飞机停飞,黄金供应链被阻断,实物金紧缺。COMEX期金较现货黄金溢价一度升至70美元,为四十年以来的新高,伦敦金银市场协会和纽约商品交易所都出现交割困难的问题。

再加上新冠疫情造成了“过去2年不曾观测到的价格扰动”,利率波动上升,汇丰银行的在险价值模型出现问题,没能对风险变化及时做出调整,导致汇丰银行的黄金交易业务出现亏损。对此,汇丰银行回应道:

“在险价值模型只是我们市场风险管理工具包的一部分。希望其它‘模型’更可信,让我们最终不用‘乞求中央银行的救助。’”

金融博客零对冲认为,借此还可以推测出汇丰在黄金期货上的头寸,3月份应该是空仓。这也说明,作为贵金属市场“常胜将军”的汇丰银行,在今年1季度就马失前蹄,押错了注。

不过汇丰还不是最惨的那个,至少它的损失和异常还在可控、可接受范围内,另外一个“庄家”加拿大丰业银行则决定关闭其金属业务。

4月29日据外媒报道,加拿大丰业银行周知员工,公司将退出其金属业务,不再承接新业务,逐渐于2021年初结束现有业务。多年来,该行一直是全球实物贵金属业务最大的贷款人。该行仍将保留伦敦交易所5家黄金结算银行的地位,以及仍为12家做市商之一。此外,它还将保留设定全球黄金基准价格的每日拍卖业务。

股票衍生品市场:法巴银行每日在险价值飙升,亏损数亿美元

股票衍生品市场:法巴银行每日在险价值飙升,亏损数亿美元

法巴银行一季度报告了9起在险价值超标事件,在各种股票衍生品上遭受了数亿美元的损失。法巴银行一季度在险价值超标数占2007年以来所有此类事件的约三分之一,主要发生在3月中旬,平均每日在险价值飙升至3500万欧元(约合3800万美元),这是4年来的最高水平,比去年同期的平均水平高49%。

不过虽然在股票衍生品遭受了巨额亏损,但法巴银行的固定收益类投资收益上涨了35%,因为它还持有利率、外汇和企业债等相关产品。

除汇丰银行和法巴银行这两家银行外,德意志银行也报告了回测异常。另外,瑞银也表示,因各种资产类别都出现了前所未有的价格波动,该行一季度出现了3次“回测异常”,期望收益为负。

风控失败的后果:市场惩罚,监管机构却可能临时“放水”

这些投行的在险价值超出上限,发生“回测异常”的时候,往往伴随着亏损,这是市场对它们风控失败的惩罚。

监管机构也在密切关注上一次金融危机期间因风险管理存在问题而出现巨额亏损的银行,但在今年一季度金融市场波动剧烈、压力巨大的情况下,监管机构却放松了监管。

英国央行3月份表示,暂停2020年银行业压力测试,将逆周期缓冲降至零,同时还宣布了紧急降息。当时就有交易员评论:

“英国央行出台的措施关注逆周期资本缓冲和低利率是正确的回应,因为当前实体经济面临的问题是流动性和融资。”

英国央行将逆周期缓冲降至零,这将带来近2000亿英镑的贷款,是英国企业2019年贷款的13倍。

欧洲央行也放松了管制。4月17日,欧洲央行临时放松了有关投资银行从事交易活动的资本规定,以帮助它们抵御新冠疫情爆发的影响。