- 小

- 中

- 大

- 超大

负利率这只恶魔的威力果然惊人,就连一向擅长耍太极的鲍威尔都罕见地强硬回绝特朗普对负利率的呼吁。不过在鲍威尔强硬发声之前,市场再现异动,货币基金市场出现了对英国央行的负利率押注。而在鲍威尔讲话过后,市场对美联储的负利率押注也没有消失。

一边是各大央行官员的严词反对,一边是市场孜孜不倦的加码押注,负利率这个话题的影响力恐怕真的非同一般。

01前情回顾:鲍威尔的讲话有两个重点

美联储主席鲍威尔在周三那万众瞩目的讲话中明确了两件事。

首先,美国政府可能需要采取更多措施,以应对疫情蔓延对经济造成的持续损害。

第二,他确信一点,市场最希望听到的消息是,美联储不会走向负利率的泥潭。

拓展阅读:“硬刚”特朗普,鲍威尔再次拒绝负利率

鲍威尔在讲话中指出:

“有关负利率有效性的研究非常复杂,当前,负利率不是我们考虑的选项。我知道有些人很支持实施负利率,但目前我们还没有必要考虑这个政策。我们有一个很好的工具包,我们将会充分使用这些工具支撑经济。”

02细品鲍威尔发言:转嫁压力是关键

鲍威尔罕见强硬表态,背后的故事当然没有那么简单。细品鲍威尔的发言,你会发现当中的惊人信息量。

首先,虽然鲍威尔没有明说,但我们一眼就可以看出,“有些人”指的正是在前一天呼吁美联储实施负利率的美国总统特朗普。鲍威尔虽然没有指名道姓,但是已经明确地回绝了特朗普对负利率的呼吁,丝毫没有和稀泥。

考虑到特朗普在房地产行业的背景(以及债台高筑的惨况),他钟情于负利率也就不足为奇了。这当然不是特朗普第一次公开支持负利率政策,肯定也不会是最后一次。但“可惜”的是,市场在很大程度上已经习惯总统大人的嘴炮,也早已不去理会他对货币政策的指指点点。

其次,我们要明白一点:最近真正令鲍威尔头疼的是交易员和特朗普的利益诉求趋于一致。这些天来,联邦基金期货价格趋势反映了政策利率最早将于明年降至负值。

对于交易员来说,押注负利率不是一时冲动,他们当然有自己的道理。正常情况下,交易员必须对美联储未来的货币政策路径进行押注,因为这当中涉及到非常重要的风险对冲问题。

当他们押注未来一年联邦基金利率的走向时,加息肯定是不可能的,任谁都没有这个胆量。毕竟鲍威尔在上个月利率决议后的发布会上就明确表示,美联储不会急于收紧货币政策。

那交易员们又是从哪儿看到降息至负利率的可能性呢?有一些大佬早已洞悉各种玄机。

上周,新债王冈拉克在社交媒体上表示:之所以鲍威尔身上的压力不断增加,市场对负利率的呼声也越来越高,都是因为财政部通过短期票据借了太多钱了。

冈拉克指出,在一些二级市场,实际利率其实已经低于零,这正好印证了亚特兰大联储主席博斯蒂克早前的担忧:

“美联储几乎掏空全部家底来支撑经济,这可能会给投资者带来一个错觉:美联储提供的援助是无限的,只会多不会少。”

看到这样的情景,不禁让人想起多年前,前欧洲央行行长,一代“鸽王”德拉基的那句名言:不惜一切代价拯救欧元。

如今,这句话套用在美联储身上显得相当贴切,鲍威尔似乎正在不惜一切代价拯救美国经济——而他身上的担子比当年的德拉基更沉重,因为美国比欧元区经济地位更高,在全球经济链条中的作用也更重要。

换句话说,财政部要是真的无能为力了,那美联储就必须行动。

这时候,就要讲讲鲍威尔做得最绝的一招了——悄无声息转嫁压力。

一方面,鲍威尔在周三的讲话中暗示,经济距离真正复苏可能还需要几年的时间。乍一看,在美国失业率已经达到自大萧条以来的最高水平的情况下,压力全来到了美联储这边。

然而,细品鲍威尔的发言你就会发现,拒绝实行负利率的同时,这位美联储的掌舵人还悄悄地转嫁压力——正如前面提到的那样,鲍威尔讲话的其中一个重点,是敦促政府出台更多纾困政策。

请注意,周三的讲话中,鲍威尔还重申了一个观点:

"这时候再提供额外的财政支出可能要付出高昂代价,但如果这些政策有助于避免经济陷入长期衰退,并使我们获得更强劲的复苏动力,那就是值得的。"

另一方面,把鲍威尔的言论与其他美联储官员的言论联系起来(博斯蒂克、埃文斯、卡什卡利等一大批官员,都明确表示自己对负利率的反感和不信任),你就会发现,这些决策者似乎在有意淡化负利率作用的同时,大力渲染其危害。

归根结底,鲍威尔已经意识到自己身上的担子越来越大,所以引导市场把焦点重新放到财政部身上,以此来缓解自身压力。

03财政部为何不反击?国会才是头号难题

鲍威尔要求国会和政府采取进一步行动,确实是有些不同寻常。要知道,联邦刺激法案已经拨出约4540亿美元的资金,用于协助美联储实施各种贷款工具。

想到这,不免让人期待,鲍威尔和美国财长努钦计划在5月19日共同出席的参议院经济援助计划听证会,将会演变成一场怎样的人间修罗场。

不过在准备应对这一切压力之前,努钦还是先得处理好政府和国会之间的分歧。

尽管特朗普一再呼吁美联储考虑负利率,但参议两院可不这么认为,甚至有部分议员认为这将是违法的行为。根据相关法律,2008年金融危机后美联储获得了国会的明确授权,可以根据存放在央行的准备金余额向商业银行支付利息。但目前还不清楚美联储的权力是否足以扩大到设定负利率。

要知道的是,2008年之后美联储维持了连续7年的低利率,当时就有不少议员经常批评美联储损害了储户的利益。

此外,国会和美联储不一样,很多议员并没有经济学背景,他们对负利率的了解更多是来自那些前车之鉴。

2014年,欧洲央行为应对经济衰退,成为首个将短期利率降至零以下的重要央行。两年之后,日本央行也采取了同样的做法。截至去年年底,全球有四分之一的经济体、约5亿人生活在负利率环境之中。

日本和欧元区的负利率实验,自然难言成功。由于央行需要为所有借贷行为提供了一个成本基准,所以负利率的消极影响很快蔓延至一系列固定收益领域,欧元区和日本也开启了漫长的低通胀时期。

由此可见,负利率这个大胆的做法,不仅美联储不愿尝试,国会也不愿冒险。

04鲍威尔真正的担忧:市场不听话怎么办

通过上面分析,我们可以看到,财政部虽然不愿承受更多压力,但现在还很难抽身应对。而对于鲍威尔而言,转嫁压力并不代表着一劳永逸,他还要担心一件事:万一市场不听自己的话,该咋办?

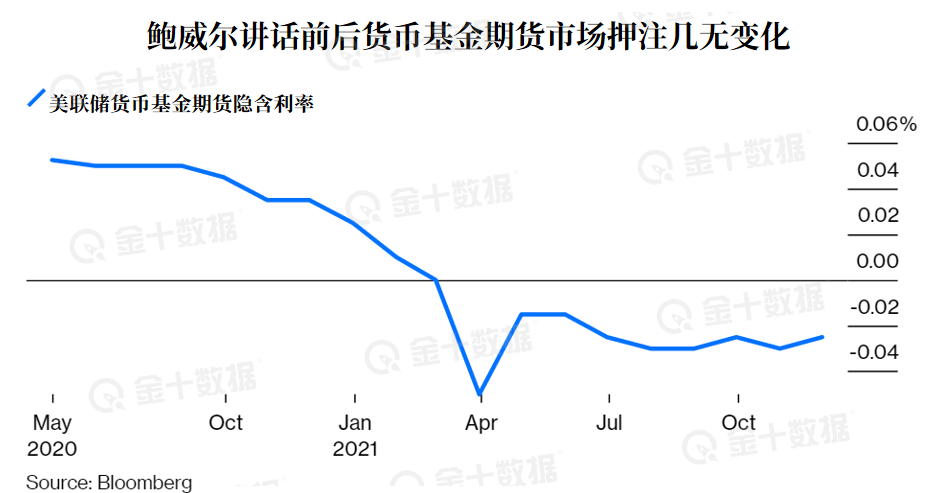

这种担忧并不是多余的。鲍威尔发言过后,美联储货币基金期货隐含利率几乎和发言前相比没有丝毫变化。

这时候,我们不得不再次提到鲍威尔的语言艺术了。在昨晚的发言中,鲍威尔并没有完全抹杀负利率的可能性:

“负利率是一个悬而未决的领域。”

鲍威尔这番话的言外之意很明确,负利率现在你们是想都不用想了,但是未来的事就没人知道了。

正确来讲,鲍威尔在政策上的态度是尽可能有力地屏蔽外界所有干扰,同时仍保留了央行的选择自由。他现在并不敢从根本上消除实施负利率的可能,在本质上,他只是不想被市场束缚。

正如鲍威尔所言,要实现经济全面复苏还有很长的路要走,这期间美联储若决策失误将付出高昂代价。所以他的每一句话,每一个行动,都必须十分谨慎。既然已经承诺支持信贷市场,以避免让流动性问题转化为偿付能力问题,美联储未来就很可能要启动其他贷款机制,为市政当局和普通民众提供支持,这将带来更大的压力。

总而言之,鲍威尔可不愿在此时发挥冒险精神,他更喜欢做一个谨慎的决策者,这就是负利率仍然存活在美联储工具箱深处的某个角落,此时却不能摆上桌面的原因。