- 小

- 中

- 大

- 超大

有人还记得3月24日黄金点差异常事件吗?事情发生后,各类分析层出不穷,其中一个说法备受关注:

随着实物金交割难度和成本大幅上涨,黄金的安全性和保值性受到质疑,大买家和卖家纷纷缺席,流动性紧缺,进而导致全球各大银行黄金报价出现异常。

在当时,更有人指出,在黄金现货价和期货价出现巨大脱节之前,黄金基差曾变得相当不稳定。(基差是某一特定商品于某一特定的时间和地点的现货价格与期货价格之差)

近日,分析师Craig Hemke指出,白银基差似乎变得相当不稳定,部分交易者担心涨势正猛的白银会不会出什么问题。但如果深究这一现象,市场或发现这将是贵金属最大的利好。

故事有点长,各位耐心慢慢看......

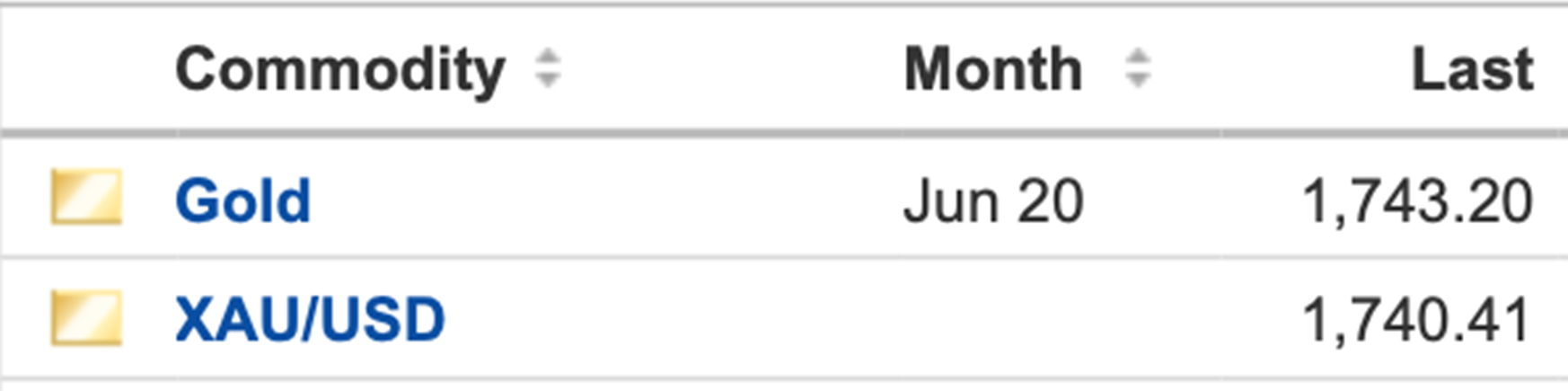

早在3月,以美元计价的黄金现货价格和纽约商品期货交易所近月合约的价格之间就出现了裂痕。在当时,所谓的专家指出,这都只是“物流”的锅。

Hemke在4月初始便开始追踪这一现象,Hemke发现,自4月初开始的六周内,不少矿山和精炼厂已经重新开工,实物黄金在伦敦和其它地点的交货问题已经解决。按道理说来,实物金的供应紧张已有所缓解,且交货信心已恢复,一切应该恢复正常。

然而,COMEX黄金基差却一直在+20美元,到+2美元之间宽幅震荡。实际上,在本周,这一基差的波幅依旧很可怕——一度高达12美元,但有时候却只有3美元。

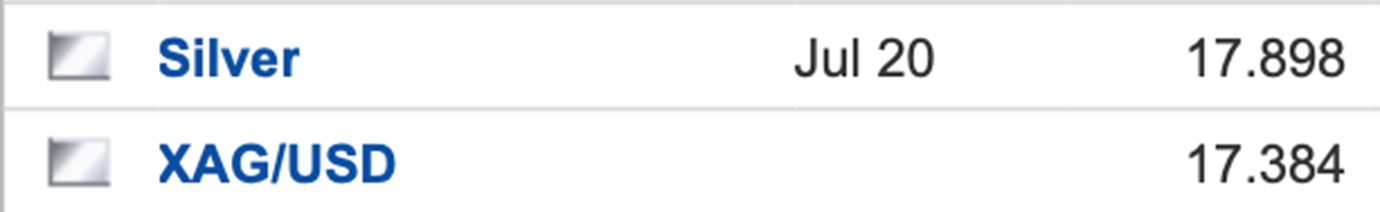

顺藤摸瓜找下去,Hemke还发现,这一现象已经拓展到白银,COMEX白银基差正持续且不断扩大。如下图所示,

Hemke认为,毫无疑问地,全球白银市场现在肯定正受到供应紧张的影响。但这肯定不是唯一的原因,否则财力雄厚的交易商应该能够轻易套利,并借此挤压基差。

“在期货严重升水的环境下,交易商完全能够在现货市场买入5000盎司黄金,并同时卖出COMEX合约,以便在7月份交割这5000盎司黄金。这是一种简单、无风险的交易,按50美分的差价,一份合约可以净赚2500美元。按纽约商品交易所的持仓限额计算,甚至可以赚到375万美元。

然而,并没有人这样做。因为这种差距仍然存在,而且还在继续扩大。这只意味着一件事,进行交易并不是没有风险的,也不能保证在短短六周内获得如此大的收益。

Hemke指出,对这一切最合理的解释就是:交易商们对七月完成交易所需的实物银交付缺乏信心。

受疫情影响,墨西哥和秘鲁将不少银矿关闭了2个月时间,这两个国家在2019年占全球银矿供应量的40%左右。数据显示,墨西哥的月产量约为1500万盎司,而秘鲁约为1200万盎司。两个月的离线使全球供应链减少了5500万盎司的白银。

但是,在做出任何结论前,我们再对比下另一组数据。芝加哥商品交易所和纽约商品交易所声称,他们的金库中有超过3亿盎司的白银。

因此,这样乍一看,相信大部分人都会觉得银矿停产带来的供应减少数额不足以彻底打乱定价方案,并导致交付信心危机。

Hemke表示,也许市场应该开始考虑目前正在买卖的数字衍生品背后是否能找到足够的实物金属来支撑。

“如果答案是肯定的,那么无论短期的矿山和炼油厂关闭与否,现货和期货之间的巨大溢价就永远不会发生。毕竟交易所的储蓄完全足够填补生产缺口,并保证即时交割,这就给了套利者介入的机会,基差应该在扩大后马上缩小。”

Hemke表示,但是现在的情况告诉大家,这个答案很可能是否定的。

因此,Hemke给出了自己的建议,未来几个月,随着全球央行竞相将主权债务货币化,以对抗由疫情带来的经济崩溃,市场对实物金属的需求很可能会加大。这种直接货币化会稀释和贬值现有的法定货币价值,只有实物贵金属才能保护你免受有害影响,无论是黄金还是白银。