- 小

- 中

- 大

- 超大

北京时间6月23日美盘开盘后,现货黄金突破前高的1765.05美元/盎司,再度刷新近8年新高,日涨幅扩大至0.67%,现报1765.61美元/盎司。

上周高盛上调了金价的预期后,周一现货黄金价格一度涨至1760美元上方,与5月份的高点仅半步之遥。

在高盛看来,一切只是刚开始。跟2008年相比,金价目前正处于第二阶段,接下来还有很大的上涨空间。上周高盛将3、6、12个月期金价预期上调至1800、1900、2000美元/盎司。

拓展阅读:独家 | 高盛上调金价预期至2000美元,这次还会翻车吗?

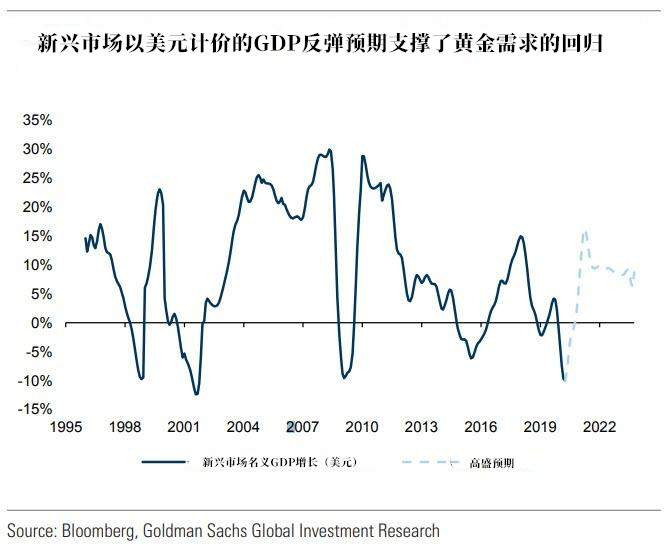

高盛在其最新的大宗商品研究报告中所指出,在货币持续贬值的担忧和较低的实际利率推动下,黄金投资需求往往会增长到经济复苏的早期阶段。与此同时,他们看到新兴市场消费者需求在放松封锁和美元走软的推动下出现实质性回升。

正如高盛写道:

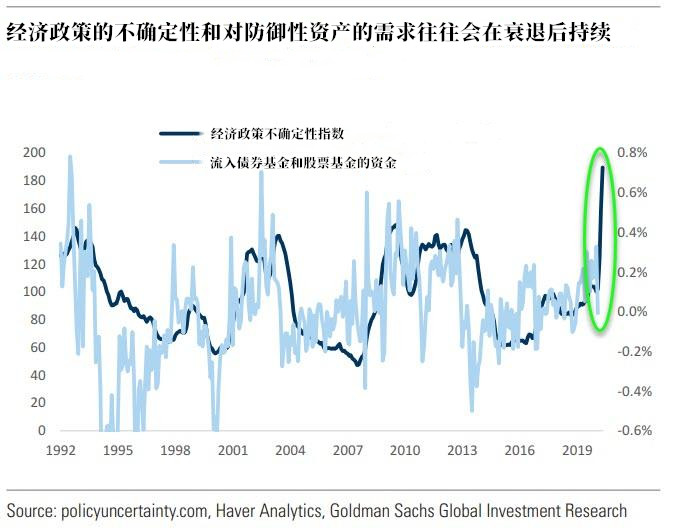

回顾以往的经济衰退,我们注意到经济政策的不确定性往往会在衰退后大幅上升,并在数年内保持在高位。2020年,疫情令各国央行和政府推出了前所未有的财政和货币刺激。同时也导致了许多问题,例如:发达国家政府还会推出多少刺激措施,由此产生的赤字将如何转化为更高的税收,以及货币政策将保持多久的超宽松?

最后,目前还不清楚这场危机二次爆发的风险是否会导致社会动荡、政治动荡或国际紧张局势加剧。在这种环境下,对防御性资产(尤其是黄金)的需求将继续扩大。

抛开政策不确定性不谈,高盛认为,在这样的后危机环境下,对货币贬值的担忧仍是推动金价上涨的关键因素。面对前所未有的冲击和政策回应,经济复苏的通胀程度仍不明朗。

此外,当前的社会动荡加剧了政策制定者能够容忍多大程度的通胀的不确定性。尽管2008年金融危机之后并没有出现高通胀,但今天的经济跟当年比有许多显著的差异,因此,这次的情况可能会有所不同。

具体而言,更大规模的财政和货币政策、危机中的家庭资产负债表有所改善、没有收紧银行监管/信贷标准以及紧缩政策的政治意愿减弱,都表明通胀压力比2008年更大。

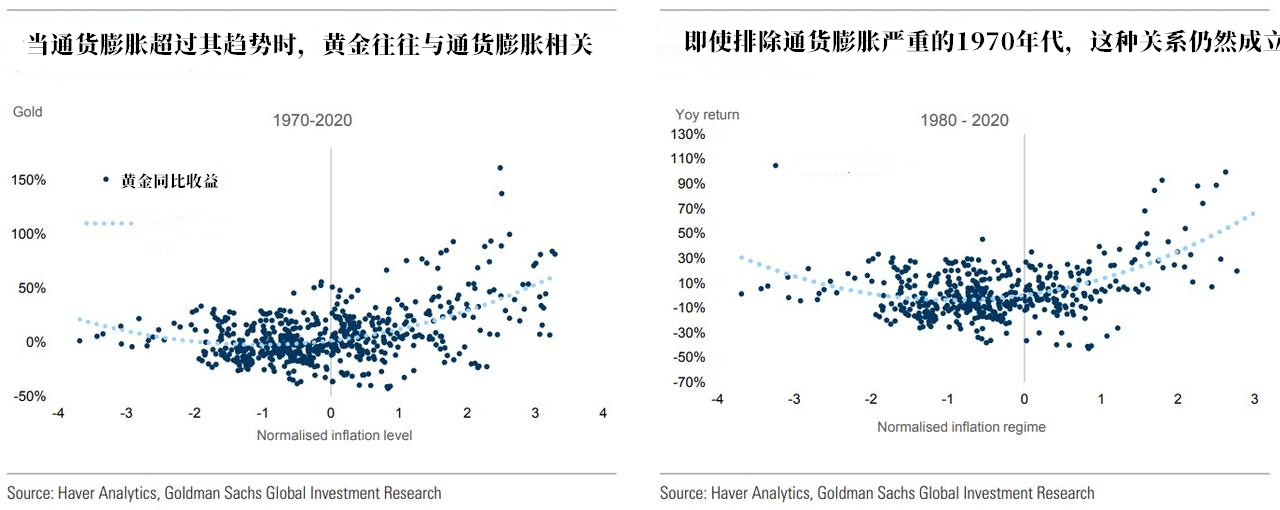

这里值得注意的是,黄金和通胀之间的关系并非简单的线性关系。

通胀和黄金之间的真实关系

要实现高盛上周预期的金价目标,高盛认为,通胀需要超过美联储2%的目标,而这一举措需要得到温和的政策回应。

从历史上看,黄金与通胀之间并没有很强的相关性,后者是温和的,但当通货膨胀超过某一临界值时,黄金与通货膨胀之间就会有很强的相关性。

事实上,高盛发现最重要的是通货膨胀偏离其趋势,而不是其绝对水平。

这不难理解,因为投资者对未来通胀的预期会随着时间而变化。例如,20世纪80年代初5%的通胀率可能在当时被认为是相对较低的,但拿到今天来说5%的通胀率确实高得吓人。

根据通胀的趋势调整通胀时,黄金和通胀之间的关系会变得更强。

通过分析黄金和通胀偏离趋势之间的关系,高盛发现,金价要达到3000美元/盎司,通胀率需要比过去10年1.75%的平均值高出3个标准差(大约4.5%)。

另一种情况是,如果通胀率的波动幅度较小但更为持久,金价也可能会升至那个水平。例如,连续几年保持3.5%的通胀率。

因为持续高企的通胀率将导致人们对各国央行实现通胀目标的承诺感到担忧,从而进一步加剧人们对通胀的担忧。

但是,如果加息幅度超过通胀水平(类似于沃尔克1980年的政策),将消除通胀的尾部风险,从而降低黄金的吸引力。

此外,高盛发现,在高通胀时期,黄金是任何投资组合的替代性资产。

具体来说,高盛研究了黄金和股票在之前通胀环境下的表现,该投行通过观察年通胀率与10年滚动平均通胀率的偏差来划分通胀机制。

高盛发现,在高通胀和通缩环境下,黄金往往比股票表现更好,而在通胀温和时,股票表现更好。

目前金价类似2008-2013年

高盛认为,目前的金价走势与2008-2013年类似:

在全球金融危机期间,随着名义利率下降,以及QE于2008年11月启动,当时黄金价格一度飙升。随着政策效果的显现,2009年上半年黄金一直保持在一个较窄的区间内。

在此期间,防御性资产的小规模风险轮转引发了金价短暂的回调,但总体金价在约6个月的时间里没有表现出明显的方向性。市场最终在2009年10月走高,与实际利率下降一致,原因是通胀上升,而政策仍然宽松。

3年来,黄金配置与投资者投资组合中通胀保护资产的比例保持一致。

这与经济衰退后经济的高度不确定性将持续数年的观察结果是一致的,对黄金的投资需求可能会继续扩大到商业周期的复苏阶段。在政策和经济不确定性消退后,金价下跌。

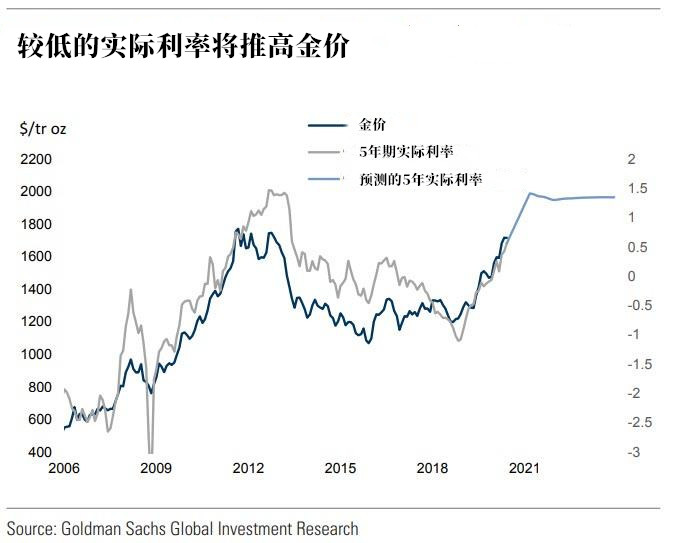

高盛认为,类似的情况今天可能还会发生,通胀预期逐渐正常化将拉低实际利率,而由于央行持续实行宽松政策,名义利率仍处于低位。高盛认为,推高金价的主要因素有两个:较低的实际利率和较高的新兴市场需求。

高盛的利率策略师预计,5年期利率到今年年底将为0.35%,到2021年底将仅为0.45%,几乎与目前的水平相同。同时,策略师认为5年期通胀掉期利率还有上升空间,因为市场低估了2020年以后的通胀。高盛的经济学家预计未来5年的平均通胀率为1.73%,而目前为1.02%。

因此,高盛预计美国的实际利率将继续下降,这将加剧人们对货币贬值的担忧,并给黄金带来上行压力。

与此同时,高盛的外汇团队预计,随着美国利率回到零水平,美元将大幅下跌,侵蚀美元与其他G10货币之间的利差。美元走软还将有助于提高新兴市场主要黄金消费者的购买力,通过“财富效应”支撑黄金。

中国的黄金需求似乎也正在反弹。此前,由于上海市场贴现率有所改善,中国的黄金需求在停滞后开始反弹。这表明,随着金价进入第二季度,新兴市场的黄金需求将从拖累金价的因素转变为推动金价上涨的因素。