- 小

- 中

- 大

- 超大

今年以来,囤积现金成为了一个趋势。

疫情爆发以来,由于担心疫情对全球经济的影响,投资者今年早些时候的现金储蓄创下历史纪录,货币市场共同基金的资产在5月底飙升至创纪录的4.8万亿美元。

随着市场反弹,股市、企业债券的吸引力越来越大,部分现金已经从货币基金市场流出,流入股票、企业债和新兴市场债券等高收益资产。

规模为200亿美元的最大的超短期限ETF——iShares Short Treasury Bond ETF(SHV)已连续14周流出约54亿美元资金。

同时,投资者已在10周内从规模140亿美元的SPDR彭博巴克莱1-3个月美国短期国债ETF(代码BIL)撤出24亿美元。

随着股市飙升,这些抛弃现金和国债,买入股票的追涨行为确实可以理解。金十在复盘文提到,今年8月是美股30多年来表现最好的8月。

但是偏偏这个时候,一群投资者依然继续囤积着大量现金。

零对冲报道指出,由800名高净值投资者组成的投资者俱乐部Tiger 21,其现金持有比例从疫情初期的12%提高到了19%,每个成员的资产通常超过1亿美元。

该俱乐部认为市场动荡可能会持续到2021年6月。

众所周知,现金并不能提供任何收益,在美股屡创新高之时,这些富人看似“固步自封”的投资,究竟是出于什么考量?

创始人Sonnenfeldt表示:

“大量现金让成员们获得了流动性,他们不会立即进行投资,而是将继续持有现金以度过这场风暴。”

他们的担忧不是不无道理,金十也曾发出警告,当前市场广度十分堪忧,可能引发股市回调。

下图为高盛对标准普尔500指数中市值最大的5家公司(合称FAANG,约占标准普尔500指数市值的四分之一)的估值。在今年的反弹中,FAANG占标普500指数迄今涨幅的35%左右,而其他495只股票则下跌了5%。

我们也可以从图表中察觉出这一危险信号。

美股市场集中度飙升

瑞银全球财富管理的Charles Day提醒客户,要避免进入那些被短线交易员推高、陷入投机狂潮的股票市场。

零对冲也警告,如果科技股受到一波抛售潮的冲击,在集中度如此高的情况下,主要股指容易受到市场修正的冲击。

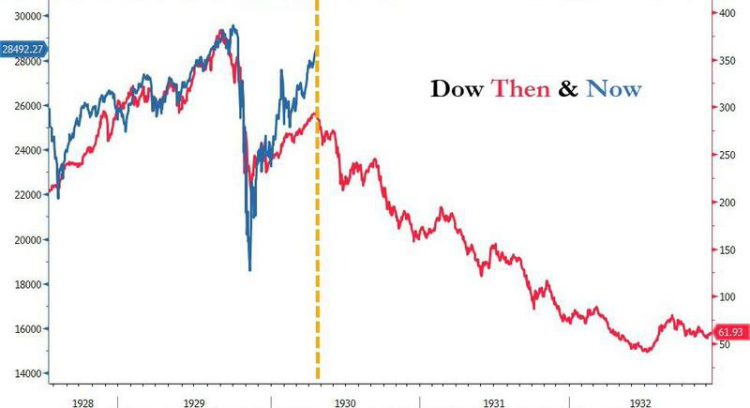

道指和纳指现在的走势,也像极了1930年代和1990年代末的两次股市崩溃前的走势……

1930年代与今年的道指对比

2000年互联网泡沫时期与今年的纳指对比

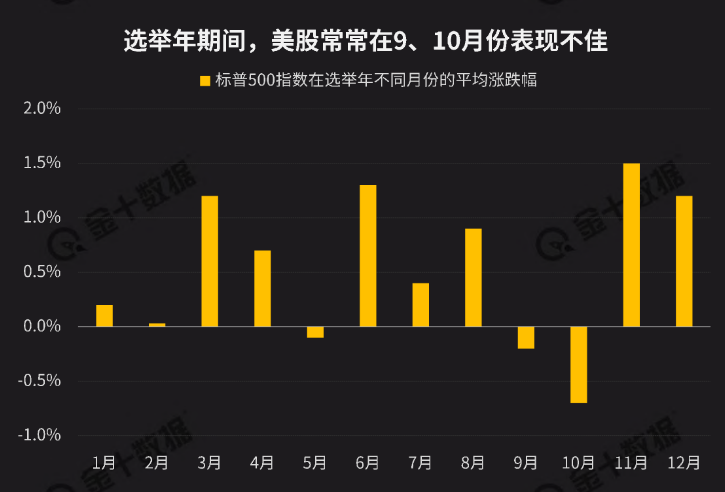

短期来看,从季节性规律来看,9月似乎也不是美股的一个好月份。

正如金十风险预警报告指出,9月份是自1950年以来市场平均表现最差的一个月。数据显示,自1950年以来,标普500指数在9月份平均下跌了约1%。

其中,1986年和2000年都像今年一样,标普500指数在8月份的涨幅超过了5%,但到了当年的9月份,却分别下跌了8.5%和5.4%。

考虑到美国大选相关的不确定性,在今年9月和10月,市场或面临更大的下调风险。