- 小

- 中

- 大

- 超大

今年2月25日美国国债市场的剧烈动荡:美债价格闪电下跌,是什么原因呢?事隔近3个月,美联储研究人员最新发布了分析报告,对其发生原因、过程、影响做了分析。

美联储在最新笔记中,对于2021年2月25日美国国债市场发生了一次不寻常的“闪电”事件做出解释。当日,在流动性紧张的情况下,美国国债价格大幅下跌,然后在大约一个小时内回升。在此之前,近年来出现了几起类似事件,包括2014年10月。鉴于美国国债市场作为全球最大、流动性最强的主权债券市场所发挥的关键作用,政策制定者了解这些事件的性质和原因很重要。

在2021年2月爆发之前,美国国债市场的流动性状况已基本从2020年3月新冠肺炎大流行后严重的流动性不足中恢复。美国国债收益率从大流行相关的低谷大幅上升,部分原因是疫苗进展、对进一步财政支持的预期,以及较长期国债的发行增加。自2021年初以来,收益率的上升速度加快,衡量利率不确定性的市场隐含指标有所上升;与此同时,国债交易量显著上升。

2月25日当天上午,美国国债收益率延续了近期的上升趋势。下午1点后不久,收益率急剧上升,市场评论称这与下午1点公布的7年期美债标售结果有关。美联储发现,在同一时间,美国国债市场流动性最强部分的交易状况明显恶化,有迹象表明,高频做市商提供的流动性不足以满足庞大的订单流。

与2020年3月的事件相比,这次事件的严重程度要小得多,持续时间也短得多,以买卖价差衡量的交易成本迅速回到正常水平。然而,截至2021年4月初,电子订单簿上公布的报价总额(市场深度)尚未完全恢复,这表明,即使在美联储正在大规模购买国债的情况下,美国国债市场的流动性可能仍很脆弱。

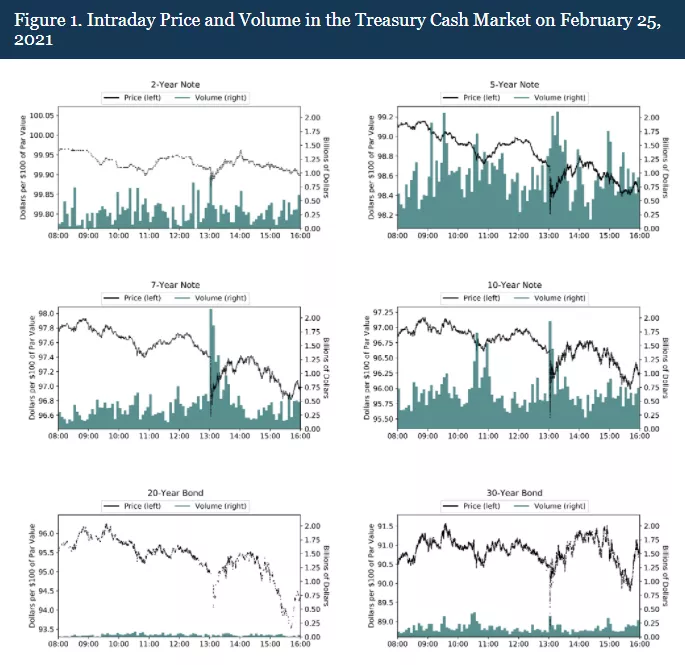

2月25日上午,在交易量上升的情况下,国债价格(与收益率成反比)下跌,下午1点后急剧下跌,如图1中的黑线所示。类似的模式也在国债期货市场上观察到。这一大幅上涨在一个小时内基本逆转,类似于美国国债市场此前的一些闪电事件,包括2014年10月15日。

市场评论指出,导致价格下跌的直接原因是下午1点公布的7年期国债拍卖结果。拍卖尾部(平均接受价格与最低接受价格之间的差距)异常大,投资者可能会将其解读为美债的市场价格需要进一步下跌的迹象。这进而可能引发强劲的抛售压力;事实上,价格的急剧下降伴随着大多数大期数的交易量的急剧增加(图1中的蓝色条表示现货市场的交易量)。虽然下跌的价格迅速逆转,但价格在一天内恢复了下降趋势。

虽然下午1点后多数交易量都出现了显著增长,但这并非史无前例;类似的成交量峰值通常不会导致价格的大幅波动(例如,在2月25日的早些时候,在卖方发起的交易持续超过买方发起的交易时,观察到一些期票的成交量上升)。因此,下午1点后的闪电走势表明,交易量的增加也伴随着流动性状况的异常恶化。

国债现货市场和国债期货市场流动性最强的部分,都是“中央限价订单本”(Central Limit Order Book)之上进行交易的。做市商通过在集中的订单本上发布限价指令(以特定价格买卖特定数量的证券的报价)来提供流动性。

其他市场参与者也可以通过提交限价指令来提供流动性,或通过提交市场指令来消耗流动性,即以订单本上的最佳价格购买或出售给定数量的证券的指令。

在最好的几个价格(或“水平”)下的总美元金额,通常被称为“市场深度”,通常被认为是可用流动性的衡量标准;在订单本的顶层公布的报价越多,就越容易在短期内买进或卖出给定数量的证券,而不会对市场价格产生重大影响。

图2中的面板A和B分别显示了10年期国债和30年期国债订单本顶部1和3个级别的现金市场深度。在横轴上方用蓝色表示购买报价,而在横轴下方用红色表示卖出报价。在这两种情况下,数据都以毫秒频率绘制,并显示每毫秒的最大可用深度。下午1点后不久,深度急剧下降,表明做市商公布报价的意愿降低。

然而,尽管市场深度通常被视为衡量流动性的标准,但在过去的一些时期,当深度大幅下降时,以最佳买卖报价之间的买卖价差衡量的交易成本并没有显著增加。即使做市商减少订单簿上的报价数量,如果他们继续迅速补充报价,以响应即将收到的订单,如果订单被分解成足够小的部分,那么对交易成本可能没有什么可观察到的影响。

到2月25日为止,10年期美债似乎都是如此。要了解10年期美国国债的情况,可以参考图1上面的黑点。执行订单的总规模通常在下午1点后保持在公布的深度内,因此买卖价差(如图左下所示)相当稳定。

但是,对于更长期债券,执行订单的总规模往往超过订单本上几个最高级别的深度,这意味着一些交易是以相对不利的价格进行的,因此,衡量的买卖价差一再暂时性地扩大,直到订单本被补满。因此,利差的波动性增加了,平均水平也增加了。市场深度的同时下降,价差的水平和波动性的同时增加表明,订单补帐的速度不足以在不导致更高交易成本的情况下满足流入的订单流。

这反过来表明,使用自动算法以高频率发布报价的做市商的活动减少了这些高频做市商可能包括所谓的自营交易公司,但也包括银行交易商和一些对冲基金等其他市场参与者。

2021年2月25日美国国债市场闪电事件突显了高速流动性供应在美国国债市场最具流动性的电子部分的关键作用。我们发现,有证据表明,当日价格的大幅下跌伴随着市场深度的突然下降,以及交易量上升时高速流动性供应的短暂恶化,尽管程度远低于2020年3月严重流动性不足时期。

与此前一些经济和金融市场不确定性适度上升的情况类似,自2月25日以来,市场深度稳步回升,其速度与其他此类事件之后的速度相当,而高速流动性供应似乎也出现了相当迅速的反弹。

也就是说,市场深度花了一个多月才部分回升,这表明美国国债市场流动性更严重地依赖于快速补充资金来满足交易需求,且可能依然脆弱。

本文来自 人民币交易与研究