- 小

- 中

- 大

- 超大

主流媒体对新冠的德尔塔变体越来越恐慌,人们只能假设这是在为新一轮的封锁和刺激消费埋伏笔。

早前,摩根大通试图解释大部分散布的恐惧无非是“伪装成科学的恐怖”,然而市场并不买账,也开始对德尔塔变体带来的压力感到恐慌,收益率受到重挫,因为担心未来可能再次出现封锁,旅游和汽车类股也下滑。

摩根大通的Marko Kolanovic被很多人当成华尔街“多头女司令”Abby Joseph Cohen的接班人,他坚持认为,“德尔塔变体不会给市场带来风险”,“收益率和价值股应该走高”。他的观点似乎意料之中,因为摩根大通的核心论点就是坚持做多价值。

需要注意的是,早在2月新冠病毒就曾出现过变体,与市场上普遍的恐惧情绪相反,当时的Kolanovic很乐观。这位克罗地亚量化分析师将同样的论点推及到今天,他认为:

“现在所谓的德尔塔变体也让市场出现了类似的恐惧,导致收益率和价值股下跌。”

是什么让Kolanovic如此肯定德尔塔变体无足轻重?

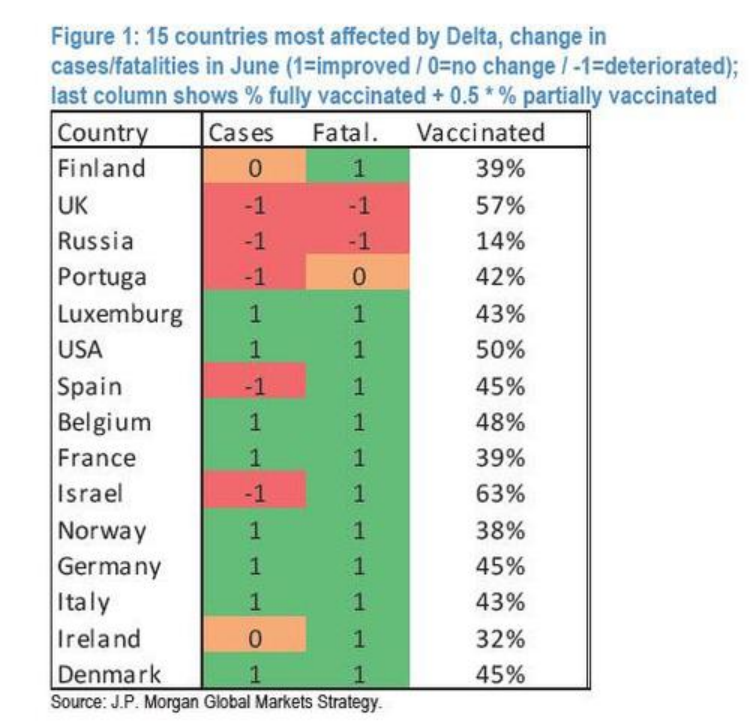

Kolanovic写道,“我们分析了过去一个月受德尔塔变体影响最大的15个国家的新病例进展和死亡人数”,并观察受德尔塔变体影响的病例的身体状况和死亡情况,“我们发现,在15个国家中,有10个国家的病例数量有所下降,有13个国家的死亡人数随着德尔塔变体在新感染病例中所占比例的增加而下降。”

Kolanovic写道:

“平均而言,德尔塔变体的情况随着受影响国家疫情总体形势的改善而改善。”

Kolanovic继续分析过去一个月疫情恶化的三个国家的局势,它们分别是葡萄牙、英国和俄罗斯。

在葡萄牙,病情恶化导致每天新增约900例确诊病例,约占疫情高峰期病例的7%,同时,葡萄牙的死亡人数每天增加约1人。

在英国,每天新增约14000例确诊病例,这是一个显著的增长,同时英国死亡人数每天增加了约9人,占死亡率高峰的0.9%。这与疫苗可有效预防德尔塔变体的不良后果的发现相一致。

Kolanovic认为还应注意的是,与今年2月爆发的变体相比,目前德尔塔变体导致的死亡率比2月要低五分之一到十分之一,这可能是高疫苗接种率和自然免疫的结果。这进一步证实了大多数死亡是发生在未接种疫苗人群的这一事实。

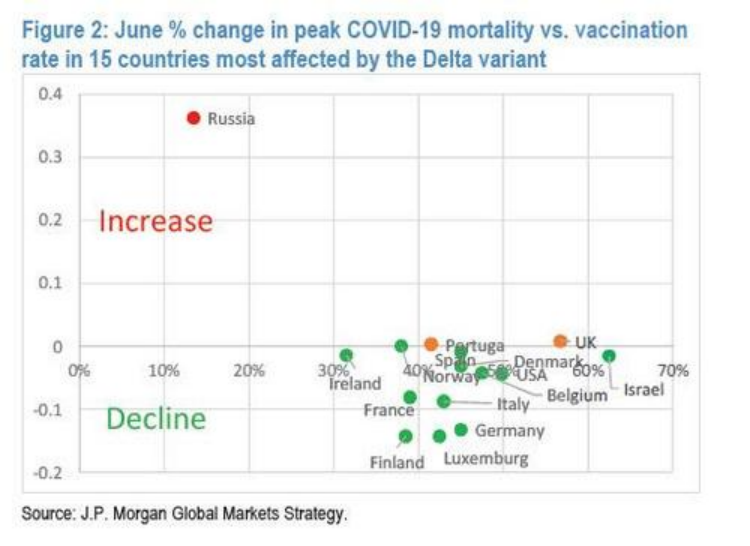

Kolanovic进一步研究了俄罗斯,德尔塔变体正导致俄罗斯出现大量的病例和死亡。6月份俄罗斯的病例增加了39%,死亡率增加了36%。当被问到俄罗斯的情况与其他国家有何不同,Kolanovic认为:

首先需要注意的是,俄罗斯接种疫苗的人口比例与英国和美国比低四分之一,俄罗斯与英美完全接种疫苗的人口比例为12%和48%,完全或部分接种的人口比例为14%和57%。

其次,要注意到自去年3月以来,据新冠疫情的人均死亡人数,俄罗斯预计的自然免疫力至少比英国和美国低二分之一。换句话说,鉴于俄罗斯的新冠病例和接种疫苗的数量要少得多,俄罗斯人口的总体免疫力也要小得多。

Kolanovic认为,任何新冠病毒的变种都会在俄罗斯造成更快的传播和更大的影响,类似于美国和英国的今年年初的疫情情况。Kolanovic指出:

“俄罗斯是一个异类,它疫情变严重不是因为德尔塔变体,而是因其总体免疫力。”

Kolanovic的分析出现重大悖论

虽然许多人或许会对Kolanovic的分析表示怀疑,但并不妨碍Kolanovic得出结论:

“发达市场如欧洲和北美的国家在疫苗接种方面取得了重大进展,提升了群体免疫的水平。因此,市场不应被德尔塔变体或任何其他后续新冠病毒变体的影响。”

尽管Kolanovic对德尔塔变体的分析可能是对的,但不排除这只是为了进一步支撑摩根大通看涨市场的论点。

摩根大通重申了自己的观点,即做多通货再膨胀、周期性和价值交易,并卖出增长和防御性头寸。

如果Kolanovic的分析错误,摩根大通的信誉将会下降,更重要的是,德尔塔变体会夺走更多生命。

事实上,Kolanovic的分析出现一个很大的悖论,如果小摩承认了德尔塔变体是低风险的,那么似乎默认了再一次财政干预的可能性很小。

这无疑令人惊讶,如果摩根大通真的想要价值股、石油和收益率更高,他应该期待进一步的刺激计划,比如一笔一万亿甚至两万亿美元用以刺激消费的财政支出。

但如果德尔塔变体被证明是无风险的,那就不会出现刺激计划,那么造成的局面就很可能是:任何价值股的涨势都会停止。届时涨势的停止就不是源于任何与德尔塔变体相关的担忧,而是因为市场仍有前瞻能力,他们都期待9月拜登的紧急索赔到期,到时工资和收入将大幅下滑,拖累整体经济,那么政府慷慨的顺风就会变成逆风。

考虑到这一点,我们不禁想知道,要过多久摩根大通才会改变主意,得出德尔塔菌株实际上比大众认为的要危险得多的结论,需要再出台几万亿美元的财政刺激措施来提振消费。