- 小

- 中

- 大

- 超大

本文来源于静观金融

(一)就业及服务消费等客观数据表现强劲

1. 续请失业金人数及新增非农等数据表明低收入群体加速回归就业市场

6月以来美国就业数据加速改善。

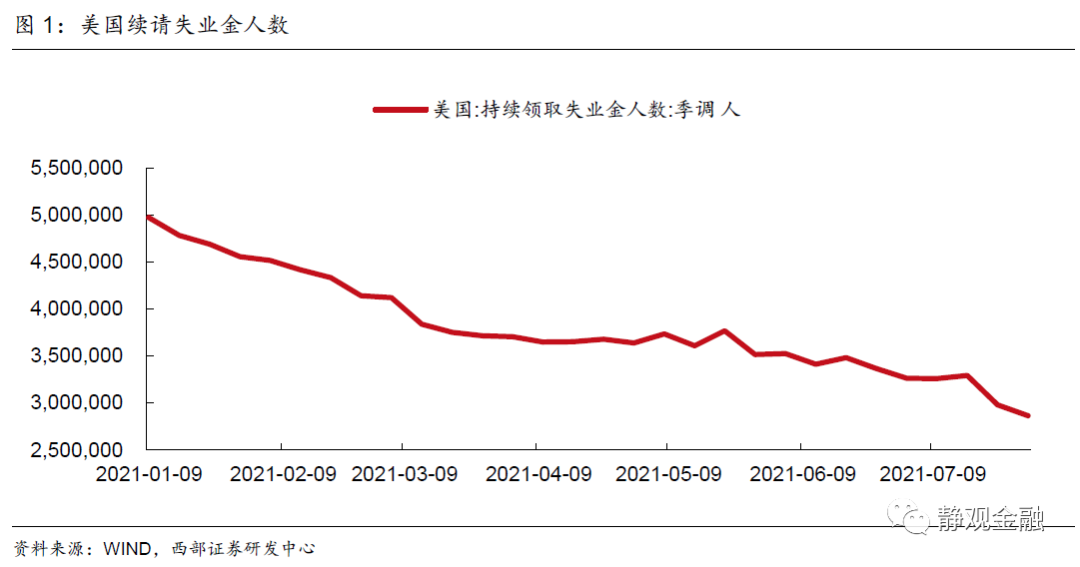

如图1所示4-5月续请失业金人数处于平台期,但6-7月再次大幅回落。截止7月31日当周美国续请失业金人数降至286.6万人,大幅低于5月底的351.7万人,与2013年5-8月水平相当(2013年5月22日美联储时任主席伯南克官宣Taper)。

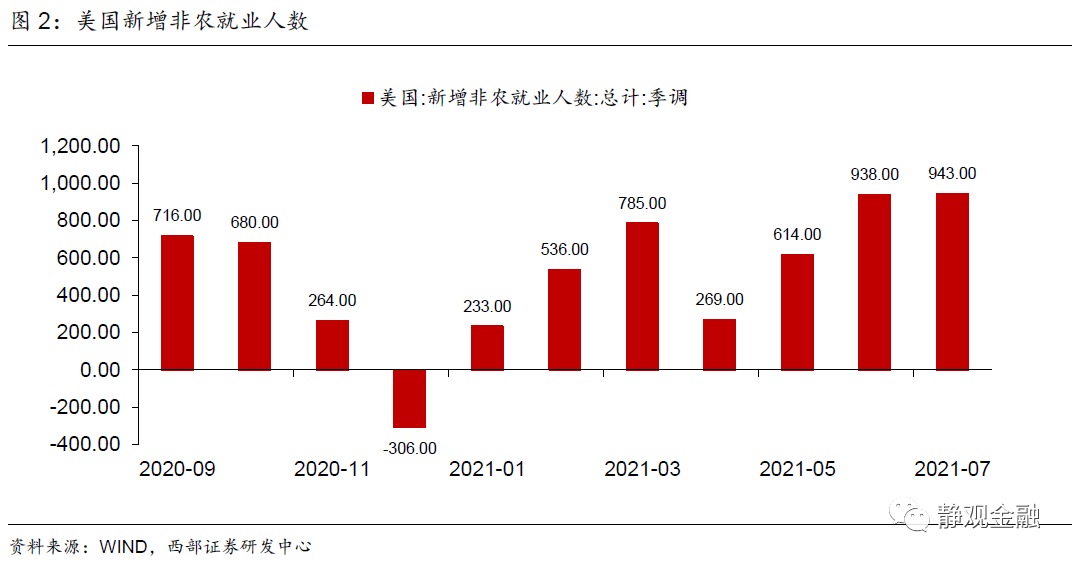

此外,6、7月美国新增非农就业人数分别为93.8万人及94.3万人,接连创下2020年9月以来最佳。

二手车价格大涨表明近期回归就业市场的主体为低收入群体。

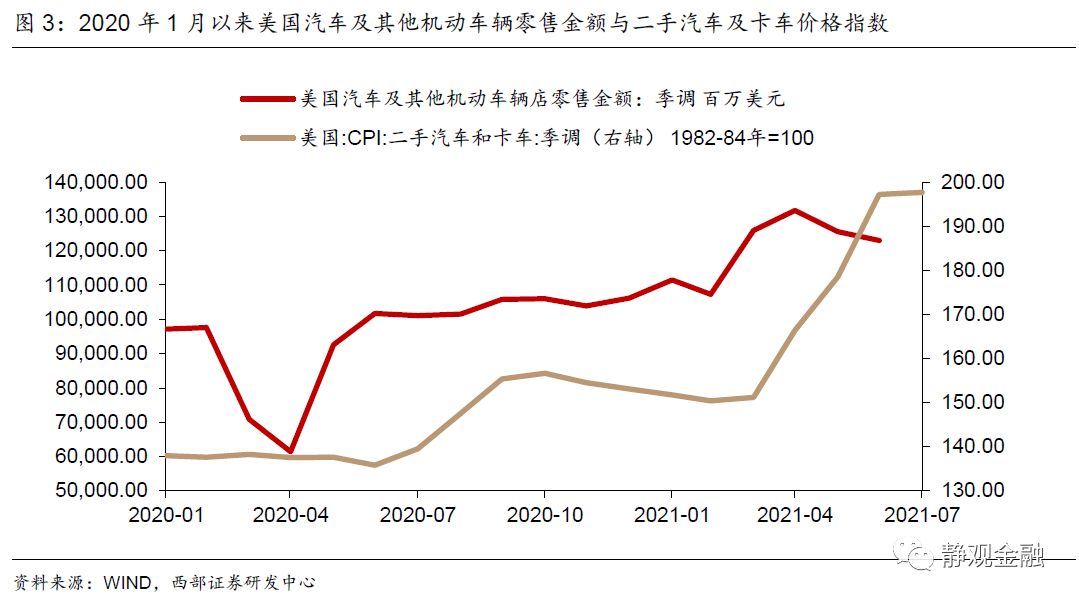

如图3所示,美国二手车价格指数5月有所上浮,而6月更是大幅跳升。很多人认为这是全球缺“芯”导致一手车供给不足的结果。但零售数据中的汽车及其他机动车辆分项包括80+%(每个月会略有波动)一手车销售数据及20-%的二手车销售数据。

4月该分项跳升大概率与美国第三轮抗疫刺激又给老百姓发了支票有关,随后5-6月该指标略有下降但仍明显高于3月,表明一手车销量并不差。结合零售及二手车价格指数评估,我们认为二手车价格突然暴涨与低收入群体加速回归就业市场有关。

截止6月底美国有22个州提前结束了疫后失业救济金,截止8月10日这一数字进一步提高至26个 。

此外,7月4日以来美国基本全面解除疫后防疫措施,低收入群体就业意愿明显上升。但碍于Delta病株的高感染性搭乘公共交通上下班存在感染风险,因此购买价格相对低廉的二手车成为低收入群体回归就业市场的“标配”。此外,大量低收入群体回归就业市场说明美国经济系统性风险进一步降低。

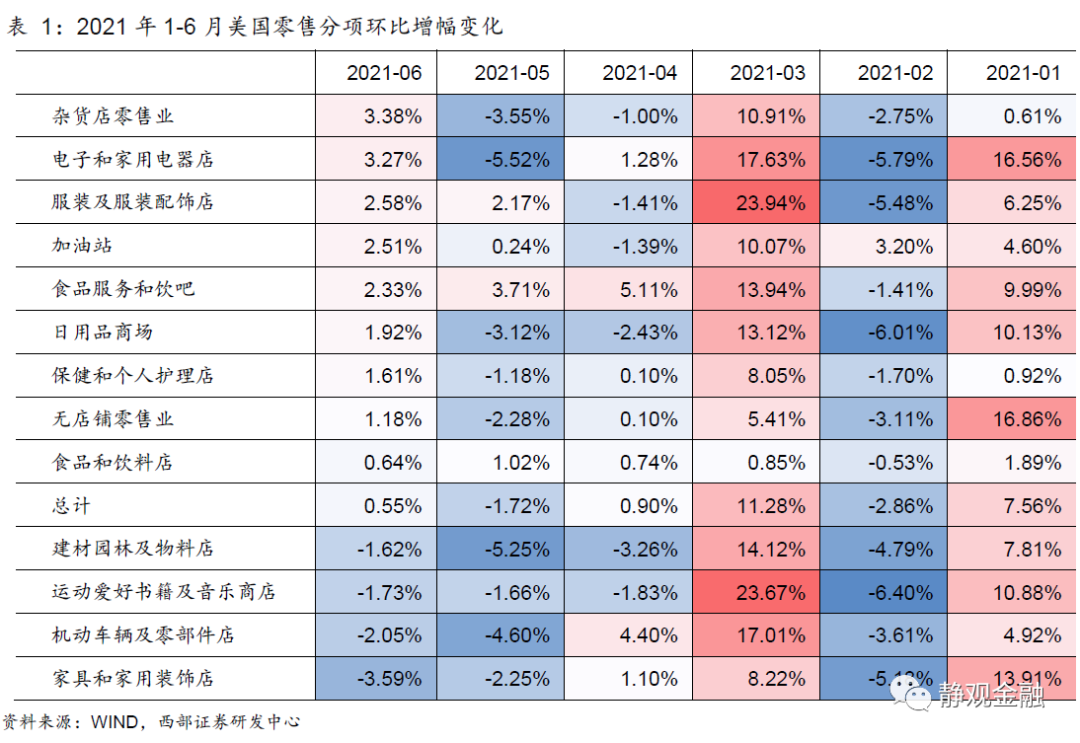

2. 地产销售及耐用品消费降温符合预期,服务消费加速回升表明美国经济仍强劲

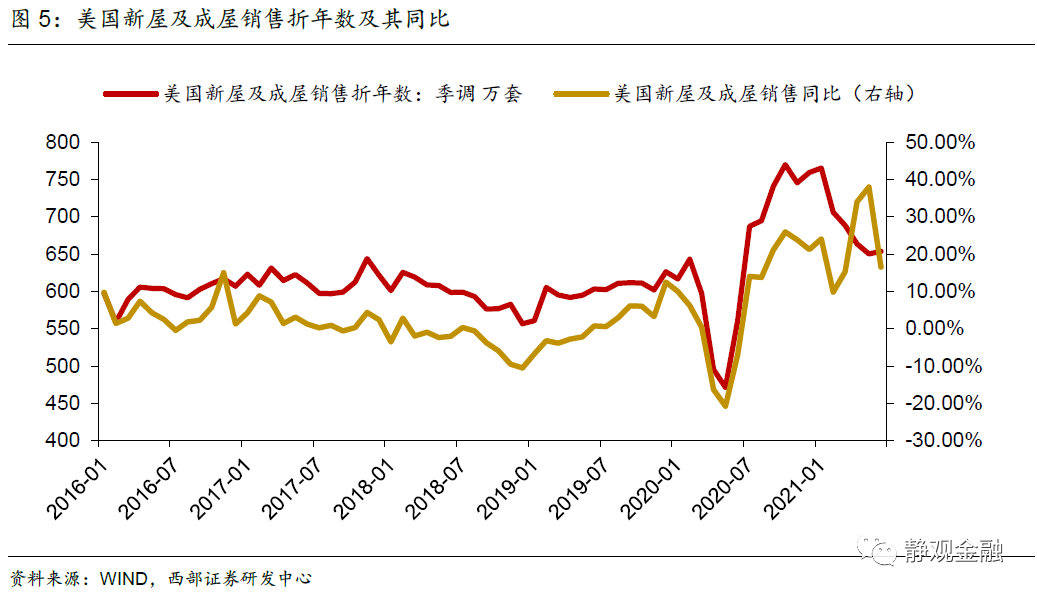

疫后美国地产销售陡增与购房周期缩短等因素有关;就业恢复令购房周期重新拉长回疫前水平,地产销售降至合理水平。

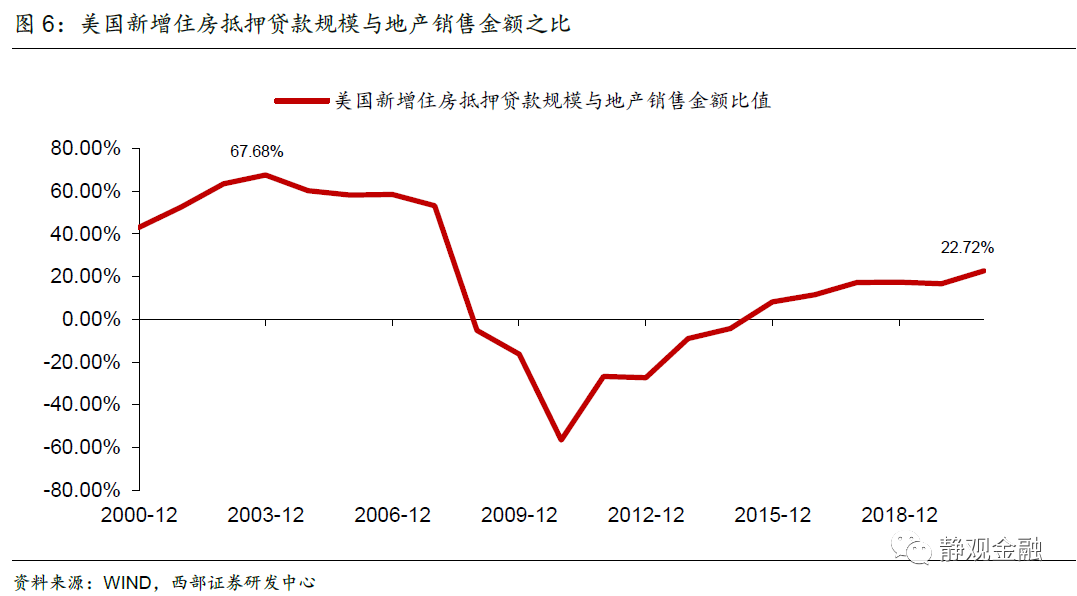

2020年5月美国新屋销售跳升,6月超越疫前水平,7月成屋销售亦开始显著高于疫前。很多人认为这是疫后低利率的结果,但结合图6可知,2020年美国住房抵押贷款量并不大。

可见疫后美国地产销售火爆另有原因,我们认为原因有两点:一是疫情极大地刺激了民众改善型住房的需求,加上远程办公成为可能,也会有很多人愿意在郊区购房;二是疫后出行受约束甚至不用上班的状态,令购房者加速看房,进而缩短购房周期。

此外,从住房抵押贷款与地产销售金额比值亦可看出疫后购房者以不太需要大规模贷款的中产和高净值群体为主,而这一群体今年已经快速回归工作岗位,购房周期被自动拉长回到疫前水平。加上改善型住房或已部分兑现,进而今年以来美国地产销售热度降温。

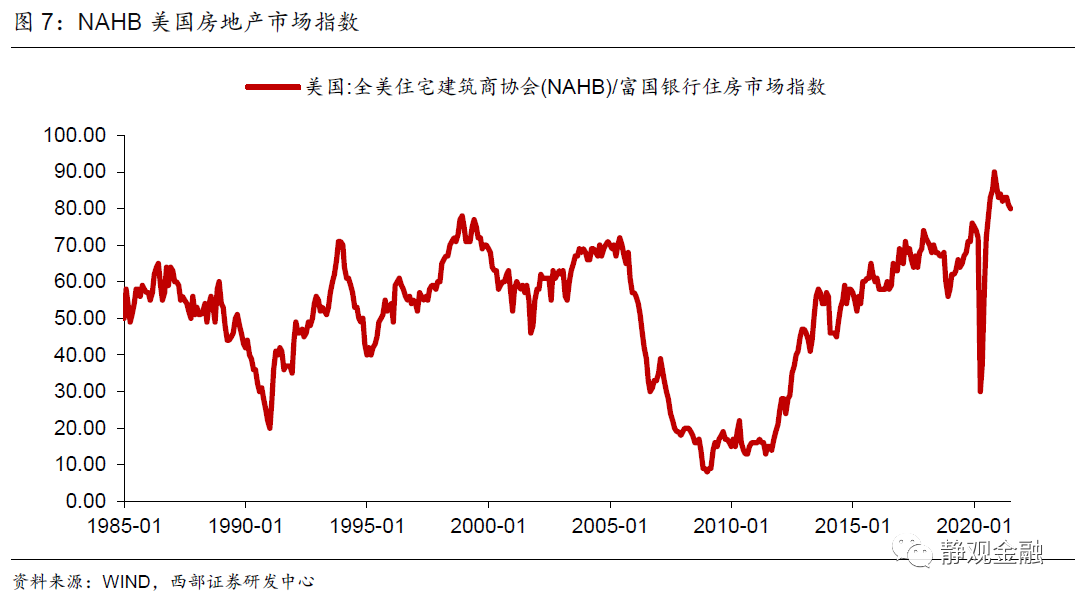

此外,NAHB房地产市场指数反映美国地产景气度,今年以来该指标有所回落,但7月仍为80,而疫前最高水平也只有78,表明美国地产商仍看好美国地产市场,今年销售回落属于预期之内,是向合理趋势水平回归的结果。

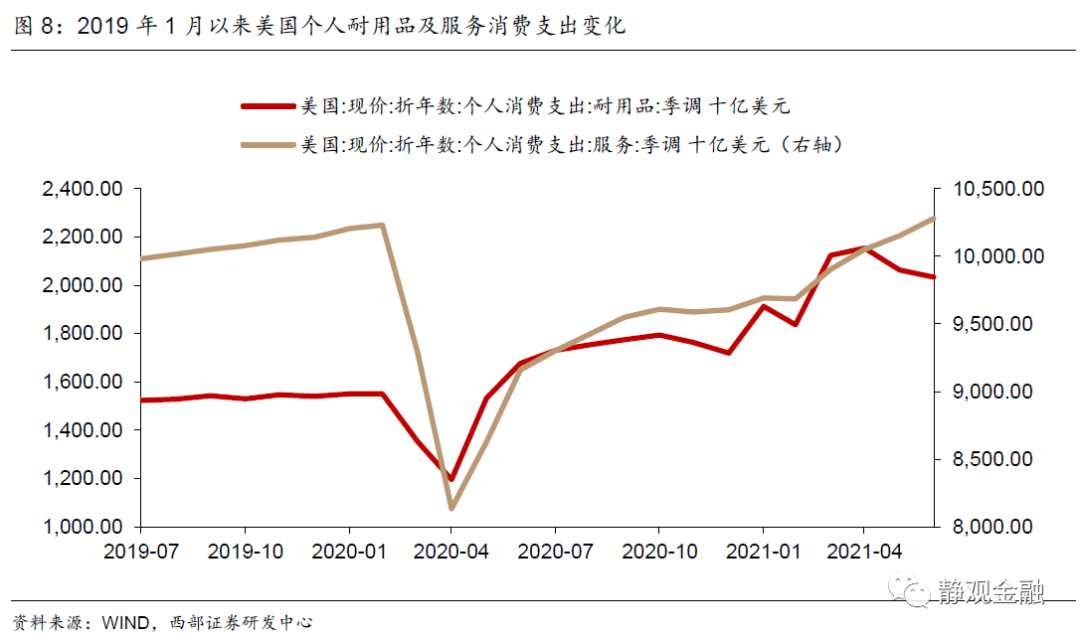

个人消费结构呈现跷跷板特征:耐用品消费降温是服务开放的结果。

除了地产销售火爆外,疫后美国个人耐用品销售也极其强劲。2021年4月美国个人消费支出较2020年1月高出5.8%,其中耐用品消费支出高出38.9%、非耐用品消费支出高出13.6%,而服务消费则较2020年1月低1.5%。

事实上,2010-2019年美国个人耐用品消费支出年均增速仅为4.1%,说明疫后该指标变化严重超出合理水平。这一异常与疫后财政转移支付及服务消费受约束等因素有关。也就是说,疫后个人消费结构被破坏,耐用品与服务消费存在跷跷板关系。

目前疫情约束解除、财政转移支付基本结束,耐用品消费也自然降温。可见,5-6月美国个人耐用品消费支出持续回落具有合理性,未来一段时间大概率亦会持续下滑。

服务消费向好才是美国经济强劲的保障。亦如图8可知,随着疫情约束逐渐消退,5月以来美国个人消费重心开始由耐用品向服务切换,6月美国个人服务消费支出首次超越疫前(2020年2月)水平。事实上这一转变非常利好美国经济。

首先,耐用品消费对美国经济正向贡献有限,降温也不会导致经济下行风险,主要是两个原因:一方面耐用品多为进口商品,消费增加的同时也加大贸易逆差,对实际GDP贡献几乎抵消。另一方面耐用品消费上升会加剧输入型通胀,对美国经济前景存在一定威胁。

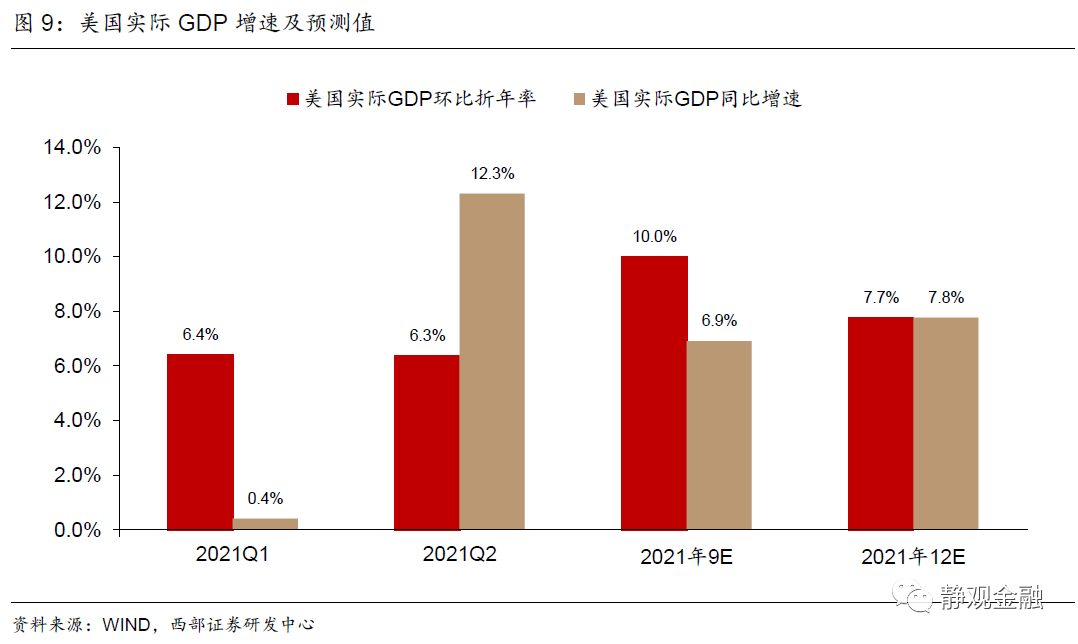

相反,服务消费偏向内生,该消费分项上升利好美国经济,也是两个原因:目前,服务消费刚刚恢复到疫前水平,仍有空间。其次,解封后,报复性服务消费需求大概率推动Q3经济加速改善。我们预计Q3或现年内美国实际GDP环比折年率高点。

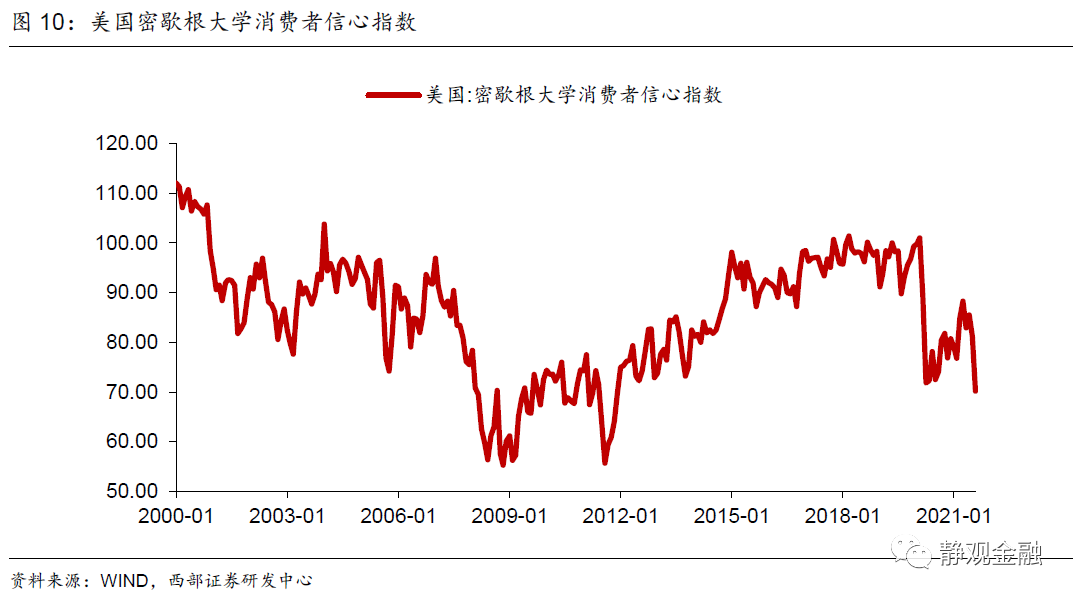

(二)高通胀及确诊人数反弹令消费者信心指数等主观数据重挫

8月美国密歇根大学消费者信心指数骤降至疫后最低。

8月13日公布的美国8月密歇根大学消费者信心指数初值仅为70.2,低于疫情初期(2020年4月为71.8)水平,为2012年以来最差。目前美国经济和消费水平显著好于疫情初期,与该指标(前值为81.2)骤降的变化并不相符。但考虑到该指标为家庭调查数据,我们就能大致理清背后的原因了。

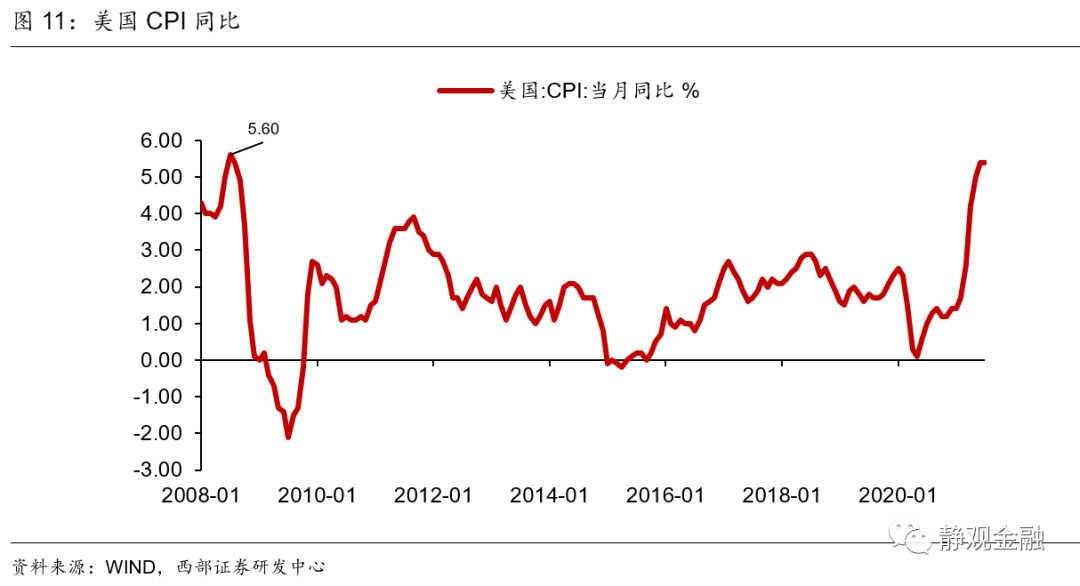

首先,高通胀形势仍未降温,令美国民众对消费前景产生担忧。

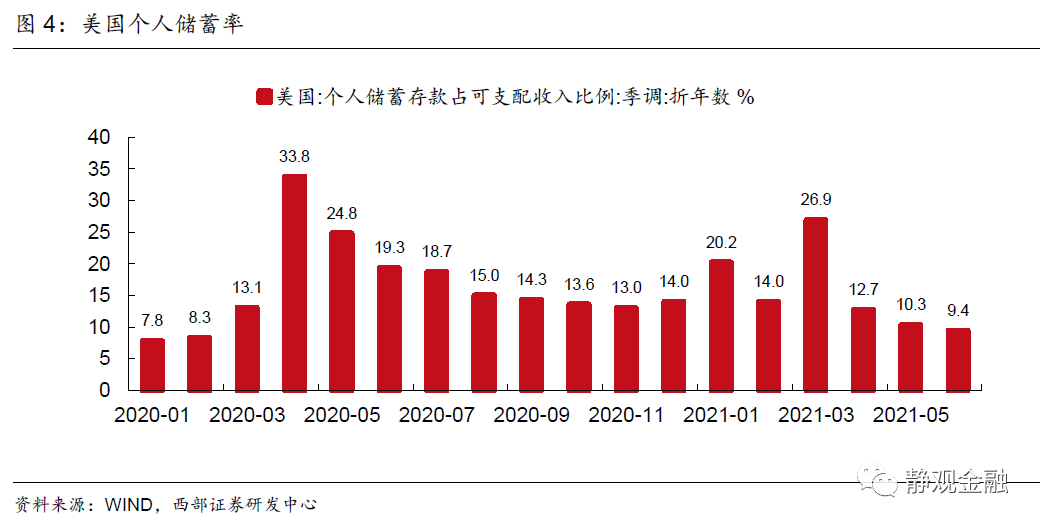

4月美国CPI同比升至4.2%、5月为5.0%、6-7月均高达5.4%。通胀走高的同时美国个人耐用品消费支出确实有所回落,尽管前文已指出这是消费结构跷跷板的结果,但仍然会令民众产生通胀高企、消费降温的误解。

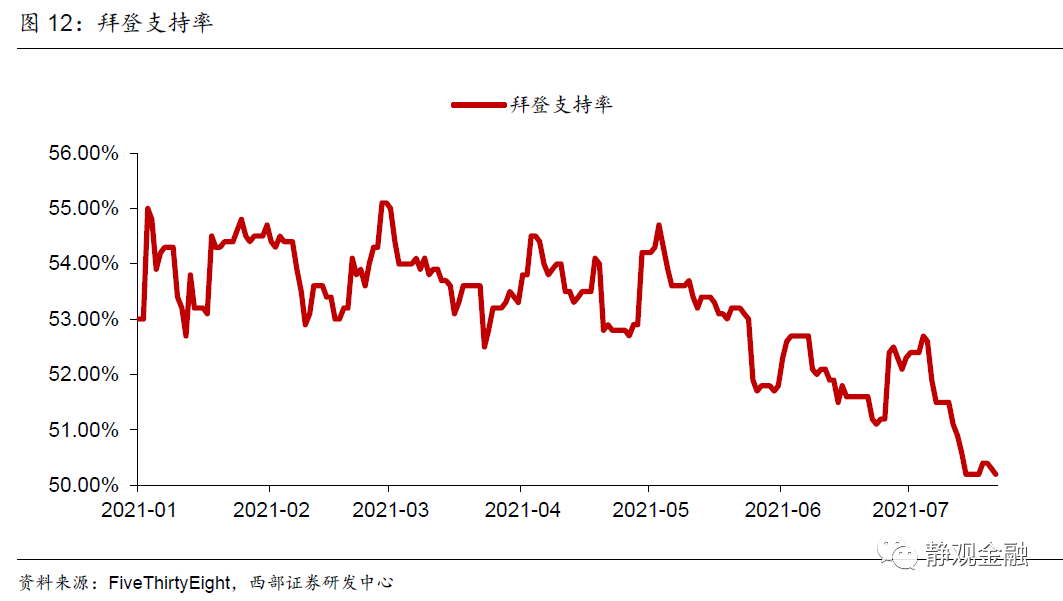

结合图12可知,自美国CPI创出金融危机后新高拜登支持率就开始回落,随着通胀持续走高7月底拜登支持率已经降至上任后最低水平。通胀走高与拜登支持率回落的同步既说明高通胀对拜登施政形成掣肘,也反映出高通胀或已影响了民众生活质量并在一定程度上打击了民众对美好生活的向往。

此外,Delta病株令美国新冠确诊人数再度反弹,加剧了低收入群体的不安心理。

前文已经提到6-7月美国低收入群体加速回归就业市场,但Delta变异病株出现并推升新冠确诊人数的现状大概率令该群体有所担忧。虽然疫情初期及去年底疫情形势更为严峻,但财政转移支付背景下消费支出和就诊(指被确诊者)费用均不会增加低收入者负担。

但目前财政转移支付基本结束,出门就业就可能增加感染风险、不出门就业就要坐吃山空的现状加剧了低收入群体的不安。

二、美联储和资本市场更在意哪个数据?

市场确实在意这一数据,但消费者信心有望于9月回升。

8月13日密歇根大学消费者信心指数公布后,美元指数与10年期美债收益率明显回落,表明市场还是很在意这一主观数据的。但我们认为该指标有望在未来1-2个月内触底回升。5月美国通胀就已明显走高,但消费者信心并未大幅回落,表明疫情反弹才是7月该指标骤降的关键。

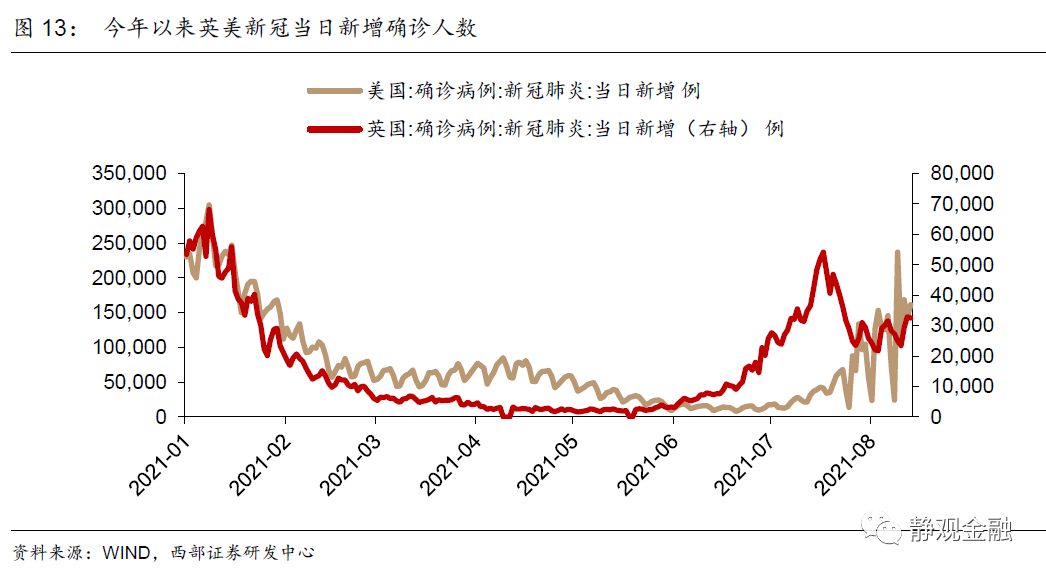

7月议息会议上美联储主席鲍威尔指出过去一年的经验是每一波疫情对经济的冲击在逐次减弱。并且英国当日新增确诊人数已经从高位回落,加上疫苗混打有望进一步缓解疫情压力,因此美国疫情有望在Q3后期明显缓和。

美联储更关注客观数据,就业才是核心矛盾,预计8-9月鲍威尔将官宣Taper。

7月就业数据公布后,就有多位美联储官员开始转鹰,表明6-7月加速改善的就业市场令美联储获得了政策退出的信心。

正如前文所述,当前美国续请失业金人数已经降至2013年5-8月水平,彼时美联储时任主席伯南克就向市场释放了削减QE的信号,因此今年8-9月也极有可能是鲍威尔的官宣时机。

美联储政策往往受政治因素干扰,今年落地Taper符合拜登诉求。

奥巴马与特朗普时期的货币政策节奏表明只要是有政治基础的总统上任,货币政策节奏就会受政治因素驱动。比如,美联储于2010年实施QE2、2012年实施QE3、2014年虽然执行Taper但政策冲击出现在2013年、2016年大选前美联储均未实施加息。

相反,2013年美联储释放Taper信号、2015年落地金融危机后首次加息靴子,上述事件均对市场造成冲击。其中,2010及2014年为中期选举年;2012及2016年为大选年。2018年中期选举年份美联储紧货币节奏偏快,上任前缺乏政治基础的特朗普就吃了大亏。

换言之,中期选举和大选年份,美国政府大概率希望货币政策偏向宽松,因此需要提前(或错后)收紧货币。由此可见,2022年中期选举,2024年大选,因此2021年Taper、2023年加息最符合政治诉求。

三、一旦Taper靴子落地,市场反应如何?

美债收益率仍处低位,市场尚未计入Taper的或有影响,静待鲍威尔官宣。

10年期TIPS 8月13日10年期美债收益率与10年期TIPS收益率(实际利率)分别为-1.08%及1.29%,仍处于历史极低水平。可见,市场尚未计入Taper的或有影响。尽管就业数据极好、也有部分官员出来放风,但历史经验告诉我们市场只相信主席给出的信号。

因此,在美联储主席鲍威尔正式释放Taper信号前,市场仍处于预期发酵阶段,反应不会太过激烈。我们预计本月底的Jackson Hole全球央行会议或为鲍威尔释放信号的时间窗口。

预计本次Taper信号仍会给市场造成负面扰动,但冲击或弱于2013年。

2013年5月22日伯南克宣布Taper后的一个月内10年期TIPS收益率与10年期美债收益率分别上升93BP及58BP,随后的三个月内10年期TIPS收益率与10年期美债收益率分别上升113BP及96BP。此外,2013年5月22日后的一个月内全球多数权益资产出现不同程度下挫、非美汇率也部分贬值。

说明美联储收紧流动性大概率会对全球资产形成阶段性扰动。但是7月FOMC上美联储开设了常备回购便利(SRF)工具,意在Taper期间为市场提供短期流动性,因此本次Taper冲击或弱于2013年。

风险提示:(一)美国经济增长不及预期;(二)美联储货币政策超预期