- 小

- 中

- 大

- 超大

永远有人在问的“为什么”

为什么鸡蛋有时候现货涨期货却在跌?有时候现货跌期货反而涨?

为什么鸡蛋到交割月仍然出呈现一定程度的升水或贴水?

为何市场认知到09合约可以在中秋之后交割,但上市之后长时间内仍然被当作旺季合约?

全月每日交割制度之下,期货价格对标怎样的现货价格呢?

随着交割制度的变化,市场限仓的扩大,交割范围的增加,鸡蛋期货市场从制度层面到参与者层面都越来越成熟。

针对以上问题,市场的参与者或都各有看法,或有诸多疑问。本篇文章不奢求能够找到最正确的答案,但希望通过不同的角度来说明鸡蛋期现价格之间微妙关系的看法。

全月每日交割,对标哪一天的价格?

如果你是一个长期做耐储品种的投资者,要解释以上问题,首先需要理解的是鸡蛋本身的价格波动。

全国平均11亿羽蛋鸡每天的产蛋形成当日供给,全国14亿人每日的消费形成当日的需求,在一般情况下,市场的鸡蛋周转周期在2天之内,由于加工需求和存货需求有限,鲜品供需匹配出均衡价格。

不过鸡蛋产业有着易变的供给环境:基于利润产生的超淘、延淘、换羽、商转种决策都可以导致短期鸡蛋供给的大量增加或减少,而单一的生鲜消费渠道提高了鸡蛋的价格供给弹性;消费具有比供给波动更强的季节性:中秋春节前的季节性备货需求远超短期供给抬升能带来的供应增加;尽管市场中也有冷库蛋或者囤货商,但鸡蛋鲜销的特性依旧导致市场缺乏库存蓄水池。鸡蛋价格自然而然形成了较大的每天或者每周的波动。

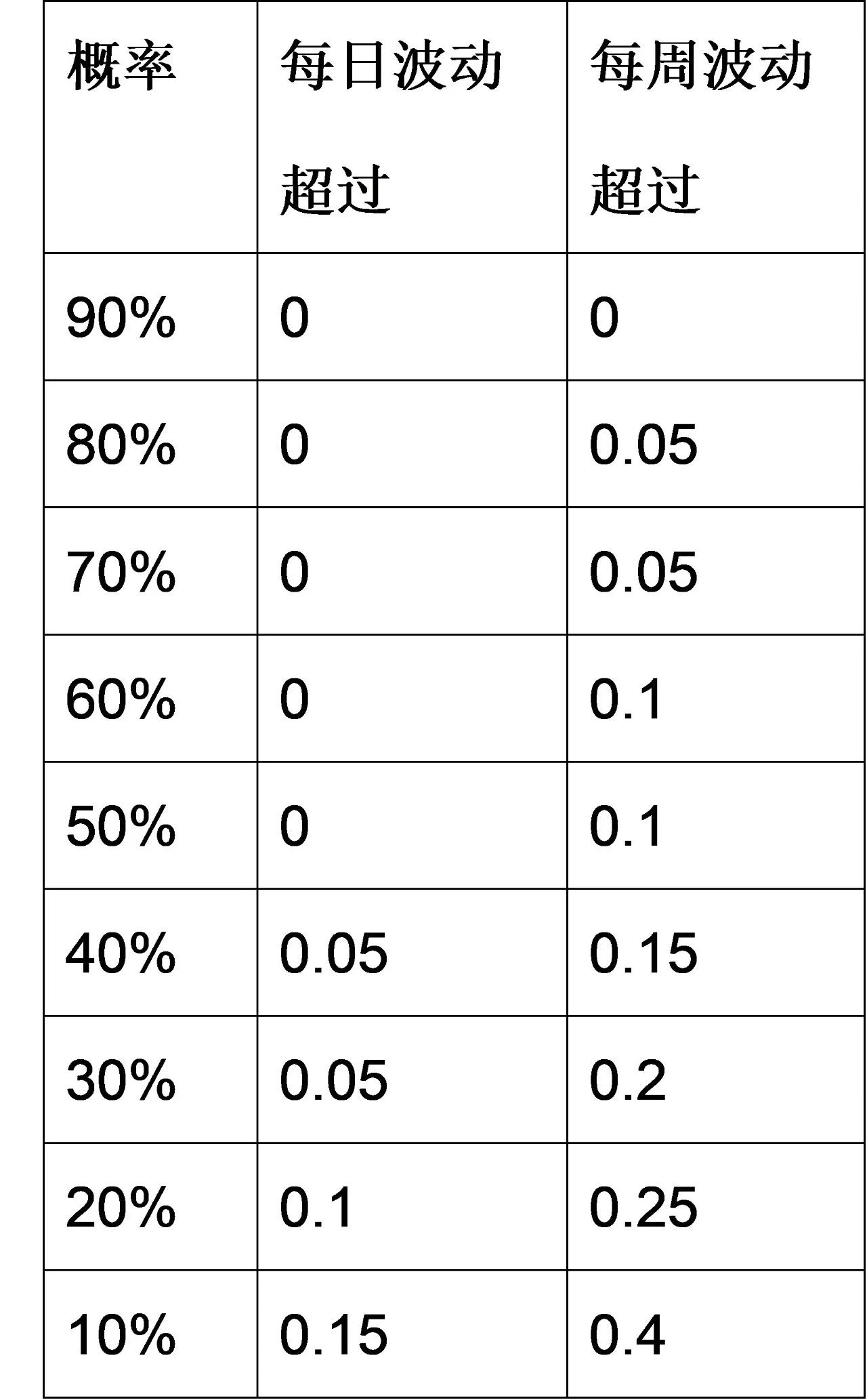

根据过去10年的数据测算,有20%以上的天数中,鸡蛋价格波动超过了0.1元/斤/日;从每周的价格波动来看,更是有超过30%的时间,价格波动超过0.2元/斤/周,20%以上的时间周度价格波动超过0.25元/斤,10%以上的时间周度价格波动超过0.4元/斤。作为长期以来平均价格仅在3.7元/斤的鸡蛋,这样的波动就导致了鸡蛋具有很强的“时间价值”——尽管这个价值可能是正也可能为负。

而如果买卖双方想要确定一个月鸡蛋的价格,双方都看向有利自身的角度,那么两者很难达成一致。一个月内的最高价格、最低价格还是平均价格?

而如果买卖双方想要确定一个月鸡蛋的价格,双方都看向有利自身的角度,那么两者很难达成一致。一个月内的最高价格、最低价格还是平均价格?

期货的买卖双方要进入交割,想要确定一个月的鸡蛋价格,必然向有利于自身的角度出发。既然已经在盘面上确定了卖出价格,那么卖方当然希望最终交货价格更低更好(不考虑多出的现货或期货头寸),而买方在盘面上确定了买入价格,当然希望实际收到货品的现货价格更高更好。

期货市场提供的方案,叫做“全月每日交割”制度。

“全月每日交割”即是卖方在进入交割月后到最后交易日前任意交易日都可以申报交割,换句话说,是给了卖方选择交割时间的权力。按照上文的分析,随着交割制度将主动权给到卖方,这一分歧理应结束,也就是说,最终的方向是交割时对应的现货价格将是卖方想要的偏低的价格。

然而,问题并没有在这里结束,反之,又有了新的疑问:

1. 卖方的主动权能够让期货价格直接对标到当月的最低现货价格吗?

2. 卖方在实现其主动权的过程中又需要付出哪些成本,面临哪些风险呢?

一个标的为现货的近似看跌期权

从一个具有交割能力的卖方角度出发,在进行卖出套保的过程中,实际上其并非简单地持有了期货的空头,由于交割权力的存在,其实卖方还持有了类似期权的多头(购买了一个权利)。

换句话说,卖方在盘面卖出时,不但实现了对未来其卖出价格的锁定,同时也获得了在交割月选择以任意日期的现货价格构建交割成本的权利。

因此,这是一个类似看跌期权的权利,其标的是现货价格,行权时间是在交割月。

从卖方的预期收益上看,做出卖套保之后,其预期收益 = 盘面入场价格 - min(交割月现货价格对应交割成本)。

权利的限制

但要实现交割月最低现货价格或者最低交割成本,仍然面临多重不确定性:

首先,卖方需要判断什么时间现货价格最低。由于鸡蛋在不同月份有不同的月度走势,有7、8月偏强,春节后回落等相对确定的趋势,也有每个月中因为每天的供需关系变化较快而产生的更多的不确定性。卖方要在不确定性中找到价格最低点,在不同月份中面临的难度也不同。

其次,卖方还具有另外一个权力,同时也是壁垒,那就是卖方拥有选择交割地点的权利。但一般交割的参与者,需要根据自身的禀赋来选择交割场所。从过往的经验来看,尽管大多数交割都集中在价格洼地,但也有一些交割并未发生在交割成本最低的区域。

同一般期权不同,从制度上来看,交割库本身具有每日发货量的限制,也就意味着该权利的行权时间除了自身意愿外,还受制于自身交割库的资源情况。

因此,卖方交割的权利具有较大的不确定性,从历史的交割情况来看,许多“行权”的时间和地点并非都在最佳。

权利的代价

拥有权利必然付出代价,但交割规则修改后,市场对于权利的理解也是循序渐进的,卖方对权利的使用也在逐渐成熟。2107合约进入交割月的第一周就有大量的卖方交割申报,也导致部分买方并没有料想到会被配对,也是由于低估了卖方以最有利方式行使其权利的决心。

既然有权利,那么一定会有对应的代价。这个代价实际上(应该)是隐含在了期货价格当中。正如当前09合约,随着交割的临近,其节后合约的属性越来越明朗,也可以将期现的价差思考为卖方权利需要支付的价格。

那么真实的期货价格实际上 = 到期月份的现货价格 - 卖方选择交割的权利价值。也就是说,作为卖方来说,盘面给到的套保价格实际上还需要减去其权利的价值;相反,对买方来说,在盘面做多锁定未来采购价格的同时,实际上还出以一定的价格出售了交割选择的权利。

这篇文章中不对具体定价公式做数学分析,但可以从定性的角度来看一看哪些因素影响了期货价格(包括现货预期和内含权利的价值)。

到期月份的现货价格预期是核心定价因素,基于市场对于到期月份的供需情况来确定。在这里,可以将其理解为平均价格,如果将其理解为平均价格,那卖方选择交割的权利价值就是基于平均价格的一个现货看跌期权,实际上也就是一个价值较高的实值期权;如果在此处直接将到期月份的现货价格理解为市场预期的最低价格,那么卖方选择交割的权利就是一个行权价为市场预期最低价格的平值或虚值期权,价值较低。因此,到期月份的现货价格,首先本身是期货价格的核心定价因素,同时也影响交割权利价值的判断基准。

除了到期月份的现货价格预期之外,作为一个类似期权的权利,卖方选择交割的权利价值应该受到以下几个因素影响:鸡蛋现货价格的预期波动率,距离最后交割日的时间,当月价格的预期波动形式。

在传统的期权定价模型中,波动率是最核心的因素,在此处也不例外。浅显地理解,预期价格波动越大,现货价格出现极低值地概率也会更大,对于卖方来说也就更有利,那么这个权利价值就更高。

同样的,在传统地期权定价模型中,时间价值随着期权的到期时间而衰减,这在此处也不例外,随着到期时间逐渐临近最后交割日,理论上期货价格和现货价格就将基本一致,而在此之前,期货相对于预期交割成本来说,应该形成一定的贴水,至少反映交割权利的时间价值。

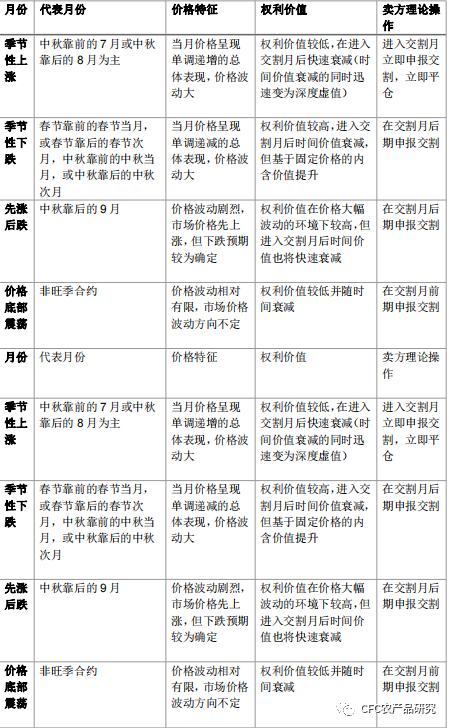

而与传统期权定价模型所不同的是,在传统定价模型中,对期权标的物价格的假设一般基于其收益率符合正态分布或对数正态分布,而市场对于鸡蛋的价格预期显然在每个月都有所不同,也不会认为鸡蛋在一个月内的价格走势是随机的。因此,需要对每个月的情况进行具体分析:

问题的回答

全月每日交割制度之下,期货价格对标的是预期现货价格加上基于这一预期现货价格的看跌期权价值。而这一看跌期权的价值因为所处的月份不同将有明显的不同。

同时,这一价格权利的价值在接近交割月时,因为价格波动率的提高而提升,在进入交割月之后则逐步衰减。也就意味着部分有着交割“bug”的合约,最终的“bug”体现在盘面上的时间会相对较晚。

当交割权利价值较高的时候,期货相对现货预期来讲就会形成一定的贴水。这里的现货预期是指对应交割月份的现货价格预期而非交割月前的现货价格,由于鸡蛋的价格波动非常剧烈,在季节性上涨来临之前,旺季合约升水于现货价格是非常正常和普遍的。

而进入交割月之后,期货盘面交易量减少,同现货的升贴水,一方面期货报价是裸蛋报价,现货报价分为从产区到户到销区现货价差别较大,需要找到最匹配的现货价格来做判断;另一方面,交割月可能最终受到买卖双方交割意愿的影响出现同现货价格的不匹配。但总体来看,交割月价格还是很好地反映了现货市场当月最终的价格变化。

关于鸡蛋现货涨跌和期货涨跌不匹配的问题,很大程度上还是需要理解鸡蛋现货本身的价格波动。作为非耐储品种,鸡蛋不具有储值的作用,甚至鸡蛋本身不存在价格连续传导的作用。昨天的玉米价格可以为今天的玉米价格提供非常重要的指引,收购期的玉米交易价格将被考虑为未来的玉米成本价格;但鸡蛋并非如此,上周的鸡蛋销售之后基本就被消费了,下周的鸡蛋价格取决于下周的供需,而非上周的价格。

一定要使用现货作为指标,实际上带来两种逻辑,一个是正向传导的逻辑:当前价格的上涨意味着消费的走强或者是长期供给的走弱,对于未来一段时间有利;但也有逆向传导的逻辑:当前价格的上涨意味着淘汰的延迟、开产的增加,未来的供给增加,对于价格不利。

除了这两类逻辑之外,市场本身也存在预期和反预期的博弈。所以鸡蛋现货价格和期货价格天生就不一定需要同涨同跌。当现货价格波动率较高的时候,“交割权利”价值也会更高,同样会导致期现价格波动的不一致。

文章整理自中信建投期货