- 小

- 中

- 大

- 超大

上周特斯拉几乎连涨了一个星期,在本周一股价创新高后,特斯拉的市值也飙升至1.2万亿美元,这一切似乎都在猛烈地打压空头。摩根大通量化策略师Peng Cheng在一份关于市场结构的简报中写道,特斯拉这波暴涨行情是由机构投资者推动的,机构动量偏见(偏向于看涨)引发了特斯拉的购买恐慌。

投资中的动量效应是指过去收益较高的资产,在未来一段时间内大概率仍获得较高的收益,过去收益较低的资产在未来仍获得较低的收益,简而言之,就是“追涨杀跌”。

是什么推动了特斯拉股价暴涨?

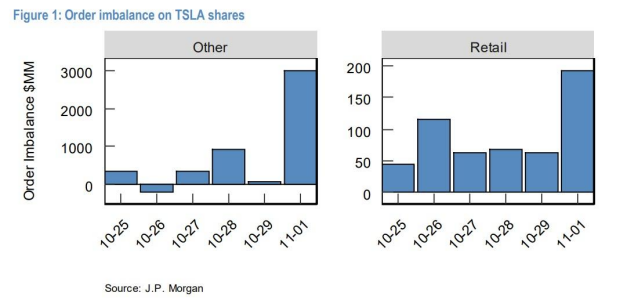

在现金股权订单流方面,推动股价上涨的动力来自零售和非零售市场订单。

虽然零售市场订单额一直稳定,自10月25日以来总计5.44亿美元,但非零售市场订单额占了绝大部分,据摩根大通估计,来自机构投资者的净购买量为45亿美元,远超过了来自散户的购买金额5.44亿美元。

摩根大通表明,机构如此强劲的资金流入可能是由于动量投资组合的再平衡。

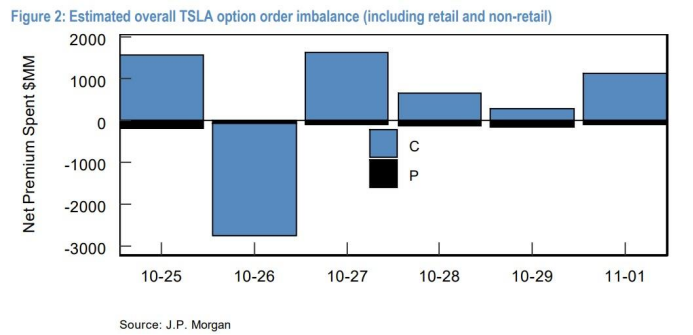

在期权方面,Cheng指出,大部机构投资者都集中押注在看涨期权上,导致盘面流动性失衡,推动了特斯拉股价的暴涨。

如图2所示,除了10月26日以外,期权交易者(零售和非零售)都有强烈的买入兴趣。买入看涨期权的净溢价为26亿美元,而卖出看跌期权的净溢价为6.6亿美元。

Cheng表示,散户投资者的交易量占比相对较小。

有趣的是,与其他市场参与者相比,散户交易者似乎更倾向于卖出看跌期权,因为他们想要将高隐含波动率货币化。

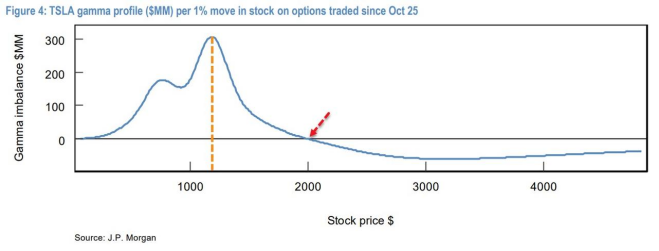

图中显示了10月25日后一系列现货价格范围内的gamma供需估计值。

期权指标中的gamma是指交易组合中Delta变化与标的资产价格变化的比率,它用来反映期权价格随着标的资产价格变化的加速度。gamma值越大,期权费对资产价格的变动敏感性越高。

Peng估计,当股价低于2000美元时,终端客户是净做多gamma,交易商是净做空gamma,gamma峰值可能发生在1184美元左右(股价每1%的波动市值将增加3.08亿美元)。

因此摩根大通认为,机构最新一轮的强劲买盘“可能是由于动量投资组合的再平衡”,那么问题是,接下来会发生什么?

在马斯克关于赫兹订单的推特(马斯克称双方尚未正式签约,并且赫兹订单不会获得任何特殊价格 )引发了特斯拉股价疲软后,期权指标SpotGamma暗示,本周波动性可能会持续到衰退过程中最严重的阶段。SpotGamma创始人Brent Kochuba提醒投资者:

“这些疯狂的举动似乎变得普遍,恐怕会引发股价剧烈波动,通常会以糟糕的结局收场。”