- 小

- 中

- 大

- 超大

主要观点

我国石英矿资源丰富,石英砂矿床种类多,保有矿石储量超过40亿吨,但是质量不高。从品种来看,石英岩和天然石英砂含量最高,高品质的脉石英仅占我国石英矿资源的0.93%。从分布来看,硅石产地遍布全国各地,但地区特征明显,西部地区硅石资源丰富。在三大工业硅主产地中,以云南、四川地区硅石资源较为丰富,新疆地区缺乏硅石资源。

国内工业硅供应分布呈现主产能集中,小产能分散的格局。因工业硅的生产资源能源依赖性强,我国工业硅产能主要分布在电力资源充沛的西北、西南地区。依托于丰富的煤电、水电资源,国内主要产区分布在新疆、云南、四川三大产区,产能供应占比合计达79%。其中新疆原料及电力成本最低,火力发电较为稳定,但运输成本略高,生产技术管理劣势突出;云南、四川原料及电力及运输成本较低,但水电受季节影响大。

国内工业硅企业市场整体集中度不高,由于市场规模较小,行业利润率长期处于低位等原因,国有资本并未广泛涉足工业硅领域,除去永昌硅业、三新硅业、国贸硅业等,大部分工业硅生产企业为民营企业。当前新疆、云南等工业硅主产地均出台了明确的限产政策,涉及总产能天花板200万吨及130万吨。据百川盈孚,目前仅有三家企业有扩产计划,2021-2022年工业硅新增产能绝大部分将来自合盛硅业,延续一超多强的格局。

从下游消费产业分布来看, 华东地区是新疆、云南、四川三大产区工业硅主要净输入地;华北地区主要消费贡献来自北方第一大出口港天津以及内蒙古、河北等的有机硅、铝合金消费;华南消费主要来自第一大出口港黄埔港以及广东本省的铝合金消费;近年来西北尤其是新疆的多晶硅、有机硅消费也逐渐增加。从下游企业分布来看,相比于工业硅行业的供应垄断格局,下游无论是有机硅、多晶硅还是铝合金产业均呈现出百花齐放的供应格局。从中下游的消费需求来看,年消费工业硅超过1万吨的重点企业大约23家,工业硅贸易的企业约有100家。合盛硅业不仅是工业硅企业的龙头产商,也是有机硅的代表产商。

工业硅是光伏、半导体等新兴产业链的源头,与当下全球倡导的碳减排和新能源概念紧密相关,同时作为广期所即将推出上市的焦点品种,未来也将置于市场交易和企业套保的焦点位置上。光期研究将通过“聚焦硅宝”系列报告带您全面观察工业硅的基础特征属性、成本结构、上下游产业链以及广期所即将上市的工业硅期货设计的整体概况。

系列第二期带领诸位了解工业硅上下游产业以及涉及到相关企业的具体分布情况。

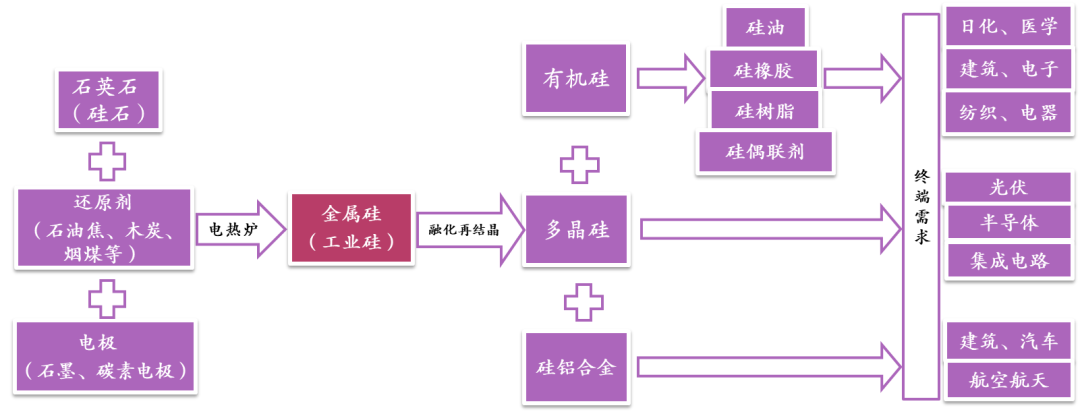

图表1:工业硅产业链概况

一、硅石——精品矿稀缺

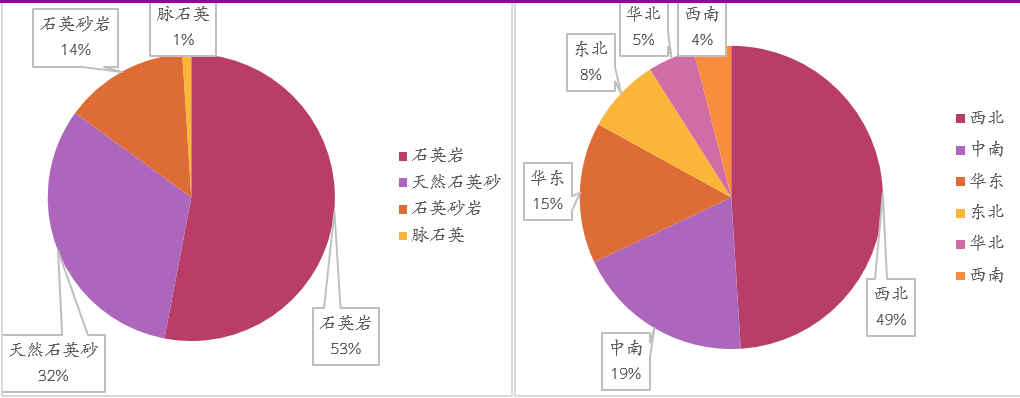

图表2:石英矿资源占比以及中国石英砂资源地区分布

资料来源:SMM,广州期货交易所,光大期货研究所

资料来源:中国有色金属工业协会硅业分会,安泰科,广期所,光大期货研究所

硅石作为工业硅生产核心原料,其纯度质量将直接影响成品工业硅质量。我国石英矿资源丰富,石英砂矿床种类多,保有矿石储量超过40亿吨,但是质量不高。从品种来看,石英岩和天然石英砂含量最高,高品质的脉石英仅占我国石英矿资源的0.93%。从分布来看,硅石产地遍布全国各地,但地区特征明显,西部地区硅石资源丰富。在三大工业硅主产地中,以云南、四川地区硅石资源较为丰富,新疆地区缺乏硅石资源。

二、工业硅——新兴产业之源

(一)产业分布——主产能集中,小产能分散

我国工业硅产业格局整体呈现一种主产能集中,小产能分散的格局。因工业硅的生产资源能源依赖性强,我国工业硅产能主要分布在电力资源充沛的西北、西南地区。

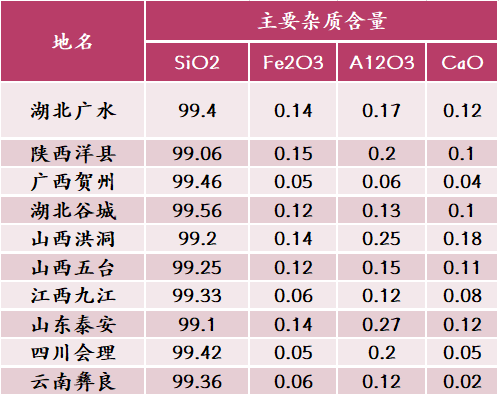

图表4:2021年国内工业硅各省及产量分布情况

资料来源:SMM,广州期货交易所,光大期货研究所

叠加工业硅冶炼过程中电力占成本比重最高,因此依托于丰富的煤电、水电资源,国内主要产区分布在新疆、云南、四川三大产区,产能供应占比合计达79%,其他地区产能偏少且分布平均。2021年新疆是我国工业硅第一大产区,产量占全国总产量的44%。云南、四川两省供应占比分列二、三位,2021年两省工业硅产量占全国总产量比分别达到18%和17%。

其中三大产区各自具有其得天独厚的优势和相对地理局限性:新疆原料及电力成本最低,火力发电较为稳定,但运输成本略高,生产技术管理劣势突出;云南原料及电力及运输成本较低,但水电受季节影响大;四川电力和运输成本中等,水电受季节影响大且缺乏矿石资源,原料成本较高。

(二)企业分布——一超多强

国内工业硅企业市场整体集中度不高。由于市场规模较小,行业利润率长期处于低位等原因,国有资本并未广泛涉足工业硅领域,除去永昌硅业、三新硅业、国贸硅业等,大部分工业硅生产企业为民营企业。

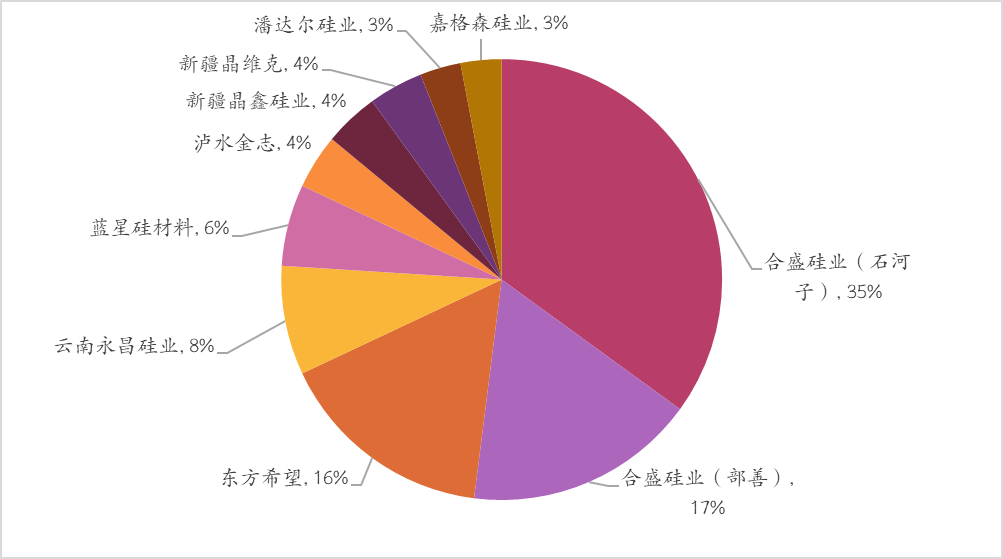

图表5:2020年国内前十大工业硅生产企业市场份额

资料来源:SMM,广州期货交易所,光大期货研究所

由于占据成本优势,国内工业硅生产供应量基本集中在龙头企业间。我国工业硅生产企业220余家,年产量在1万吨以下的中小型企业占企业总数的90%,前十家工业硅企业2020年产量为97.3万吨,占全国总产量的44.2%,其中合盛占据了一半。合盛硅业作为行业龙头产能占比14.4%,产量供应占比22.3%,远超第二名昌吉吉盛。

当前新疆、云南等工业硅主产地均出台了明确的限产政策,涉及总产能天花板200万吨及130万吨。据百川盈孚统计,目前仅有三家企业有扩产计划,2021-2022年工业硅新增产能绝大部分将来自合盛硅业,延续一超多强的格局。

图表6:2020年我国前十家工业硅产能产量(单位:万吨)

资料来源:SMM,广州期货交易所,光大期货研究所

三、工业硅下游——硅能源代表

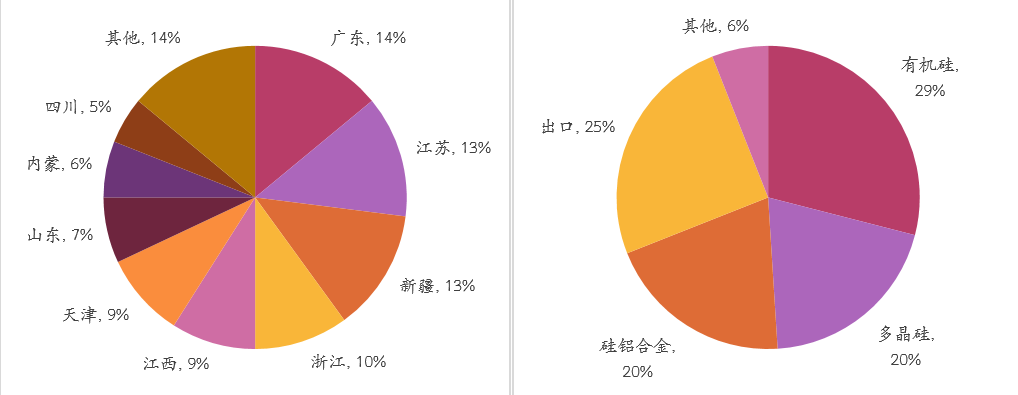

从下游消费产业分布来看, 华东地区是新疆、云南、四川三大产区工业硅主要净输入地;华北地区主要消费贡献来自北方第一大出口港天津以及内蒙古、河北等的有机硅、铝合金消费;华南消费主要来自第一大出口港黄埔港以及广东本省的铝合金消费;近年来西北尤其是新疆的多晶硅、有机硅消费也逐渐增加。

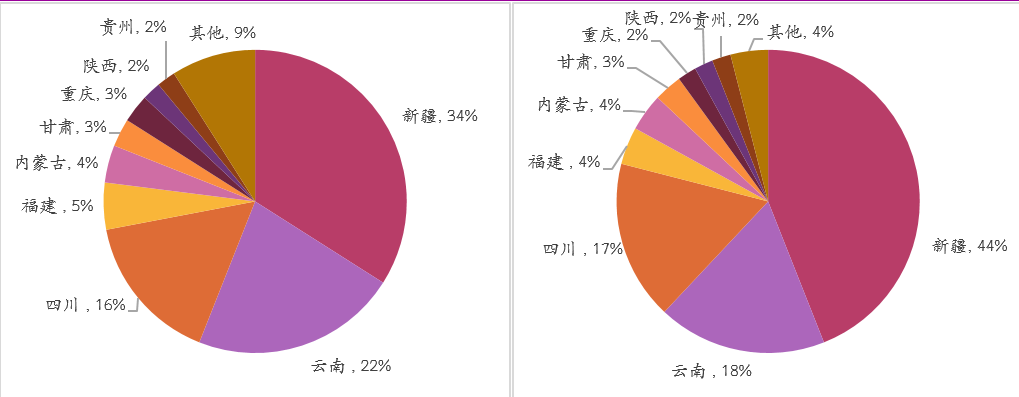

图表7:2021年国内工业硅下游消费结构及区域结构

资料来源:SMM,广州期货交易所,光大期货研究所

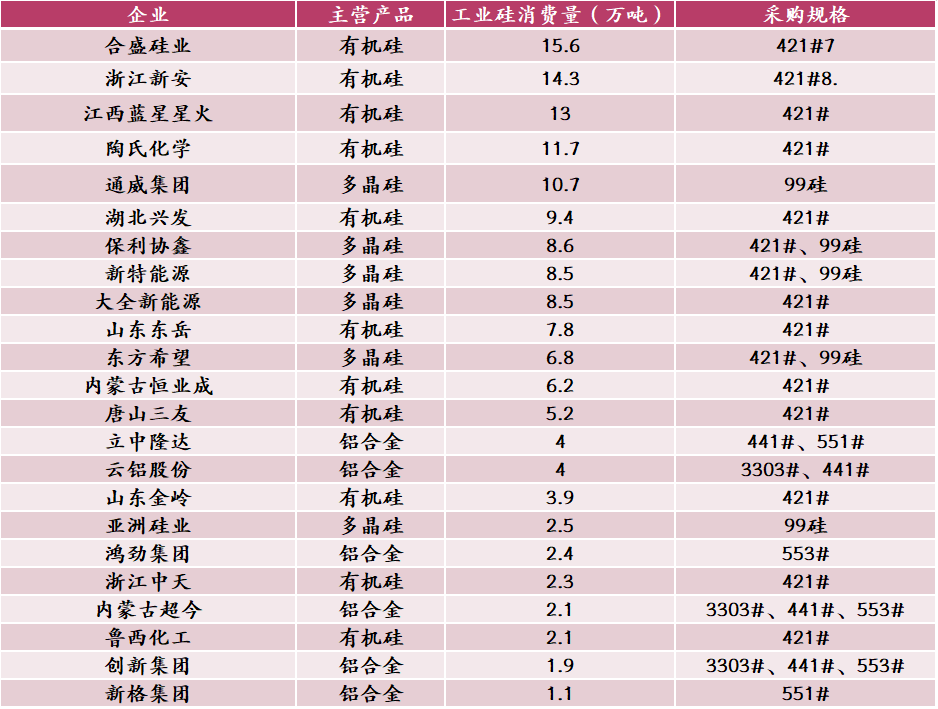

从下游企业分布来看,相比于工业硅行业的供应垄断格局,下游无论是有机硅、多晶硅还是铝合金产业均呈现出百花齐放的供应格局。从中下游的消费需求来看,年消费工业硅超过1万吨的重点企业大约23家,工业硅贸易的企业约有100家。合盛硅业不仅是工业硅企业的龙头产商,也是有机硅的代表产商。

图表8:2020年国内工业硅下游主要消费企业

资料来源:SMM,广州期货交易所,光大期货研究所

图表9:2021年国内工业硅下游主要贸易企业

资料来源:SMM,广州期货交易所,光大期货研究所

文章内容源自光大期货