- 小

- 中

- 大

- 超大

本文来自华泰期货,作者新能源&有色组

01有机硅概述

有机硅发展历程

改革开放之后,中国有机硅企业发展加速,特别是崛起了一批民营企业,在世界范围内形成了龙头地位。

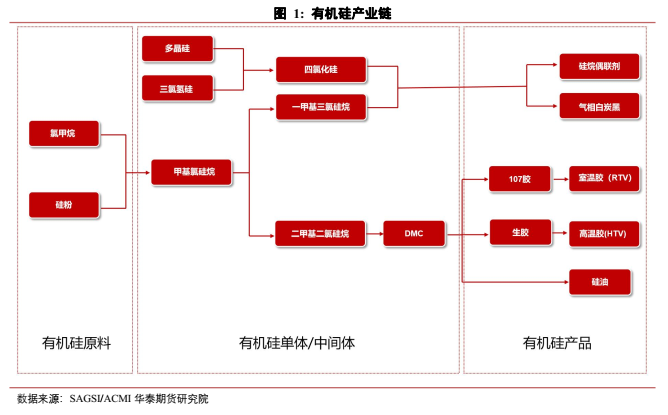

有机硅产业链

有机硅单体是由硅粉与氯甲烷反应所得各类甲基氯硅烷总称,称为粗单体,一般项目公布产能为粗单体产能。聚硅氧烷是由单体中二甲基二氯硅烷经水解,裂解重排所得以D4(八甲基环四硅氧烷)为主的环体混合物,通常为DMC。功能性硅氧烷主链为-Si-O-C-结构的有机硅小分子统称为功能性硅烷,是一类非常重要、用途非常广泛的助剂。白炭黑是无定形硅酸和硅酸盐产品的总称,主要是指沉淀二氧化硅、气相二氧化硅和超细二氧化硅凝胶,也包括粉末状合成硅酸铝和硅酸钙等。

有机硅行业概述

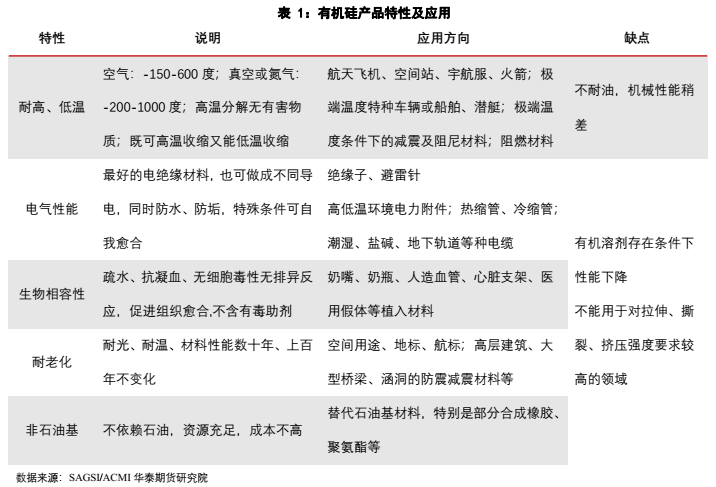

有机硅材料是同时具有有机和无机结构的高分子材料,其耐温性、耐候性、电气性能、生理惰性及表面性能优异。有机硅材料体系以金属硅为起点,先合成单体,再由水解工序制得D4为代表的硅氧烷基础原料,及110生胶或107胶等基础聚合物,再进而制得各种各样的终端下游产品。

世界范围内,85%以上的有机硅终端产品由甲基环硅氧烷为原料制备,或者直接使用环体。另有约10%以上的产品由单体水解形成线体而制备。此外,以金属硅或有机硅、多晶硅行业的副产物为原料,可制得系列硅烷产品、硅树脂和气相白炭黑。除甲基单体外,以直接法或其他工艺方法也可制备其他特种单体,这些也属于有机硅行业的分支。

02国内外有机硅供应

全球聚硅氧烷产能

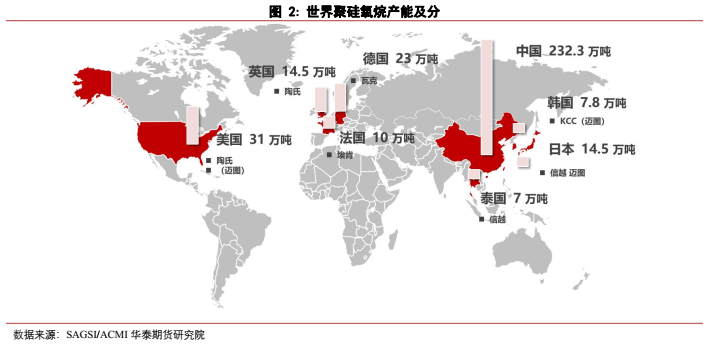

据硅产业绿色发展联盟统计,目前全球聚硅氧烷产能目前全球总产能合计338.9万吨/年,其中232.3万吨为中国产能,占比68.5%。全球生产有机硅的企业主要分布在中国,海外仅有四家企业生产有机硅,分别为陶氏、瓦克、迈图及信越。其中陶氏的产能虽被合盛赶超,但技术水平、产品研发依旧领先于其他企业,在行业中有一定的影响力,陶氏的生产基地主要位于美国、英国以及中国张家港。德国瓦克研发有机硅产品始于上世纪四五十年代,单体及聚硅氧烷初步的主要生产基地在德国,瓦克于中国张家港主要生产下游产品。迈图当前属于韩国KCC集团,该企业目前产品研发专利数量遥遥领先。而日本信越特种有机硅的产品质量及口碑较好。

中国聚硅氧烷产能

目前中国产能为232.3万吨/年,云能硅材一期20万吨单体装置于2021年底投产。2022年,东岳新增30万吨单体及下游装置在2月投产,恒星科技20万吨单体及下游产品项目在三月投产,合盛鄯善二期40万吨单体及下游产品项目在五月投产,新增产能较多。

聚硅氧烷产能产量变化趋势

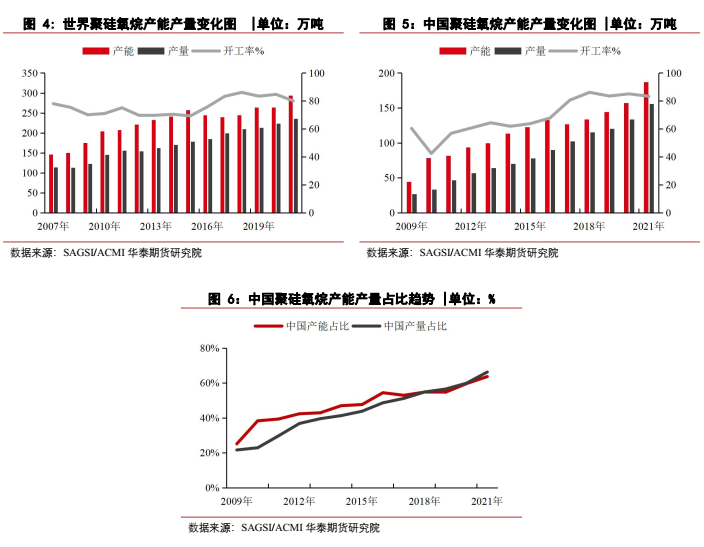

自2009年起,中国聚硅氧烷产能及产量逐步增长,2016年部分企业由于产区亏损严重退出生产,导致国内产能小幅下降。部分企业退出后,其余企业开工率依旧增加。世界产能及产量变化与中国趋势相同,但国内企业发展战略为“增加产能”,国外企业发展战略主要为开拓高附加值产品。中国聚硅氧烷的产能产量占世界的比重自2009年起快速增长,尤其是近两年,由于海外疫情、能源价格上涨等因素,国外开工情况不佳,中国产量占比已超出产能占比。2021年有效产能187.0万吨/年,2022年上半年确定新增42.5万吨,未来的增产项目中,已在建87.2万吨,正在筹建70.5万吨,预计未来1-4年陆续投产,到2025年,总产能将达到387.5万吨,下游消费无法跟上扩产速度,聚硅氧烷即将进入产能过剩阶段。

中国主要聚硅氧烷供应企业

截至目前,国内企业有机硅产能提升较快,但不同公司的竞争力不同。从公司技术水平方面来看,下游厂商对老牌外资企业(陶氏、迈图、信越、瓦克)的品牌认可度,科技水平、HSE遥遥领先于国内企业。但国内在成本控制方面有较强的优势,如合盛硅业的生产基地位于新疆,自己生产工业硅,生产成本比其他企业低。

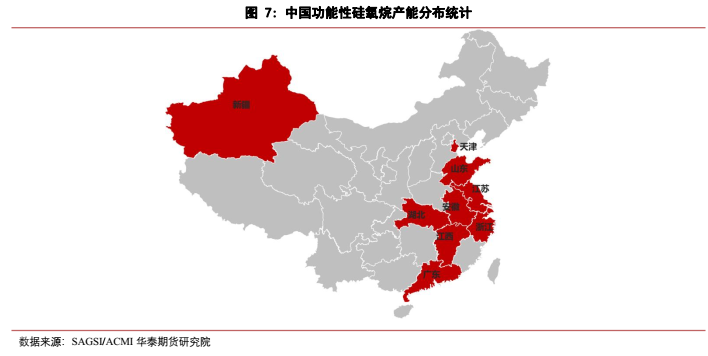

中国功能性硅氧烷产能

2021年中国主要功能性硅烷产能较为分散,生产企业多,主要分布在东部沿海地区,生产总产能52.86万吨/年,总产量31.69万吨。企业产能统计,新疆特变电工的子公司新特能源在大力发展硅能源。

03国内外有机硅消费

工业硅对有机硅的影响

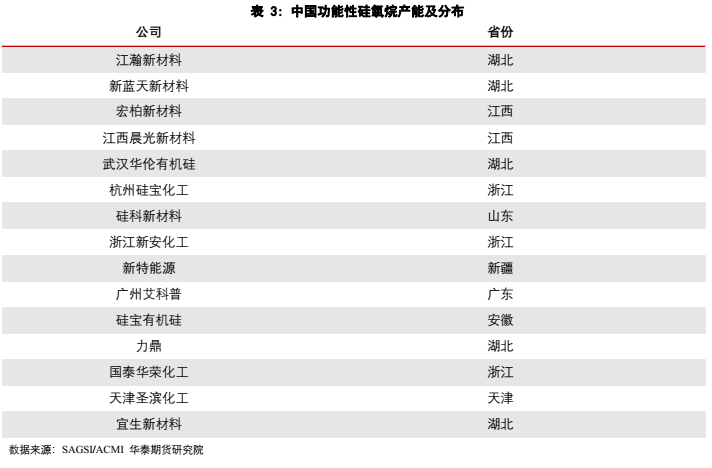

原料工业硅在有机硅DMC成本的占比约48%,工业硅价格对有机硅有着重要的影响。有机硅单体的扩产对工业硅的需求量呈快速增长态势,生产1吨有机硅单体需要0.25吨工业硅,1吨有机硅单体可生产0.5吨聚硅氧烷。2021年中国有机硅产能401万吨,工业硅需求量100万吨。而工业硅下游十年以来最主要的需求一直是有机硅,消费占比始终高于40%,但随着光伏产业发展迅速,多晶硅的快速扩产,未来多晶硅的需求或将超越有机硅。预计2025年,有机硅占比将降至35%左右。

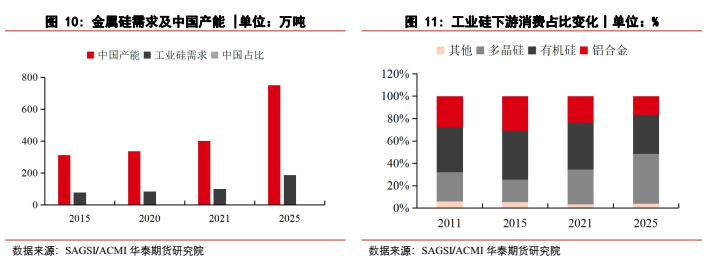

中国聚硅氧烷产品结构

中国聚硅氧烷产品主要为室温硫化硅橡胶(RTV)、硅油、高温硅橡胶(HTV)、液体硅橡胶(LSR)等。室温硫化硅橡胶是一种分子量较低的直链状的高分子聚硅氧烷,主要原料为107胶,室温硫化硅橡胶占有机硅下游的消费产品的38.6%,比重最大。

其次为硅油乳液,占比31.7%,硅油是一类以Si-O-Si为主链、侧链带有有机基团的线型有机硅聚合物,广泛用于纺织、日化、机械加工、化工、电子电气、医疗卫生等行业。

而高温胶占比24.3%,高温硅橡胶(HTV)指聚硅氧烷加入补强填料和其它各种添加剂,经加压成型,在高温(110-170℃)硫化成型得到的弹性体,主要用于电子、电气线路、汽车等行业。液体硅橡胶(LSR)指通过含乙烯基硅油和含硅氢键的化合物在铂催化剂作用下进行硅氢加成反应,在中温条件下得到的弹性体。主要应用于汽车、电子电器、医疗保健等领域,占比约3%。

中国聚硅氧烷下游消费结构

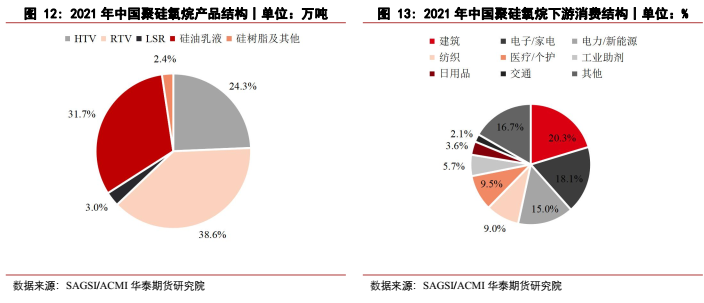

从消费端看,有机硅的应用深入社会生产中,有机硅主要用于建筑、电子/家电,电力/新能源以及纺织等领域,行业需求与宏观经济关联密切,目前需求增速虽然有所放缓,但仍保持逐年增长。

其中建筑的占比最大,高达20.3%,建筑领域消耗的有机硅主要为RTV胶,主要用途有幕墙结构胶密封胶,耐候胶、门窗密封胶,内装胶,美缝胶,中空玻璃密封胶等。建筑行业新增需求有限,有机硅在此领域消费占比下滑。房地产行业低迷,将对室温胶领域产生重大影响。未来建筑行业对有机硅需求带动主要在大型基础设施(体育馆、商场、机场、高铁站等)。

据SAGSI统计,2021年中国电子/家电消费有机硅材料占比约18.1%,电子/家电领域消耗的有机硅产品主要为HTV、RTV和LSR,主要用途为结构件、装饰件及电路灌封,同时硅油、硅树脂也有一定的应用,主要是绝缘、润滑及易刮擦部位的表面处理。因传统电子行业增速放缓,手机出现负增长。但附件行业发展较好,如可移动电子设备用护套、收纳、耳机、运动手环等外置设备等,此类附件对硅橡胶消费有一定带动。在家电领域,硅橡胶大量应用于密封、隔热、减震和器具把手等部位,因传统家电产量放缓。新型小家电近两年增长明显,预计家电行业有机硅消费或带动增长。

电力领域消耗的聚硅氧烷产品为HTV,主要用于电缆、复合绝缘子及电缆附件,此外还用到少量RTV、硅树脂和硅油。新能源领域消耗的硅氧烷产品主要为RTV,产品为电子胶、光伏胶等,主要用途为灌封和粘接,此外也有少量硅油,主要用途为导热及绝缘。

04中国有机硅相关政策

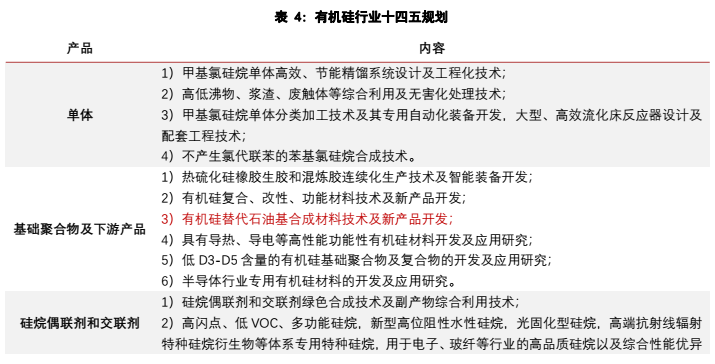

有机硅行业十四五规划

目前有机硅行业的十四五规划当中,单体方面对提升生产技术,处理落后生产技术较为鼓励;而在下游聚合物领域,新材料的研发和有机硅替代石油基合成材料技术及新产品开发是十四五规划的重点;在硅烷方面,以绿色发展、减少副产物及减少污染为主。未来收到限制的分别为建设规模小于40万吨/年、单套规模小于10万吨/年的甲基氯硅烷单体生产装置;或单套10万吨/年以下(包括有机硅配套)和10万吨以上、没有副产盐酸、硫酸配套处置设施的氯甲烷生产装置;以及废料加工回收硅氧烷生产装置。用于航天领域的直接法搅拌床合成苯基氯硅烷生产技术将会被淘汰。

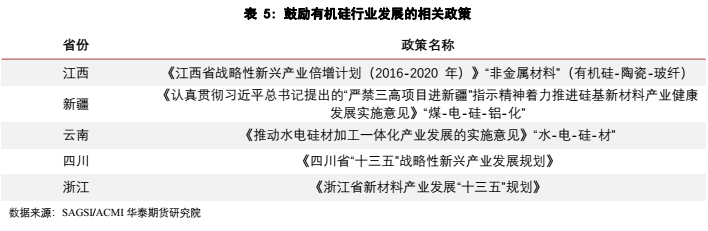

有机硅行业发展的相关政策

中共中央政治局就努力实现碳达峰碳中和目标进行第三十六次集体学习。会议指出,要把促进新能源和清洁能源发展放在更加突出的位置,积极有序发展光能源、硅能源、氢能源、可再生能源。对于有机硅的发展,部分产量较大的省份鼓励大力发展有机硅产品,因此出台了相应政策,如江西、新疆、云南、四川、浙江。

05评估和展望

预计未来五年,随着国内有机硅企业新建产能陆续释放,中国聚硅氧烷产量保持稳定增 长。下游领域,除传统行业对有机硅材料的需求将持续增长外,光伏、新能源等节能环保产业,超高压和特高压电网建设、智能穿戴材料、3D 打印及 5G 等新兴产业的发展均为有机硅提供了新的需求增长点。预计2025年中国聚硅氧烷消费量大约在 211.6 万吨,2021-2025年均消费增速在 10.8%。