- 小

- 中

- 大

- 超大

今年4月,美国货币供应量延续了过去两年大部分时间的跌势,同比增长为-12.0%,较3月份的-9.75%加速下滑,并且远远低于去年同期的6.6%。

近年来,一向稳定的美国货币供应量频频跌入负值区间,衰退预警引人注目。

米塞斯研究所指出,随着负增长现在连续第二个月徘徊于-10%,货币供应量的收缩达大萧条时期以来最严重程度。在此之前的至少60年里,没有任何一个月份的货币供应量同比跌幅超过6%。

自2022年4月的峰值以来,货币供应量现在已经下降了2.6万亿美元(约12.0%)。美国知名经济学家罗斯巴德估计,同样在大萧条之前,货币供应量从1929年中期的730亿美元的高峰下降到1932年底的640亿美元,下降了12%。

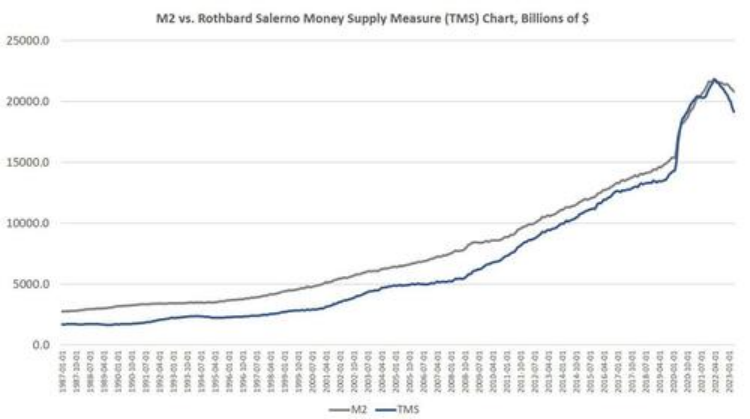

上图使用的货币供应量指标为罗斯巴德-萨勒诺货币供应量指标(TMS),由穆雷·罗斯巴德和约瑟夫·萨勒诺共同创建,纳入了美联储的国债存款(不包括短期存款和零售货币基金),旨在提供一个比M2更好的货币供应量波动的措施。

根据米塞斯研究所定期跟踪的数据,最近几个月M2的增长率与TMS的增长率走势相似,TMS的下降速度略快于M2。4月,M2增长率为-4.6%,同样较3月份的增长率-3.8%有所下降,远低于去年同期的7.8%增长率。

什么信号?

货币供应量往往可以成为衡量经济活动、预警衰退的一个有效指标。在经济繁荣时期,商业银行放贷数额上升,货币供应量往往迅速增长。相反,在经济衰退之前,其增长速度往往会放缓。

值得注意的是,米塞斯研究所指出,货币供应量增长放缓已经足以预警经济衰退,往往不需要增长转负触发萧条期。跌入负值只能说明跌幅之大,为经济增长和就业再亮红灯。

种种迹象显示,货币放缓已拖累美国经济。

费城联储的制造业指数、帝国州制造业调查结果均处于衰退区。美国世界大型企业联合会领先经济指标持续恶化,美债收益率曲线出现倒挂,美国个人破产申请在5月份上升了23%,临时工作岗位同比下滑,这些现象均指向衰退信号。

甚至一向表面乐观的美联储也预测2023年美国经济将出现衰退。

但是好消息是,自2009年以来,TMS的货币供应量增长了近189%。在目前19.2万亿美元的货币供应量中,有4.8万亿美元(近25%)来自2020年1月以后。自2009年以来,新增12.5万亿美元。换言之,近三分之二的货币供应量是在过去13年里创造的。

因此,尽管最近货币供应总量呈跌势,但总量仍远高于1989年至2009年这二十年间的水平。目前,预计至少还要再减少4万亿美元左右(约22%),至15万亿美元以下才能回落至相当水平。

在这种情况下,10%的负增长只是在新创造的货币大厦中留下了一个小凹痕。

美国经济仍然面临着过去几年中非常大规模的货币过剩,这也是为什么在货币供应量增长放缓11个月后,劳动力市场还没有出现明显的疲态。

美联储是“元凶”

无论是货币供应量的下跌,还是美国经济陷入萎靡,一切都起源于美联储经过十多年的量化宽松、信贷放宽后,终于松开了货币创造的加速器。

一旦新注入的货币效应消退,通胀的繁荣就会开始转为萧条。这正是美国现在不得不面对的困局。

为了收拾疯狂印钱的通胀“残局”,截至6月,美联储已加息至5.25%,短期利率整体有所上升,3个月国债的收益率接近20多年来的最高水平。

随之而来的后果就是,银行对发放贷款的热情大大降温,信贷条件收紧,小型企业和中产阶级家庭首当其冲。

美联储最新的高级贷款官员意见调查显示,银行家们对经济增长的预期降低、存款外流,导致了银行收紧贷款标准。随着美联储加息和经济活动的放缓,对贷款的需求已经减弱。因而,货币供应放缓也就不难理解了。