- 小

- 中

- 大

- 超大

【近期铁矿石市场大事】

1. 澳大利亚、巴西七个主要港口铁矿石库存总量1355万吨

据Mysteel,卫星数据显示,2024年1月8日-1月14日期间,澳大利亚、巴西七个主要港口铁矿石库存总量1355万吨,环比增加44.1万吨,处于四季度以来的次高位。

据Mysteel,1月16日中国45港进口铁矿石库存总量12617.22万吨,环比上周一增加187万吨,47港库存总量13187.22万吨,环比增加177万吨。周期内铁矿石到港量增至近两年的次高位,且近六成铁矿石集中在后半周到港,因此港口压港现象趋于严重,同时港库环比上周一延续累库局势不变。具体来看,华东地区随着部分港口铁矿石到港增多,卸货入库量上升,促使区域内港库增量较为明显,沿江增幅次之,而其他三个区域辐射港口库存均有小幅减量。

3. 力拓四季度皮尔巴拉铁矿石产量环比增加5%

力拓发布四季度产销报告:产量方面:四季度皮尔巴拉业务铁矿石产量为8750万吨,环比增加5%,同比减少2%。2023年总产量达3.32亿吨,同比增加2%。发运量方面:四季度皮尔巴拉业务铁矿石发运量为8630万吨,环比增加3%,同比减少1%。2023年发运总量3.32亿吨,同比增加3%。此外,四季度加拿大铁矿石公司(IOC)的球团精粉总产量270万吨,环比增加13%,同比增加7%(力拓所属股权部分)。2024年力拓皮尔巴拉铁矿石发运量目标(100%)为3.23-3.38亿吨,较2023年增加300万吨。

4. 巴西商贸部:1月第2周,累计装出铁矿石1332.7万吨

巴西商贸部公布数据显示,2024年1月第2周,共计9个工作日,累计装出铁矿石1332.7万吨,去年1月为2457.31万吨。日均装运量为148.08万吨/日,较去年1月的111.7万吨/日增加32.57%。

【铁矿石期货产业链一览】

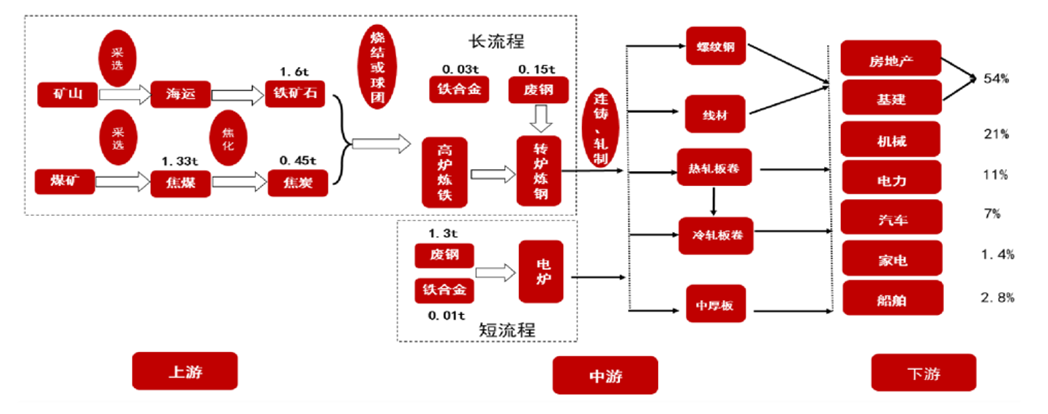

据五矿期货研报,铁矿石在产业链中所处位置,大致可以由下图所示:

从产业链上游来看,铁矿石几乎只作为钢铁生产原材料使用,是钢铁生产最重要的原材料之一,生产1吨生铁约需要1.6吨铁矿石,铁矿石在生铁成本中占比超过60%。上游供给主要依靠进口(进口占比超过80%),其中巴西和澳大利亚为重要供给方;国内铁矿石(10%-20%)主要分布在辽宁,河北,四川,山西,内蒙古等地,而其中辽宁鞍山矿区是最终要的供给方。

从产业链下游来看,下游需求主要是来取决于钢厂;终端消费需求主要包括房地产、基建、机械和汽车等,一般来说华东与华南地区是中国钢材需求的主要区域。

通常来说,下游需求旺季主要是3-6月和9-11月,而1-2月则属淡季。其中房地产有“金三银四”和“金九银十”关键时期。

【铁矿石基本面分析角度】

据五矿期货研报,分析铁矿石基本面要从以下五个角度来看:

①国内宏观经济:房地产、基建等主要行业决定铁矿石需求。

②供给:中国超过八成铁矿石需要进口,其中四大矿山:巴西的淡水河谷(VALE),澳大利亚的力拓(RIO),必和必拓(BHP)以及福蒂斯丘(FMG)决定了而主要产量。

③需求:以日均铁水产量和港口疏港量为主,日均铁水产量是最直接可以体现钢厂当前对于铁矿石的需求水平,而疏港量则是体现现货市场的成交情况,从疏港量的高低可以较为准确的判断出钢厂的采购积极性。

④库存:以铁矿石的钢厂库存和港口库存为主,关注一些特殊时间点的钢厂补库动作,比如国庆前后,春节前后等,大幅的补库行为会极易拉动矿价上涨。而铁矿石港口库存则是关注它位置所处的绝对水平和相对水平,一般来说港口库存低位或者说是在去库过程中,比较容易支持矿价上涨,反之亦然。

⑤价差:铁矿石价差主要由高低品价差、基差和近远月价差。当中高品价差开始扩大,那么就可以推测出当前钢厂利润丰厚生产积极性旺盛,钢厂更倾向于采购高品矿;而中低品价差开始缩小,那么就可以推测出当前钢厂利润微薄甚至亏损,使得他们更加倾向于采购低品矿。铁矿石基差水平的高低,是企业进行套期保值或者基差交易的重要依据。

近远月价差在一定程度上可以体现市场交易者对未来铁矿石价格的看法,比如近强远弱,就表明市场不看好未来铁矿石价格。

【铁矿石价格特点】

据五矿期货研报,铁矿石价格有以下三个特点:

①铁矿石在发生大行情的时候,是受到了其他因素的影响,比如矿难。而钢厂利润则是决定这波行情铁矿石价格上下限的重要参考依据。在钢厂利润水平相对较高时,铁矿石价格更容易上涨,在钢厂利润水平相对较低时,铁矿石价格上涨阻力就比较大。

②在铁矿石处于行情上涨或者下跌趋势中,周四的钢联库存数据很难对价格走势造成较大影响。而在处于行情震荡期间,周四的钢联库存数据若有超出市场预期的表现,更容易造成价格波动。

③当国家出台重大行业政策或者发生突发性事件时,对铁矿石价格的影响往往会大于基本面。短期行情或处于相对不理性的状态。

【期货市场概况】

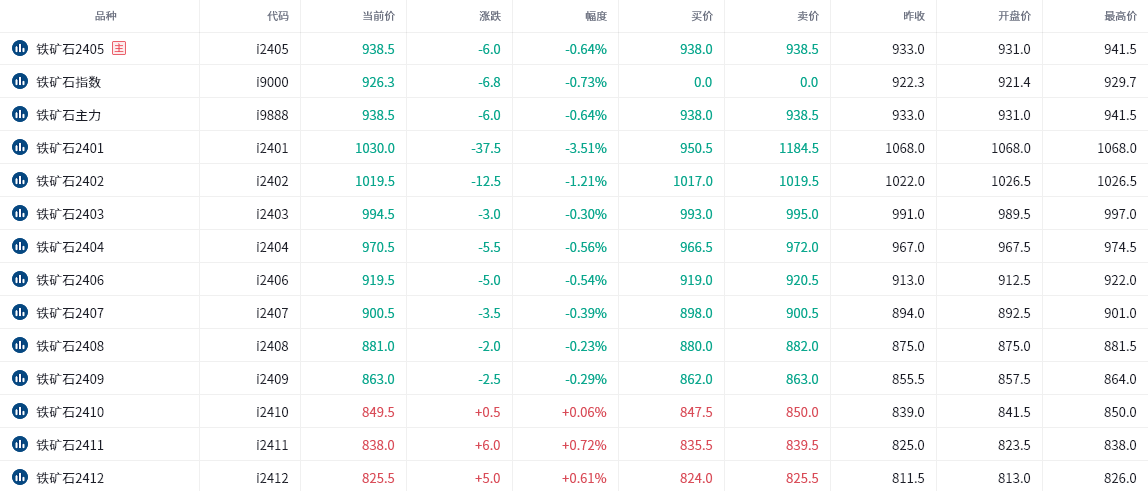

截至1月16日15点收盘,大商所铁矿石期货多数下跌,其中主力2405合约跌0.64%,报收938.5元/吨。

【铁矿石基差分析】

据金十期货APP基差日历,今日铁矿石期货主力I2405合约期价基差为58.5元/吨,较上一交易日有所下降,基差率从6.4%下降至5.9%。

【机构持仓龙虎榜】

前20席期货公司持仓数据显示:铁矿石期货主力合约今日净持仓37500手,处于净多头状态,较前一交易日的41183手有所减少。前20席多头减持4721手,前20席空头减持1155手。位列前五多空共减仓10685手,其中多头减仓7753手,空头减仓2932手。值得注意的是,多空排名前20席机构当中,有1席进行了多转空的操作。海通期货多头减持1185手的同时空头增持487手,或表明其转为看空铁矿石后市。

【机构研报对于铁矿石期货的深度解读】

西南期货:铁矿石期货价格继续下跌的空间或许不大(中性)

近日铁矿石期货价格的回调是基本面效用的体现。从驱动来看,前期高炉检修量持续增加,全国高炉产能利用率最低下降至82%以下,铁水日产量最低下降到220万吨以下,铁矿石需求环比明显减少;国际铁矿石发运量与往年相近反映出铁矿石供应节奏正常;铁矿石市场供需格局边际转弱。从估值的角度来看,铁矿石指数最高上涨至140美元以上,估值水平明显偏高。不过,考虑到高炉复产预期和春节补库因素,铁矿石期货价格继续下跌的空间或许不大。从技术分析角度来看,铁矿石期货主力合约延续调整,尚未出现止跌信号。策略上,我们建议投资者轻仓参与。

国投安信期货:铁矿基本面逐步转宽松,预计盘面走势短期以偏弱震荡为主(看空)

全球铁矿周度发运小幅增加,巴西方面在Vale发运上升的情况下增加较为明显,澳洲方面虽然FMG发运低位有所回升,但其余矿山发运下滑拖累整体表现。国内到港量继续增加并处于近年来同期最高水平,铁矿45港口库存连续第四周累库。上周铁水产量小幅增加,但考虑到目前钢厂盈利情况较差,所以对于未来复产高度不宜乐观。铁矿基本面逐步转宽松,但现阶段也难以完全证伪,预计盘面走势短期以偏弱震荡为主。

正信期货:供需结构仍然偏宽松,矿价预计弱势震荡格局延续(看空)

供应来看,外矿发运环比下滑,其中澳洲巴西发运双双回落,年末冲量结束,远端供应下滑;近端来看,到港量连续回升,港口资源偏宽松;需求方面,矿价弱势下跌,下游补库心态修复;铁水产量止跌回升,复产节奏虽慢但需求增加态势确定性较高;库存来看,港口、钢厂库存延续累积,日耗回升状态下,整体库存压力不高。目前供需结构仍然偏宽松,钢厂亏损复产节奏弱于预期,矿价预计弱势震荡格局延续;操作上低位近月多单反弹继续减仓,关注远月合约止跌短多机会。

宝城期货:谨防市场情绪回暖再度上演贴水修复逻辑(中性)

目前铁矿石供需格局依旧偏弱,库存延续大幅累库,钢厂复产带来矿石终端消耗小幅回升,上周样本钢厂日均铁水产量和进口矿日耗环比微增,但考虑到钢厂盈利状况并未实质性改善,提产动能持续性不强,矿石需求改善有限。与此同时,国内港口到货高位继续攀升,但年末冲量结束矿商发运维持低位,按船期推算国内港口到货量将高位回落,叠加内矿生产季节性减量,铁矿石供应将逐步收缩。目前来看,市场情绪偏弱,而铁矿石需求虽迎来改善,但依旧处于绝对低位,矿市基本面表现依然疲弱,继而使得矿价承压偏弱运行,但考虑到期价深度贴水,下行空间受限,谨防市场情绪回暖再度上演贴水修复逻辑,届时矿价或将走强,重点关注成材表现情况。

【未来关注的风险因素】

1. 国外生产及出口销售;

2. 澳洲巴西19港铁矿发运总量;

3. 日均铁水产量情况;

4. 中国47港铁矿石到港总量;

5. 房地产供销比情况;

6. 废钢成交情况;

7. 国内外宏观经济的影响;

8. 下游成交情况。