- 小

- 中

- 大

- 超大

所有迹象都表明,预测未来几个月的美元走势将是艰难的。此前,美国总统大选辩论和一项关键的通胀数据让市场预计,波动性将在年底前加剧。

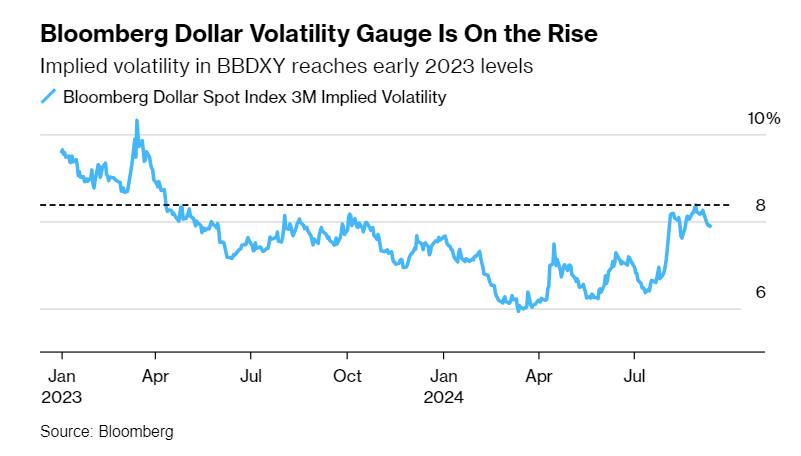

外汇基金经理正在努力应对一系列令人眼花缭乱的信息,这些信息将进一步加剧市场的波动。随着美联储准备在下周降息和美国大选迫在眉睫,一项衡量美元三个月隐含波动率的指标达到了自2023年初地区银行业危机以来的最高水平。

基金经理表示,关键是确定美联储的轨迹,他们预计这将是美元的主要驱动力。但除此之外,他们必须弄清楚市场是否考虑到美联储相对于主要央行的宽松空间,以及如何围绕11月的美国大选进行押注。与此同时,他们必须应对一系列不断升级的地缘政治紧张局势,这些紧张局势可能会以不可预测的方式影响市场。

“预测短期货币走势非常困难,”总部位于奥斯汀的Kestra Investment Management投资组合管理主管Derek Schug表示。“我们正在为美元在今年剩余时间里走上一条极其波动的道路做好准备。”

在周二的美国总统辩论之后,美元小幅走低,因为交易员进一步取消了与前总统特朗普在11月击败副总统哈里斯有关的押注。美元尚未从8月份的暴跌中收复太多失地,其今年的涨幅已经减少了一半以上。由于市场预计美联储到年底将降息100个基点左右,即使在8月份美国核心CPI超预期之后,投机者仍然一年多来最看空美元。

以下是一些基金经理对美元走势的看法以及他们推荐的交易。

Kathleen Brooks

Brooks是XTB的研究总监。彭博社汇编的数据显示, 该公司是第二季度预测主要货币走势最准确的预测机构。

她表示:“毫无疑问,美元走势的第一大驱动因素将是相对利差。今年剩余时间的美元前景可能真的会取决于未来几周。”

Brooks称,任何对美联储降息押注的缩减都可能给美元带来喘息的空间。“我不认为大选是外汇市场的一个关键因素,”她补充道。“我们正处于货币政策变化的悬崖边,目前对市场来说,这比政治重要得多。”

就交易而言,Brooks表示,“今年以来,外汇的波动性比其他任何资产都要小,但你可能将看到美元汇率逐步回升2.5%。那么,谁将付出代价呢?日元和欧元。”

尽管如此,她预计未来三到六个月欧元兑美元将在1.11至1.08区间波动。

Kristina Campman

Campmany是景顺(Invesco)全球债务团队的高级投资组合经理,管理着60亿美元的资产。

她认为:“随着美联储即将开始宽松周期,将利率向中性水平靠拢,美元未来可能会处于更持久的低迷状态。”

Campmany表示,这样的调整可能会导致美元汇率下跌高达5%,或者如果美联储的宽松政策维持在中性水平,则跌幅将高达10%。

就交易策略而言,她说,“在过去一年里,以一种相对有效的方式进行套利交易是可能的”,即投资者在利率较低的地方借入资金,在利率较高的地方投资。我们相信,只要全球经济活动保持强劲,这种情况就会持续下去。”

景顺青睐的是墨西哥比索和巴西雷亚尔等高收益货币,同时注意到这些货币最近面临的特殊压力。他们更倾向于通过美元、以及欧元、人民币和瑞士法郎来为这些头寸融资。

Meera Chandan

Chandan是摩根大通全球外汇策略联席主管。彭博社汇编的数据显示,该公司是第二季度预测主要货币走势第二准确的预测机构。

在她看来,“美元在目前的关头将货币市场分裂为两部分,即低收益和高收益货币。当美国利率上升时,受打击最严重的货币,即低收益货币,可能是现在随着利率回落而受到最大支撑的货币。”

Chandan表示,美元的表现最终将取决于美国的增长前景。“这还没有把美国大选的影响考虑在内。”

就交易策略而言,她说,“我们对美元持防御性看涨态度。我们仍在期待美元走强,但这与我们过去几年看到的美元走强不同。对美元的支撑可能来自避险交易,而不是美国经济增长的优异表现和高收益率。”

她说,在经济衰退中,美元兑日元可能会从现在的142跌至135以下,甚至低于130。然而,“美元仍可能走强,因为所有周期性货币都会走弱。”

Jonathan Duensing

Duensing是Amundi的美国固定收益主管,领导着一个管理着约500亿美元资产的团队。

他说,“考虑到美国国债收益率曲线前端的贴现幅度,美元走弱到目前的程度是可以理解的。但在我们看来,短期内它似乎有点超卖。”

Duensing表示,如果美国经济衰退风险增加,美元可能会在投资者涌向优质资产的过程中反弹。但如果美联储放松政策的幅度超出目前市场定价的水平,美元可能会走弱。

就交易策略而言,他说,“如果美联储在通胀问题上实现软着陆,并且他们能够将美国经济保持在潜在增长水平,那么在未来一年左右的时间里,你可能会看到美元上涨下跌3%至5%。”

Leah Traub

Traub是Lord Abbett的投资组合经理和外汇团队负责人,负责管理约127亿美元的资产。

她表示:“当我考虑影响美元在今年年底前走势的因素时,我认为最重要的是美联储开始降息,然后是全球增长前景,最后是大选。

Traub说,随着美联储降息,美国利率优势可能会缩小。如果美联储在9月降息25个基点,它可能会在11月采取类似的措施,这可能会打压美元。然而,这种情况也被定价了。

“要想让美元持续低迷,我们需要看到全球经济增长加快,即便美国经济增长放缓。我环顾世界,暂时还看不到这种情况。”她说。

就交易策略而言,该公司没有大举押注外汇,而是通过债券配置反映对美国和非美国资产的看法。

Traub说:“随着美国经济显示出放缓的迹象,美联储变得更加鸽派,我们已将更多的久期敞口转移回美国,同时保持对非美国信贷的过度敞口。”

她说,以美元计价的资产的对冲成本仍然有利。例如,她表示,购买以欧元计价的债券并通过三个月远期合约将其换成美元,年化利差会增加1.6%。