- 小

- 中

- 大

- 超大

针对许多发达经济体将采取更激进货币宽松政策的押注,可能会让日本央行在考虑加息(而非降息)方面更加引人注目。

英国央行行长贝利表示,他所在的央行可以在降低利率方面变得“更加积极”,这是在周四发表的讲话中提到的。随着交易员猜测欧洲央行将采取日益激进的降息路径,欧元正面临自四月以来最长的日线跌势。加拿大和瑞典的经济数据疲软也提高了这些市场进一步放宽政策的可能性。

日本以外的地方在“加快放松政策的步伐”,这意味着“日本央行必须小心”,Evercore ISI的央行分析师Krishna Guha和Marco Casiraghi在周四的一份备忘录中写道。“随着其他国家加快降息速度,提高利率将变得更加困难。”

最大的不确定性是美联储,上个月其支持了历史性的50个基点降息,以启动其正常化周期,但现在可能准备在11月进行较小幅度的降息。当8月初美国就业报告意外疲弱,激发了对美联储更强行动的预期时,正值日本央行刚刚上调利率。这种组合导致了日本股市的创纪录崩盘,在全球产生了震动。

对于在全球宽松背景下日本央行进一步收紧政策的影响,人们本周再次表达了担忧,新任首相石破茂采取了不寻常的举措,似乎向央行发出了政策指示,表示日本还没有准备好再次加息。

“在减少进一步刺激之前,日本央行需要确认美国经济软着陆的消息,”这是东京的最新指示,彭博经济学高级日本经济学家木村太郎表示。

随着美国9月就业报告将在周五发布,证据要么支持、要么削弱美国软着陆情景。经济学家预计新增就业人数将为14万,略高于8月的水平,明显优于7月的8.9万,7月的数据曾引发了一种叙事,即美联储可能在放宽政策方面落后于曲线。

相比之下,在日本,人们担心的是日本央行是否可能走得太快。在7月底,植田和男和他的同事们在政策声明中暗示他们将继续提高利率,今年已经两次触发了这一举措。自全球金融危机爆发以来,日本央行尚未提高过利率。其基准利率仍然是发达国家中最低的,仅为0.25%。

“日本的情况不同,尤其是考虑到美元兑日元的交易位置,”班诺克本全球外汇(Bannockburn Global Forex)首席市场策略师马克·钱德勒(Marc Chandler)说。

上周五,日元大幅上涨,此前反对加息的日本执政党候选人高市早苗输给了被认为支持日本央行正常化政策的石破茂。随后,日本股市在周一的交易中定价了这一消息后暴跌。

“这对市场来说有点意外,”钱德勒说道。

在与通胀的斗争中,央行过去常常是唯一的英雄。但它们在管理疫情后价格激增方面出现失误,以及战争、关税和气候冲击导致供应短缺的风险上升,意味着未来的斗争可能更像是一项团队运动。

石破茂宣布本月底举行选举后,他新任命的内阁对股市出现破坏性暴跌并不感兴趣,因为这可能会损害商业信心。在内阁成员强调将结束日本长期通缩作为首要任务后,他本人于周三与日本央行行长会面,这在他的任期中是一个异常早期的举动。

在与植田和男会谈后,石破茂表示,“我认为环境还没有准备好再次加息。”

植田和男指出国际背景是考虑日本利率进一步正常化步伐的因素之一。“从美国经济开始,全球经济前景不确定,金融市场仍然不稳定,”植田在周三的讲话中说道。“我们将以极高的紧迫感密切关注这些发展。”

“石破茂和植田和男似乎在一个关键点上达成了一致——现在不是进一步提高利率的时机,”彭博经济学的木村表示。“然而,到了明年1月,我们认为环境将更有利于再次加息。”

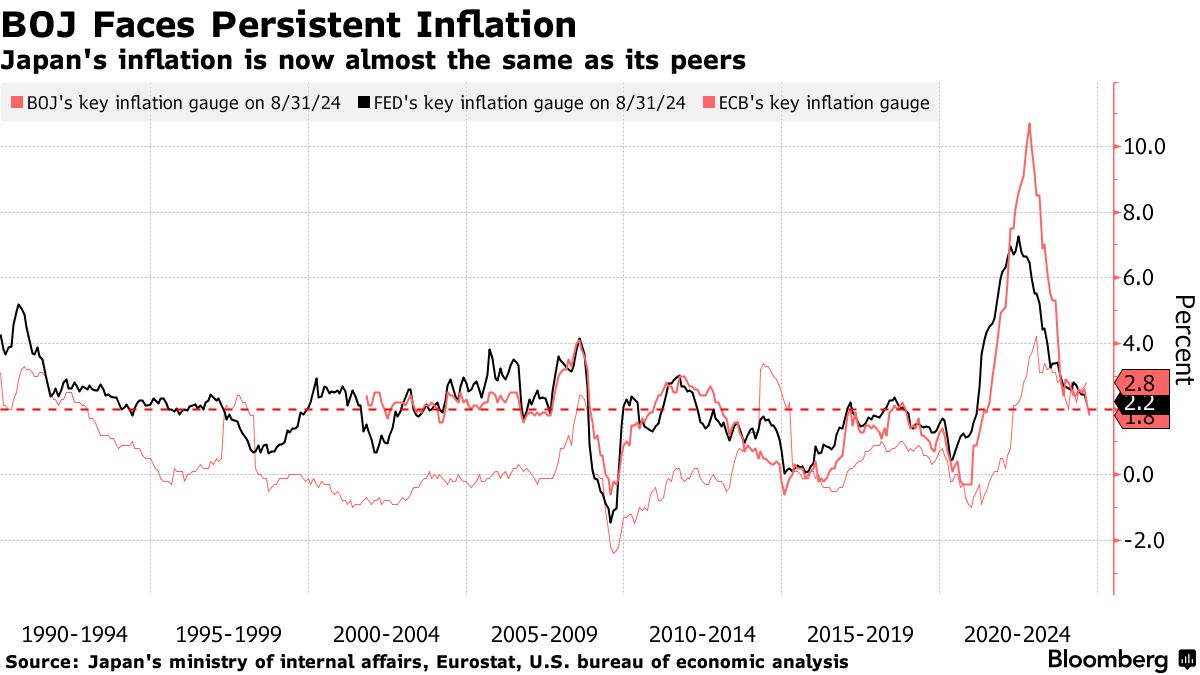

如果日本的通胀保持在目标之上,等待时间过长的危险可能意味着日本央行最终会步美联储的后尘,后者曾在2021年和2022年初在遏制生活成本激增方面反应迟缓。日本的核心消费者价格指数(不包括生鲜食品)在8月同比上涨了2.8%。

一次迟到而笨拙的日本央行加息可能会冒着再次让投资者陷入困境的风险。但如果日本的全球合作伙伴的放松有助于支撑增长并保持市场稳定,那可能会给东京提供喘息的空间。

“加强全球扩张的举措将使日本央行能够继续推进国内利率正常化,”Guha和Casiraghi写道。他们没有排除日本央行在12月采取行动的可能,尽管与木村一样认为明年1月更有可能。