- 小

- 中

- 大

- 超大

AI播客:换个方式听新闻 下载mp3

受美国政府停摆影响,投资者在寻找美联储货币宽松路径信号时又多了一层不确定性,周五现货黄金再度触及3890美元关口,有望实现第七周连涨。

此前,金价经历五日连涨,并在周四盘中触及历史高点,随后交易员获利了结,导致当日小幅收跌。由于前期涨势迅猛,技术指标显示,过去一个月黄金始终处于超买区间,令其短期面临回调风险。

Kitco Metals高级分析师Jim Wyckoff表示,“我认为政府关门时间越长,对黄金市场来说就越是一个稳定的利好因素。如果他们碰巧在周末达成一项意外的协议,让政府重新开放,那可能就会是一个利空因素。”

美国参议院3日将再次就民主党和共和党提出的结束政府关门的计划进行投票,目前政府关门已进入第三天,但目前没有迹象表明任何一项短期拨款法案能够获得通过。

美国政府停摆已导致原定于周五发布的非农就业报告延迟,为12年来首次。在经济前景本就不明朗的情况下,投资者不得不依赖非官方数据获取关键线索,并维持对美联储将继续降息的预期。

根据芝加哥商品交易所集团(CME Group)的FedWatch工具,投资者预计10月份降息25个基点的可能性为98%,12月份再次降息的可能性为90%。

瑞银在一份报告中表示,预计未来几个月金价将升至每盎司4200美元,因为“由于美国实际利率下降,持有黄金的机会成本正在下降,而美元进一步普遍疲软的预期也是黄金的另一个利好因素。”

汇丰银行预计,由于地缘政治风险、财政不确定性以及对美联储独立性的威胁,黄金短期内就可能突破4000美元/盎司关口。受官方部门买入提振,金价涨势有望持续至2026年,机构对黄金作为多元化投资工具的需求或将保持强劲。但随着美联储降息周期结束、实物需求低迷以及供应增加,金价涨势可能在2026年下半年趋缓。

特朗普任期结束时金价能到7000美元?

对许多交易者而言,黄金涨势的韧性很容易用全球各国央行和黄金ETF的强劲需求来解释。

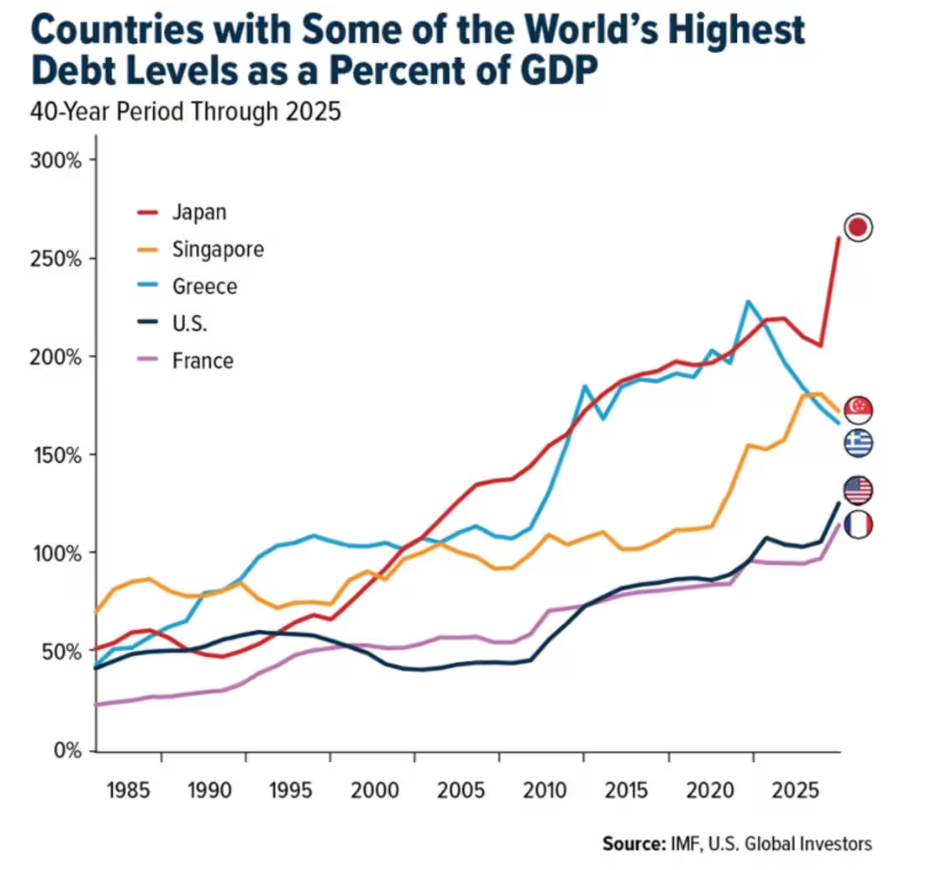

但在一位资深投资者看来,真正关键的是创纪录的债务水平。

美国全球投资公司首席执行官兼首席投资官弗兰克·霍姆斯(Frank Holmes)表示:“美国政府债务高达令人瞠目结舌的37.5万亿美元,约占国内生产总值(GDP)的124%。”他指出,1971年时任美国总统理查德·尼克松(Richard Nixon)治下美元与黄金脱钩时,美国债务约为4000亿美元,不足GDP的40%。

这位同时担任比特币矿商Hive Digital Technologies Ltd.执行董事长的霍姆斯,在近期一篇博客文章中写道,短短五十多年间,美国已从“财政紧缩体制沦为无拘无束的状态”。

他援引国际金融研究所的数据称,全球政府债务已“激增”至324万亿美元,超过世界GDP的253%。

霍姆斯表示,美国保证金债务,即投资者从券商处借入用于购买资产的资金,较去年同期增长近33%,达到创纪录的1.06万亿美元。

他指出,不仅各国政府“过度举债”,美国家庭也背负着创纪录的债务,目前已达18.39万亿美元。

霍姆斯在博客中写道:“投资者正以不明智的保证金规模进行交易以维持市场繁荣局面。在我看来,现在就该持有黄金。”

今年以来,现货黄金已经涨超47%,接连创下历史新高,有望实现1979年以来的最大年度涨幅。但涨势或许还将持续数年。霍姆斯预计,到2029年1月特朗普第二任期结束时,金价有可能攀升至每盎司7000美元。早在2020年,他就曾称未来三年金价将达到4000美元,理由是全球经济刺激措施和货币增发。

如今,他在文中写道:“债务规模庞大到令人难以想象,而且还在不断扩大。财政失衡日益加剧,货币政策受到制约。美联储既不能大幅加息,否则会导致政府破产,也不能大幅降息,否则会重创美元。”

霍姆斯补充道:“在我看来,这两种情况都会推动金价上涨。”

与此同时,他援引世界黄金协会的数据称,各国央行持续大量购买实物黄金,北美黄金ETF的资金净流入也创下历史第二高年度水平。

霍姆斯表示:“各国央行争相增加黄金储备。央行行长们清楚,法定货币可随意印制,但真正的货币——黄金——是有限的。”

他还指出,印度和中国等国的零售需求依然“旺盛”,这两个国家在赠送礼物和彰显身份方面都存在对黄金的文化偏好。

霍姆斯称:“我此前预测金价将达4000美元,现在已近在咫尺。展望未来,我认为7000美元的目标有望实现。”

他承认这一预测可能听起来很大胆,但补充说,在“如今这个高债务环境下”,看多黄金或许也是“审慎之举”。