- 小

- 中

- 大

- 超大

2026年全球市场的整体前景如何?在货币政策分化、AI加速扩张与市场结构性分化交织的背景下,2026年的全球市场正站在韧性与风险并存的临界点。

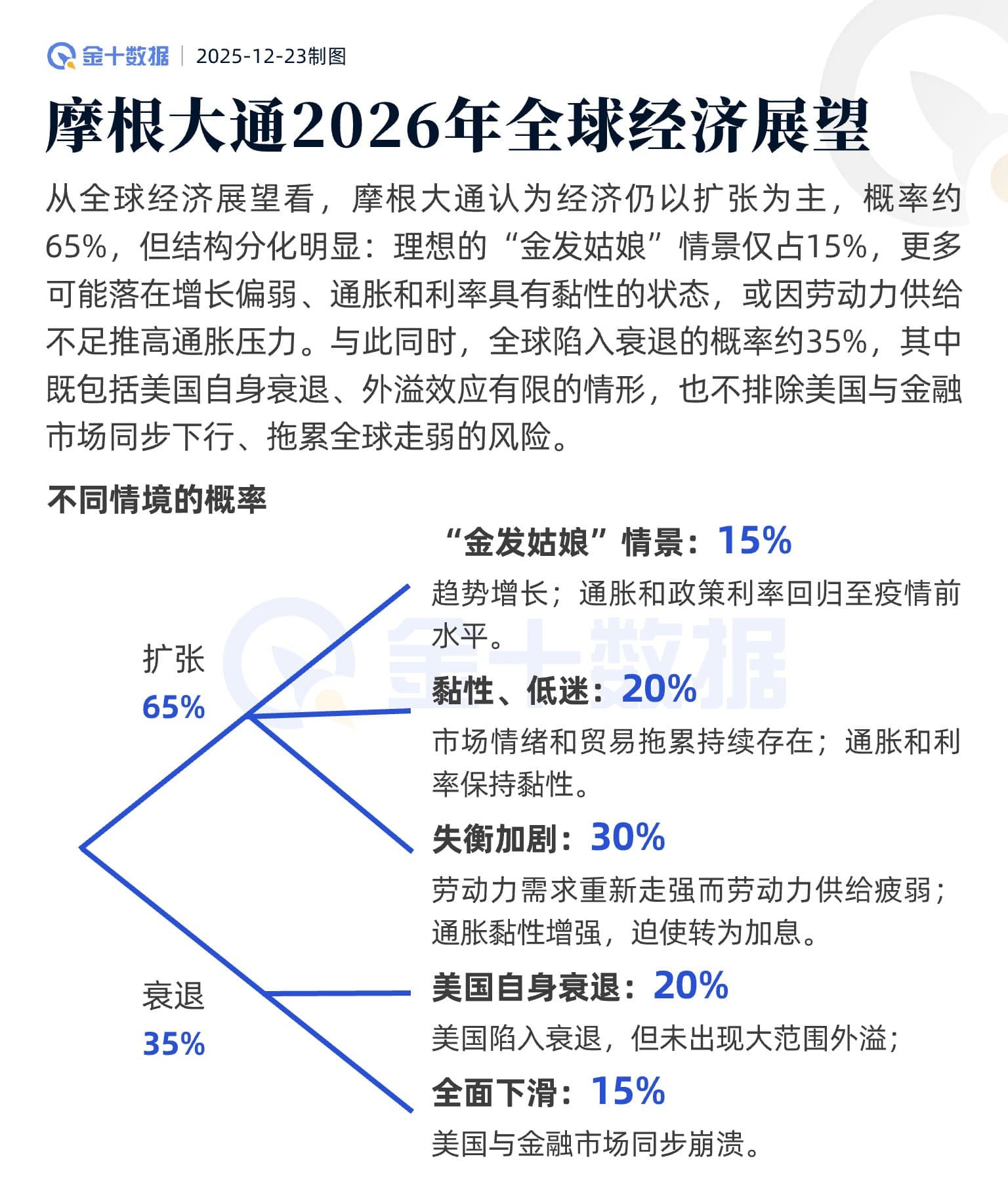

摩根大通认为,财政刺激前置与企业、家庭资产负债表的稳健将支撑全球增长延续,但企业信心走弱、劳动力市场放缓以及通胀黏性,使衰退风险依然高悬。

该行预计,股票市场受AI超级周期推动仍具上行空间,而利率、汇率、信贷与大宗商品走势将呈现更强分化特征,投资者需要在高度不确定的环境中重新审视节奏、结构与风险承受能力。下文将详述摩根大通的观点。

2026年全球市场整体展望

未来一年,全球市场很可能将由多重力量的交汇所定义:货币政策的分化、人工智能的持续扩张,以及市场两极分化的不断加剧。这些因素叠加不断演变的美国政策议程,将持续重塑全球宏观与市场格局。

摩根大通全球市场策略主管杜布拉夫科·拉科斯-布贾斯(Dubravko Lakos-Bujas)表示:

“我们展望的核心在于一种多维度的分化:股票市场在AI与非AI板块之间分裂,美国经济在强劲资本开支与疲软劳动力需求之间寻求平衡,家庭消费也正在出现日益扩大的分化。”

综合来看,摩根大通全球研究认为,在财政政策前置发力等因素的支撑下,2026年的全球经济增长前景仍具韧性。但与此同时,在企业信心偏弱以及劳动力市场持续放缓的背景下,下行风险依然处于较高水平。

另一方面,2025年的顺风因素有望在2026年延续,包括企业和家庭稳健的资产负债表、充裕的流动性以及AI资本开支的持续扩散,并推动盈利增长。

摩根大通跨资产策略主管法比奥·巴西(Fabio Bassi)补充道:

“总体而言,市场环境依然脆弱,投资者必须在风险与韧性并存的格局中前行。”

股票市场

摩根大通全球研究对2026年的全球股票市场持积极态度,预计发达市场和新兴市场的股市均将实现两位数涨幅。

这一看多判断主要基于盈利稳健增长、利率下降、政策逆风减弱以及AI持续崛起等因素。拉科斯-布贾斯指出:

“由AI驱动的超级周期正在推动创纪录的资本开支和快速的盈利扩张。这一动能正在向更多地区和更广泛的行业扩散,从科技、公用事业到银行、医疗保健和物流行业,在这一过程中不断创造赢家与输家。”

事实上,AI可能会进一步放大原本就不够健康的K型经济中的分化现象,市场集中度也可能因此创下新高。

他表示,“在这样的环境下,即便底层趋势依然完好、基本面仍然稳固,广泛的市场情绪指标也更容易出现剧烈波动。”

美国股市

2026年的风格配置很可能延续2025年的特征,市场拥挤度、集中度以及“赢家通吃”的格局或将达到新的极端。以标普500指数为例,摩根大通全球研究预计,AI超级周期将在至少未来两年内推动13%—15%的超趋势盈利增长。

欧元区股市

在信贷脉冲改善以及财政刺激逐步落地的推动下,欧元区的经济活动动能有望在2026年回升。盈利预计将增长13%以上,主要受益于更强的经营杠杆、关税逆风减弱、比较基数改善以及融资环境好转。

日本股市

新任日本首相高市早苗推出的“早苗经济学”,以及企业改革进程,预计将推动日本股市在2026年走强。企业可能更加专注于释放过剩现金,从而带动资本投资、工资增长和股东回报。

此外,“早苗经济学”有望重振中产阶级消费和战略性投资,为市场提供进一步支撑。

新兴市场股市

在本地利率下降、盈利增长加快、估值具吸引力、公司治理持续改善、财政状况更加健康以及全球增长具韧性的背景下,新兴市场股市在2026年具备强劲表现的基础。

中国私营部门或将出现复苏迹象;韩国则继续受益于公司治理改革和AI发展。其他地区方面,拉美有望在强力度货币政策刺激和关键政治变化的推动下实现显著上行。

全球经济展望

摩根大通认为,全球经济扩张正处在一个关键节点。尽管GDP增长在2025年保持韧性,但需求逐步向科技资本开支倾斜、就业增长停滞,已导致结构性失衡显现。

摩根大通首席全球经济学家布鲁斯·卡斯曼(Bruce Kasman)表示:

“企业的谨慎态度是招聘的主要拖累,这反映了对贸易冲突的担忧以及非科技领域需求的疲弱。由此导致的劳动力需求不足,正在开始侵蚀购买力,尤其是在美国,私营部门劳动收入增长放缓,与通胀企稳以及短期公共部门拖累叠加,对消费形成压力。”

基于此,摩根大通全球研究预计,发达市场的消费将在2025年第四季度降档,并认为2026年美国及全球经济出现衰退的概率为35%。

不过,得益于财政刺激前置发力,全球GDP增长有望在2026年上半年获得提振,从而改善市场情绪。

“我们的基准预测认为,企业部门的健康状况、宽松的金融条件以及财政刺激,将帮助全球经济吸收当前压制劳动力需求的信心冲击。如果判断正确,随着2026年上半年的推进,就业增长和信心将逐步回升,支持劳动力需求与稳健GDP增长重新联动。”卡斯曼指出。此外,新一轮AI投资浪潮也可能为全球经济带来有限提振。

通胀黏性预计仍将是一个主导性主题。在疫情及俄乌冲突相关的供给冲击逐步消退后,通胀水平徘徊在3%左右,几乎没有明显下行迹象。卡斯曼补充道:

“与贸易冲突相关的全球商品价格上行压力可能是暂时的,但我们预计,较高的商品价格压力至少将在2026年上半年持续存在。”

利率市场预测

摩根大通全球研究假设,2026年大多数发达市场的经济增长将达到或高于潜在水平,同时通胀将继续回落,但在部分经济体中仍然黏性较强。

这可能进一步加剧货币政策结果的分化。例如,美联储预计将再降息50个基点,而日本央行则可能加息50个基点。其他发达市场央行则大概率维持观望,或在上半年结束其宽松周期。

不过,这一基准情景仍面临风险。在美国,劳动力市场更持久的周期性走弱构成下行风险,而AI应用带来的增长上行风险则形成对冲,二者都可能以不同方式影响美联储的政策反应函数。在英国,围绕财政事件的期限溢价可能再次上升,政治不确定性也在加大。

总体来看,摩根大通认为,发达市场收益率预计将在2026年逐步走高。到第四季度,10年期美债、德债和英债收益率可能分别升至4.35%、2.75%和4.75%,收益率曲线表现分化。

摩根大通全球利率策略主管杰伊·巴里(Jay Barry)表示:

“我们预计未来几个月美债收益率将维持区间震荡,随后在春季美联储暂停行动后温和反弹。美国以外,我们认为德债和英债将维持2025年的区间,并可能在年中随着美债收益率走高而被动走弱。”

在亚洲,摩根大通全球研究继续看空日本国债,预计将呈现普遍的熊市趋平格局。巴里补充道,“我们尚未看到任何明确证据表明看涨趋势即将反转,尤其是在其他发达市场可能在明年年中走弱的情况下。”

外汇市场预测

摩根大通全球研究在未来一年继续看空美元。摩根大通全球外汇策略联席主管米拉·钱丹(Meera Chandan)表示:

“我们对2026年美元的判断整体偏空,但无论幅度还是覆盖范围都小于2025年。美联储对劳动力市场疲软的持续担忧,以及有利于高收益货币的‘微笑曲线中段’风险环境,整体上应会压低美元,但美国增长稳健和通胀黏性限制了美元走弱的空间。”

另一方面,摩根大通全球研究对欧元持温和看多态度,主要受益于欧元区增长前景和德国财政扩张。不过,钱丹指出,除非美国数据显著走弱,否则欧元兑美元的涨幅可能不及2025年。

英镑方面,在国内增长韧性、全球增长预期回升以及有利于套息交易的环境下,或存在“逢低买入”的机会。摩根大通外汇策略师詹姆斯·内利根(James Nelligan)表示:

“英镑的结构性拖累并未消失,因此我们更倾向于采取战术性的逢低买入,而非转向更长期的看多立场。我们认为,英镑的强势更可能出现在上半年,而下半年在下一份预算公布前,财政担忧或将重新成为焦点,英镑跑输的风险也将上升。”

在日本,美元兑日元的快速上行已暂告段落,但日元在2025年仍小幅走弱,凸显了在利率仍为负值的情况下,日元持续跑赢的难度。摩根大通日本外汇首席策略师棚濑纯也(Junya Tanase)表示:

“进入2026年,随着G10央行的宽松周期接近尾声,通过加息或干预等政策手段来阻止日元贬值将变得更加困难。此外,如果2026财年初步预算确认高市政府的扩张性财政立场,对财政可持续性的担忧可能进一步加剧日元的下行压力。”

大宗商品预测

摩根大通指出,全球石油需求正在扩张,预计2026年将增加90万桶/日,2027年增加120万桶/日。然而,2026年的供应增量预计将是需求增量的三倍,随后在2027年放缓至约三分之一的速度——至少在账面上将形成显著过剩。

不过,这些失衡不太可能在现实中完全体现,因为供需两端都可能出现调整。摩根大通全球大宗商品策略主管娜塔莎·卡涅娃(Natasha Kaneva)表示:

“我们预计市场将通过需求上升(由价格下降推动)以及自愿与非自愿减产相结合的方式重新实现平衡。基于这一判断,我们维持2026年布伦特原油价格58美元的预测,并首次给出2027年57美元的预测,同时也意识到,要在这一水平上稳定价格仍需付出相当努力。”

在其他能源品种方面,液化天然气供应的增加有望支撑全球天然气价格走低。摩根大通全球大宗商品研究团队成员奥塔尔·德格布阿泽(Otar Dgebuadze)表示:

“随着新项目投产,我们预计中长期价格将从当前水平逐步下行。我们预测,2026年TTF(欧洲天然气基准价格)价格均值为28.75欧元/兆瓦时,2027年为24.75欧元/兆瓦时,较当前远期价格低3—4欧元/兆瓦时。”

在贵金属方面,摩根大通全球研究继续看多黄金,主要受益于各国央行购金增加以及投资需求强劲。预计到2026年第四季度,金价将飙升至5000美元/盎司,全年均价约为4753美元/盎司。

摩根大通基础金属与贵金属策略主管格雷戈里·希勒(Gregory Shearer)补充道:

“白银价格预计将在第四季度升至58美元/盎司,全年均价约为56美元/盎司,而铂金在供应再平衡逐步推进之前,可能在2026年维持相对强势。”

最后,在农产品市场,隐含波动率近期有所上升。摩根大通农产品策略师特蕾西·艾伦(Tracey Allen)表示:

“尽管在未来几个种植季中,除畜牧业以及一定程度上的可可市场外,尚未出现迫在眉睫的短缺或供给端压力迹象,但我们对2026/27年和2027/28年全球农产品库存消费比的预测仍接近多年低位。由生产者利润率偏低所驱动的可用库存基础下降,使得价格对供给端扰动更加敏感,波动性也随之上升。”