- 小

- 中

- 大

- 超大

分析师表示,尽管日本首相高市早苗(Sanae Takaichi)的支出承诺多次震动市场,但执政党自民党(LDP)在周日大选中的压倒性胜利,或许是日本债券和日元的最佳结局。

此次选举令投资者神经紧绷,原因是财政担忧已引发汇市和债市剧烈抛售,而市场若进一步下跌,可能产生全球性的连锁反应。

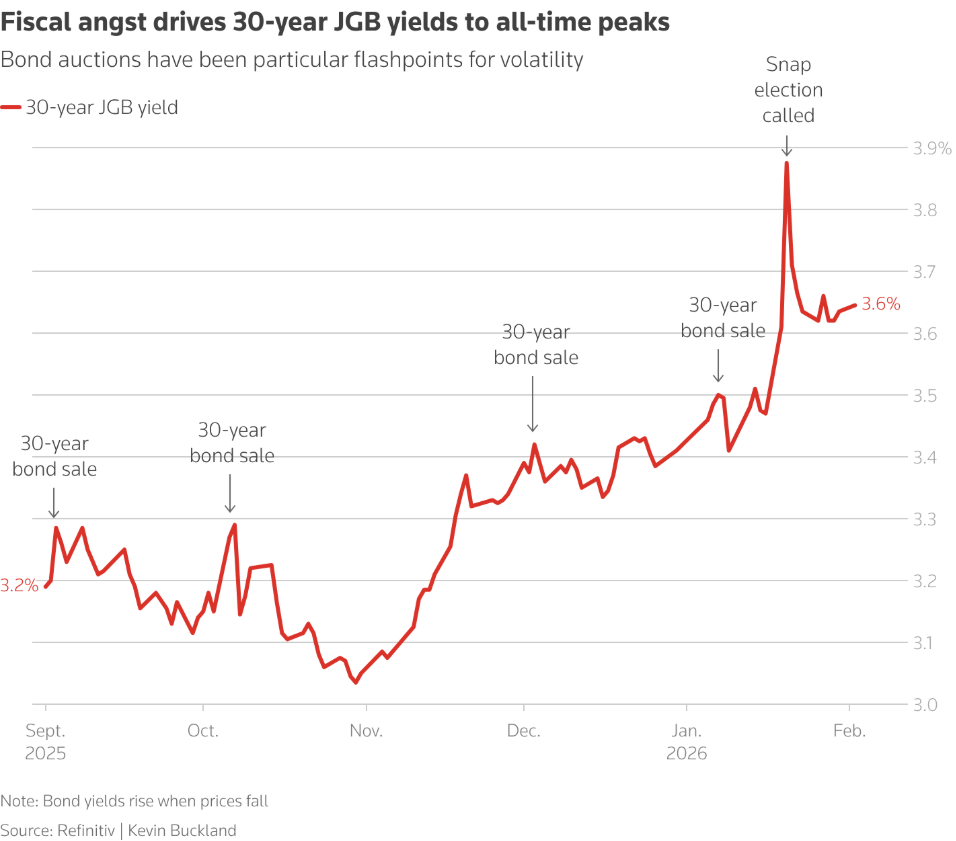

上月日本债市的动荡,一度推高了从美国到德国的借贷成本,也为市场敲响了警钟——各大经济体普遍面临高债务水平和政府支出失控的风险。

然而,分析师指出,自民党的绝对胜利最终可能对日债有利。这将使高市早苗无需与在野党谈判,而后者正鼓吹更大幅度的减税和更广泛的财政支出。

同时,强大的议会缓冲将赋予她更大的自由度,去应对市场压力(就像她过去所做的那样),并调整政策以阻止日元走弱或借贷成本上升。

本周的一项民调显示,自民党与其执政伙伴“日本维新会”(Ishin)可能在众议院465个席位中共同斩获多达300个席位。

瑞穗证券(Mizuho Securities)日本业务首席策略师大森昌希(Shoki Omori)表示:“虽不确定是否会是压倒性胜利,但高市早苗显然已处于有利地位。”

“这就是为什么她不一定需要担心进一步加大支出,”他补充道,“我认为,自民党和高市早苗最初可以说是有些孤注一掷。”

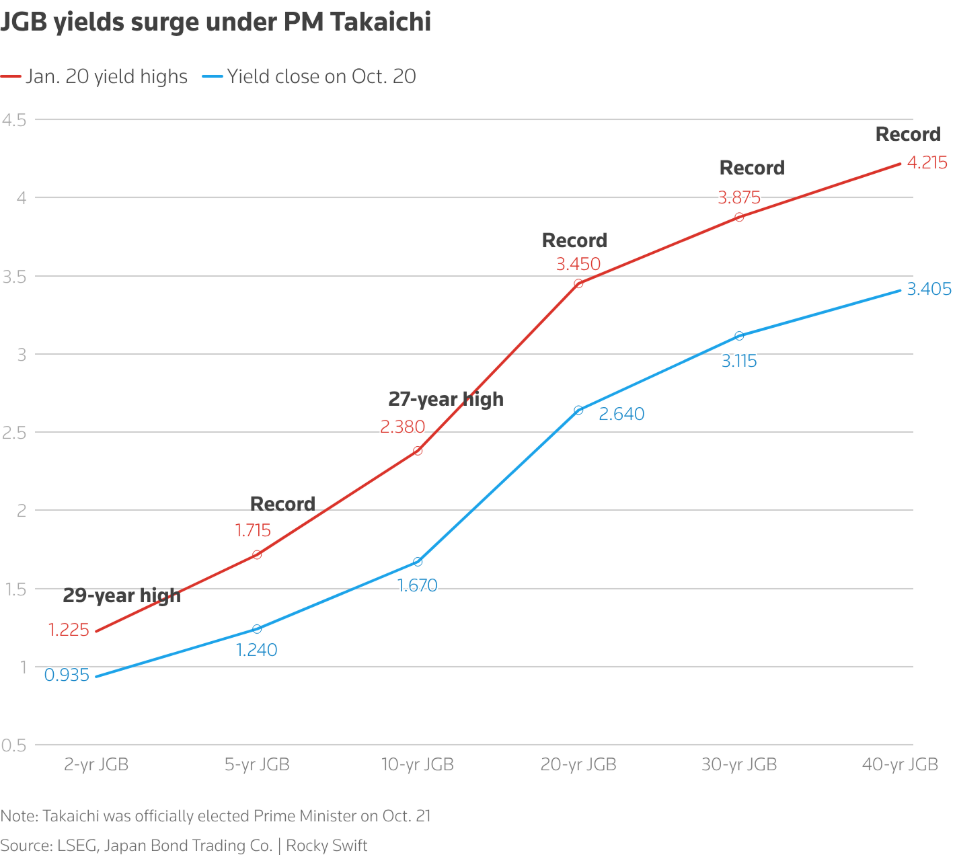

自去年10月高市早苗赢得自民党总裁以来,日本国债收益率已飙升至历史峰值。高市早苗是一名财政鸽派,也是前首相安倍晋三“安倍经济学”的追随者。

与此同时,日元兑美元汇率徘徊在近18个月低点,迫使日本政策制定者多次威胁将采取行动——这是干预市场的暗语——以捍卫日元。

民生成本焦虑

生活成本上升是此次选举的核心议题,而选民的焦虑在一定程度上指向了持续的日元疲软,因其推高了进口成本。

不断攀升的债券收益率推高了抵押贷款利率和企业借贷成本,而债市崩盘有可能像上月那样,蔓延至日本股市。

分析师称,周日选举结果出炉后,日元和日债可能会立即走弱,但这反过来可能促使高市早苗做出政策回应,或至少在周一的胜选新闻发布会上承认市场担忧。

本周早些时候,高市早苗就竞选期间被视为“支持日元疲软”的言论仓促改口。回顾去年11月,在债券市场对一项21.3万亿日元(约合1357.2亿美元)的刺激计划反应冷淡后,她也曾被迫澄清自己的财政理念。

美国此前曾批评日本市场的震荡蔓延至美国,如今也一直在要求东京方面稳定市场——而拥有庞大的议会多数席位,可能会让这一任务变得更容易。

巴克莱(Barclays)日本外汇和利率策略主管门田信一郎(Shinichiro Kadota)领衔的分析师团队在客户报告中写道:“尽管政府最初可能旨在强化积极的财政扩张,但来自市场和美国政府的压力将迫使它采取克制态度。”

“减少与在野党合作的需求,也将支持这种转变。”他们表示。

作为发达国家中负债最重的国家,日本的超长期国债对财政约束放松的信号尤为敏感。

1月20日,在高市早苗宣布解散议会举行大选,并承诺暂停食品税两年却未说明如何填补约10万亿日元的收入缺口后,30年期日本国债收益率一度飙升至3.88%的历史高点。

Nedgroup Investments固定收益主管戴维・罗伯茨(David Roberts)表示,诚然,此次抛售很可能会获得进一步动力,全球投资者都在密切关注。

高市早苗的优势?

然而,与主要在野党“中间改革联盟”呼吁彻底废除食品税、以及新兴政党“国民民主党”希望将全品类增值税降至5%相比,高市早苗暂停8%食品税两年的承诺,已经显得相对保守。

市场甚至开始猜测,高市早苗最终可能完全避免免除食品税,因为她目前的地位比两周半前做出承诺时要稳固得多。

牛津经济研究院(Oxford Economics)资深日本经济学家山口典博(Norihiro Yamaguchi)表示:“自民党承诺的是‘致力于’降低食品消费税,而非坚定承诺实施减税。”

“但如果不再需要迎合在野党的要求,那么这样做的必要性自然就降低了。”