- 小

- 中

- 大

- 超大

5月16日凌晨,伯克希尔哈撒韦公司的最新持仓终于曝光。3月以来,受疫情影响,市场出现巨震,就连活了95年的巴菲特也直呼“活久见” 。

在5月初,伯克希尔第一季度的成绩单出炉,录得净亏损高达497亿美元,而去年一季度却录得净利润217亿美元。

今年以来,伯克希尔哈撒韦公司股价累计下跌了22%,而同期标准普尔500指数下跌约9%。有报道指一些巴菲特的长期拥护者正在弃他而去,更有人调侃抄底“股神”的时刻到了。

在过去几十年经历了多次市场动荡的巴菲特,这次意外失算了。其近三个月罕见频繁调整仓位,显示出股神在市场急剧变化中似乎有点措手不及。这份13F报告记录的是截至3月31日伯克希尔哈撒韦公司的仓位变化,可能未覆盖最新的操作,但从中我们可以获悉巴菲特新动向背后的考量......

01 零新宠,总持仓市值缩水27.48%

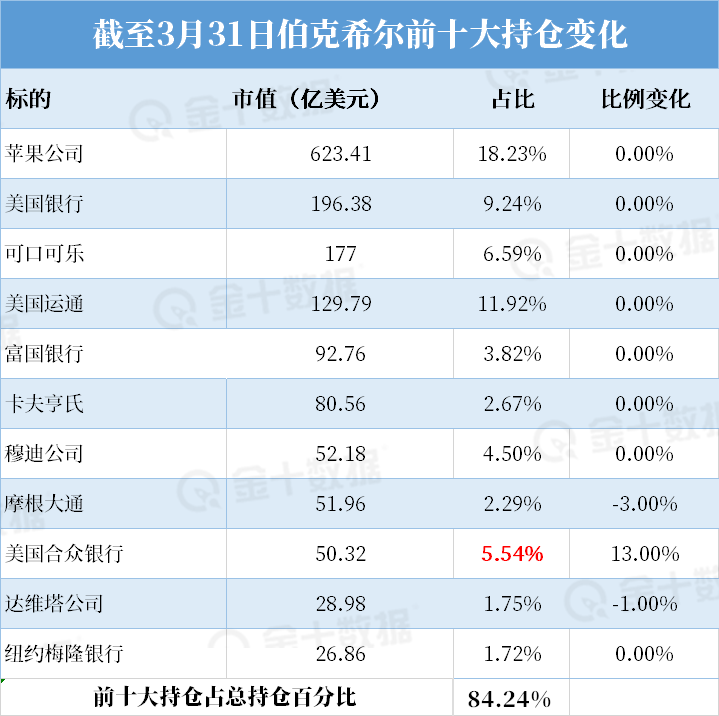

总体上看,第一季度伯克希尔哈撒韦的总持仓市值为1755.27亿美元,远低于上一季度的2420.51亿美元,环比下滑27.48%。

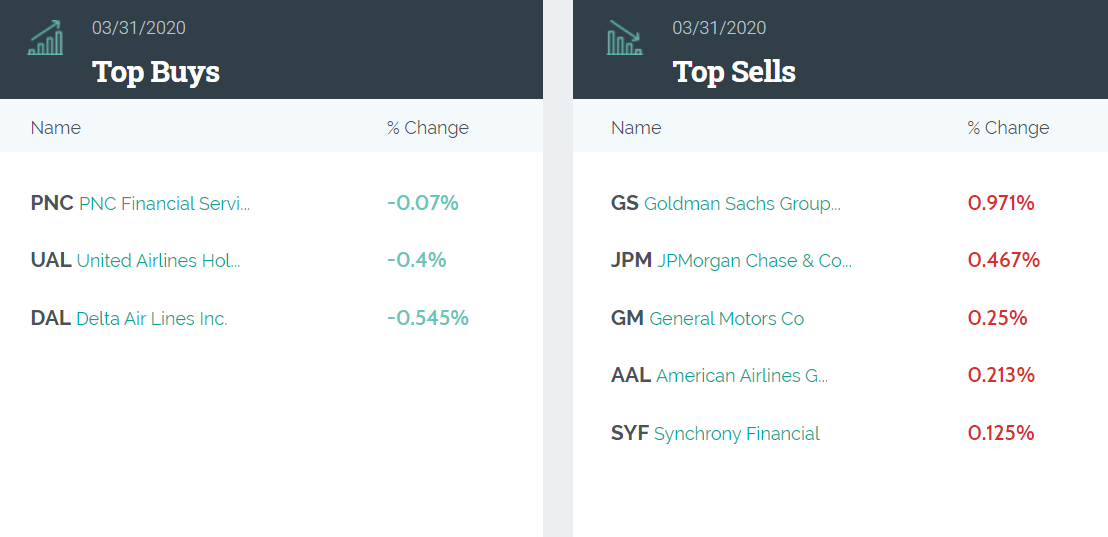

截至3月31日,伯克希尔并没有新增购买股票,且仅增持了3只股票,分别是美联航、达美航空、PNC。这对应了巴菲特于股东大会上的发言,当时他表示还没行动是因为没有“看到非常有趣以及吸引人的股票”。

没有新增购买之余,伯克希尔还大幅减持股票甚至清仓——减持了17只股票,同时清仓了2大股票,分别是旅行者保险和Phillips 66。

最大5只减持的股票分别是高盛、小摩、通用汽车、美国航空、Synchrony Financial,其中对高盛的仓位锐减84%,截至一季度末,仅剩190万股高盛股票,所持股份不到0.6%。

按持仓市值计,伯克希尔哈撒韦持仓规模排名前五的标的分别是苹果、美国银行、可口可乐、美国运通和富国银行,其持仓集中度也较高,公司前十持仓占比为84.24%。

02巴菲特和银行股&航空股的爱恨情仇

正如开头所说的,这份报告只覆盖到3月底伯克希尔的仓位情况。后面的故事我们都知道了,4月到5月,巴菲特关于银行股和航空股的调仓实在令人眼花缭乱。

航空股方面:

4月1日,伯克希尔割肉达美航空,4月3日披露;

3月16日至4月2日,多次减持西南航空,4月3日披露;

5月股东大会上,巴菲特直言已清仓了四大航空股(美国航空、达美航空、西南航空、联合航空)。

自2016年以来,伯克希尔已斥资70亿至80亿美元购买美国航空,达美航空,联合航空和西南航空的股份。

在清仓之前,伯克希尔·哈撒韦是这四家航空公司的最大股东之一,截至去年年底,他持有达美航空11%的股份,美国航空和西南航空10%的股份以及曼联9%的股份。

直至今年5月份的年会,他说:

“(投资航空业务)我可能错了,我认为它已经发生了很大的变化。”

银行股方面:

3月3日,伯克希尔增持纽约梅隆银行,持股比例突破10%,3月13日披露;

4月7日至4月8日,减持纽约梅隆银行至10%以下,4月9日披露;

4月15日,增持美国合众银行,持股比例突破10%,4月24日披露;

5月11日至5月12日,减持美国合众银行至10%以下,5月13日披露。

增持后再减持,巴菲特出于何种担忧?

事实上,当我们回溯巴菲特过往的讲话,不难发现,巴菲特多次表示过对长期低利率的困惑。近期负利率预期也持续升温,除了巴菲特之外不少专家也对负利率之于银行业的冲击表示担忧。

然而,巴菲特似乎依然看好该行业。在5月初刚刚结束的巴菲特股东大会上,巴菲特表示仍然看好银行股。如今伯克希尔的十大重仓股名单之中,依然包括摩根大通、美国银行等个股。

值得注意的是,在上一次金融危机中,巴菲特曾择机大抄底,最终收益颇丰,而高盛等银行股就是当时开始看中买入的。然而,在这次崩盘中,旧一套“抄底大法”似乎并不适用。如今,股神也不得不“壮士断臂”。