- 小

- 中

- 大

- 超大

华尔街通常将每年最后五个交易日和新年前两个交易日的市场表现称为“圣诞行情”,此时股市往往表现异常强劲。

但今年美股在11月表现极佳,道指在11月份的涨势还录得了30年来最大月涨幅,在如此强劲的涨势过后,12月的“圣诞行情”的风头会不会被抢走?

“圣诞行情”可能被削弱

近期以来,许多警告信号显示,美国股市创纪录的涨势过头了。从下列五大迹象来看,12月份所谓的“圣诞行情”可能不会那么容易实现:

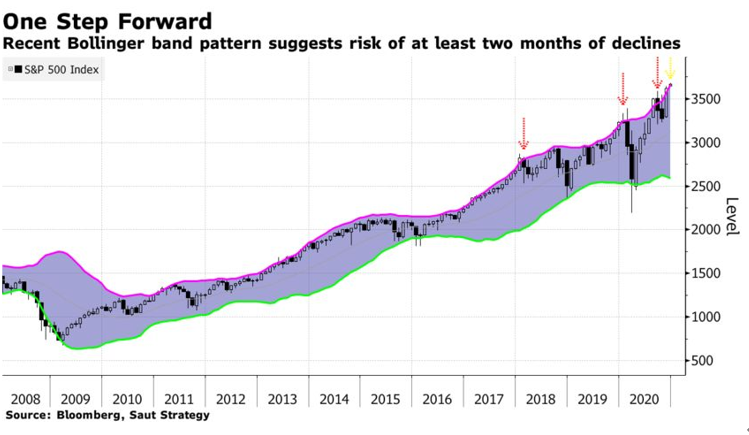

01布林线上轨被突破

11月的强劲表现令标普500指数收于其月度布林线上轨的上方,这是一个卖出信号,预示着未来一段时间股价可能进入盘整期。回顾过去三次出现类似情况之后,标普500指数至少在未来两个月内,都出现了下跌。

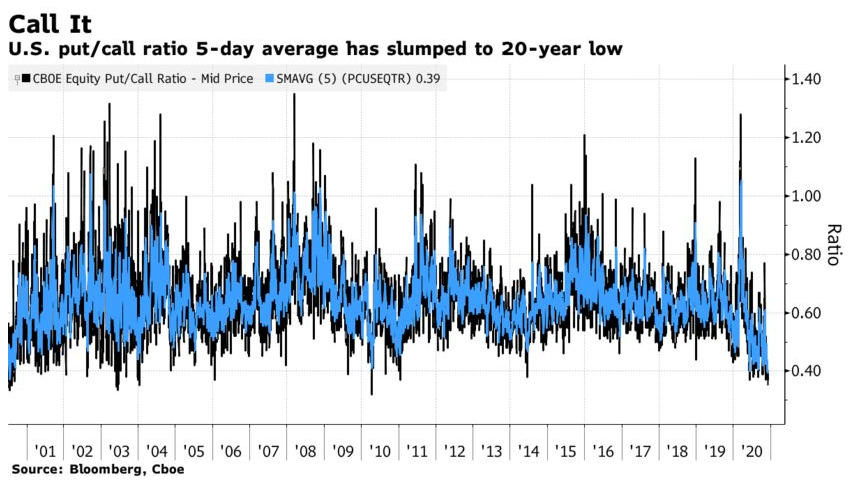

02美股情绪指标处于极值

芝加哥期权交易所(CBOE)所有个股期权的看跌/看涨比率,已经显现出投资者的乐观情绪正处于极端水平,该指标的五日移动平均线已触及20年来的最低水平。

作为反向指标,当看跌/看涨比率达到阶段极小值时,意味着此前投资者买入看涨期权的量较多,大量投机者看涨后市,而在此情绪达到阶段极值后,即将出现反转,因而也是一个看跌信号。

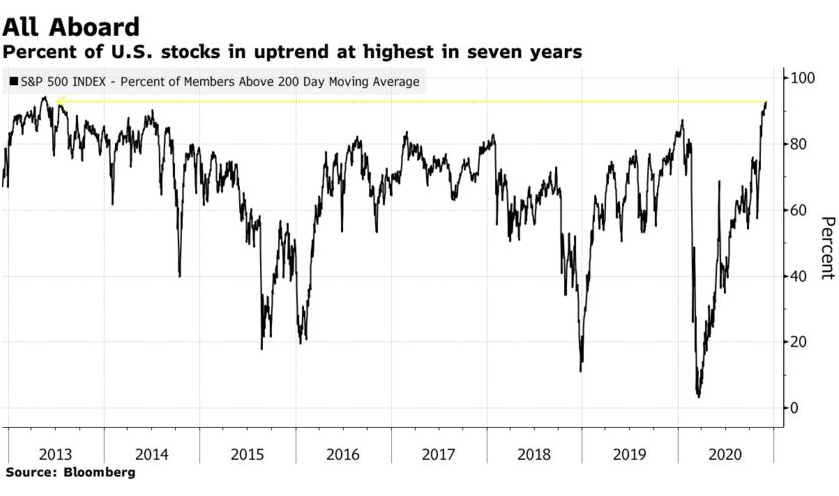

03 美股的上涨空间或受限

此次美股反弹的范围非常广泛,几乎所有的美国基准股指都处于技术性上升的趋势之中。本周,标普500指数成份股中有93%的股票在200日移动均线上方交易,这是七年来的最高水平,这预示着美股的上涨空间可能会受限制。

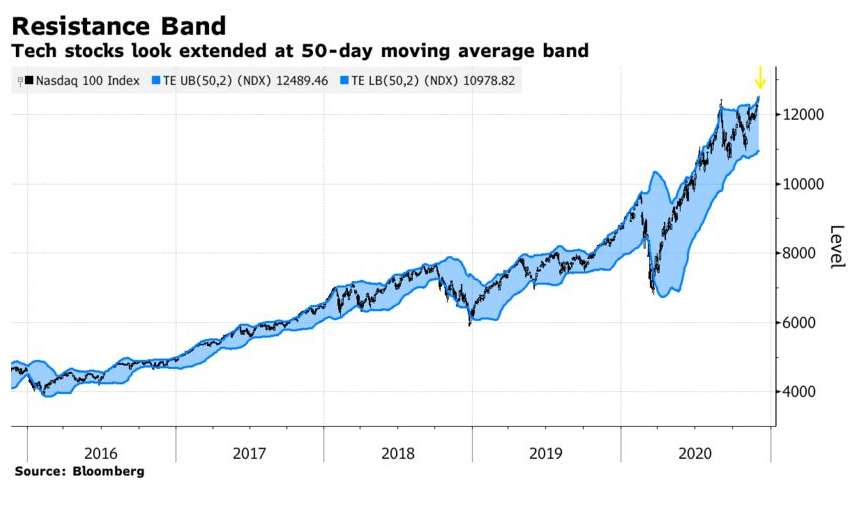

04科技股反弹或受限

尽管科技股在近期的市场走势中并没有贡献太多,但纳斯达克100指数上周四仍成功创下历史新高。今年以来,科技股指数上涨了43%,目前较50日移动均线高出约两个标准差,表明该指数的上涨可能过头了。

美股估值过高

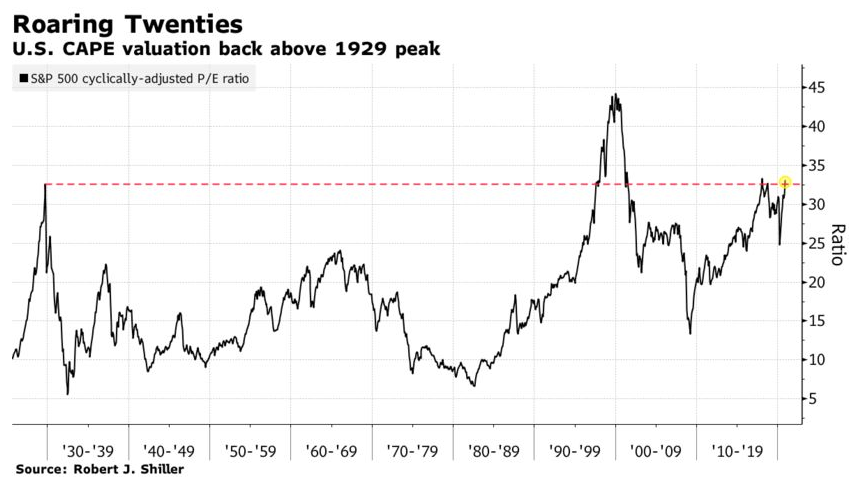

在耶鲁大学教授罗伯特·席勒(Robert Shiller)使用的周期性调整市盈率下,美国股票估值已回到了大萧条之前的1929年峰值,尽管仍远低于互联网时代的高点。

美股12月表现可能不会平淡

华尔街著名投资银行杰富瑞集团的分析师表示,尽管有“圣诞行情”被削弱的担忧,但并不意味着,在11月创纪录反弹后,美股会在12月表现平淡。

杰富瑞的分析师在上周六的报告中写道,基于我们对过去30年的分析,当某一年的美股表现优于历史表现,美股往往在12月也会表现不错,甚至在接下来的12个月表现都会更好。

杰富瑞的分析师还指出,当标普500指数在1-11月的表现好于历年平均的7.6%涨幅时,12月的平均回报率将达到2.74%,相比之下,其他年份美股12月的平均涨幅为1.38%。

此外,还有一点值得注意,大多数有关股票月度趋势的研究发现,美股真正的季节性趋势之王是“一月效应”,而不是12月,特别是价值股,在1月初可以看到普遍良好的回报。与1月份相比,美股12月份的表现就显得不是那么突出了。

正如研究表明的那样,12月份的美股的回报可能好于平均回报,但其中大部分的上涨可能集中在12月的前几天和最后几天。在某种程度上,12月下旬的积极趋势可能是由于假期效应所致,如圣诞节和元旦。

因此,从季节趋势来看,现在可能是一个合理的积极投资时机,但“圣诞行情”或许不是最好的描述方式。