- 小

- 中

- 大

- 超大

近期,受全球疫情改善、大宗商品飙涨以及拜登1.9万亿美元超预期财政刺激等因素影响,市场对经济过热和通胀飙升的担忧急剧上升。这体现在美债利率的快速上行,以及所引发的全球股市回调。

我们在1月21号公开文章《股市连创新高,如何对冲回调风险?》和三思门知识星球都及时、多次的提示了利率上行及其所带来的股市回调风险。

对投资者来说,如何在防范市场黑天鹅风险的同时,继续享受牛市末期的果实?

今天给大家分享一篇海外某衍生品大咖关于如何利用期权市场的错误定价来捕捉市场上涨收益的文章。

黑天鹅

“黑天鹅”是一个比喻,它描述了一件出人意料的、对市场或社会产生了重大影响的、事后看来往往是痛苦而又显而易见的事。关于黑天鹅的文章有很多,纳西姆·塔勒布在2001年出版的《随机漫步的傻瓜》中做过精彩描述。

但是,丹尼尔·卡纳曼却因阐明‘认知偏差如何导致糟糕决策’而获得2002年诺贝尔经济学奖。他认为,人们似乎过度担心小概率事件,而减少了对真正危险行为的担忧。

2020年初,美国国债市场隐含波动率指数(MOVE)降至50以下,而更受关注的股市隐含波动率指数(VIX)接近12。投资者当时最关心的是,什么黑天鹅事件才能够打破低迷的波动率?

要是市场能够猜到,就不是黑天鹅了。

疫情到来

尽管比尔•盖茨曾在2014年TED大会上就全球性大流行病的风险发表演讲,Netflix上也有十几部此类科幻电影,但新冠肺炎疫情确实是一个不折不扣的“黑天鹅”。

美国针对新冠疫情造成的破坏推出了史无前例的货币和财政刺激。一场巨大的财政刺激即将到来,而最大的资金来源是向美联储发行债券。

正如下图所示,美联储资产负债表正在史无前例的扩张。美联储表示将为扩大财政支出提供资金,利用量化宽松政策来抑制利率上升。

最后,所有的问题都需要靠负债解决。重要的是,民主党和共和党都广泛支持依靠大规模货币扩张为重大的财政救济方案融资。

毕竟,借钱做政绩的是自己,而还债的是下一任。

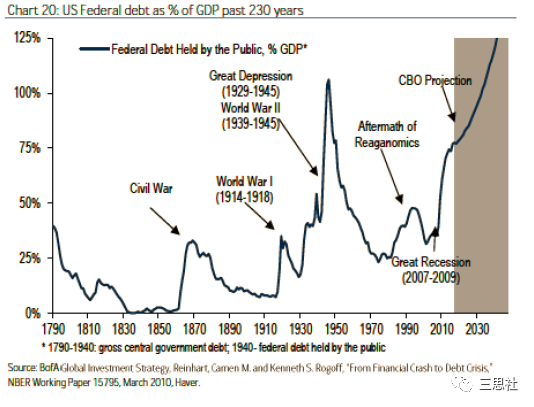

天量债务

在金融危机之后,美国债务就不断走高, 而在疫情之后更是坐上火箭。

而摆脱债务危机只有两种方法——要么违约,要么通胀。

美联储在去年已经修改了货币政策框架,把原本目标2%通胀率的政策改成平均2%通胀率政策:

这表示他们不介意在短时间内通胀高于2.0%的目标。美联储认为目前的基本面里不存在长期通胀的基础。

通胀与看涨期权

虽然我们清楚目前股市已经处于高位,但即将到来的货币风暴很可能让股市在回调之后重新上涨。这些钱要么持续流入股市;要么是流入消费者口袋,然后他们花掉这些钱,从而增加企业利润。

通胀最终是必然的。因此人们应该拥有实物资产。从历史上看,股票,房地产以及黄金等资产都会在通胀甚至恶性通胀中保住期实际价值。

比如魏玛德国上演过恶性通胀的历史,马克兑美元汇率大幅贬值, 但股票持有者受到了保护。(同样,在津巴布韦以及委内瑞拉的恶性通胀中,股票都保护了资产的实际价值)

因此,当面对通货膨胀时,不要卖出看涨期权。

如何利用期权交易?

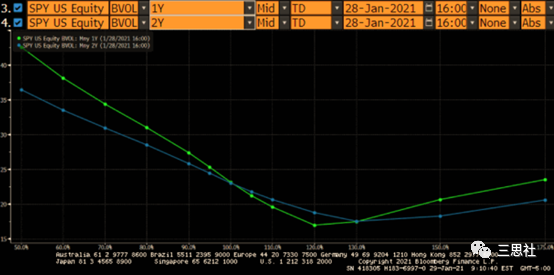

下图绿色线是标普500指数ETF一年到期的期权隐含波动率(IVol)曲线。

这条线显示了不同执行价期权的隐含波动率,横坐标(X轴)代表不同执行价,纵坐标(y轴)为对应的隐含波动率。

23.0%的平值期权隐含波动率并非不合理;同样,31%的隐含波动率对于70%的虚值看跌期权来说并不疯狂。

不同寻常的是,30%的价外看涨期权(执行价450)仅为16.9%。这个隐含波动率与2018年~2019年当时标普500指数跌到地板的实际波动率水平相差不远。

下表列出了两年到期(2023年)的不同执行价期权所对应的隐含波动率,思考一下,执行价为240点的看跌期权与执行价为450的看涨期权价格是相同的,但它们隐含的风险相同吗?

看跌期权价格不低,因为它提供了股市的保险。但在当前天量流动性以及通胀预期上升背景下,看涨期权价格太便宜了。

从很多价值方面来看,我们的确正处于“泡沫”之中。这些传统价值指标不是假的,但它们忽略了一个事实,这其实是一个分母问题:在大量廉价流动性的冲击下,公司本身的实际价值并没有上升, 股价上升主要是因为美元(或者从广义上来说法币)贬值了。

然而,如果拜登1.9万亿的财政刺激是由美联储以负实际利率提供资金,那么市场真正的“惊喜”将是一路上涨。因此,买入便宜的远期看涨期权,犯错的代价很小。

本文来自三思社