- 小

- 中

- 大

- 超大

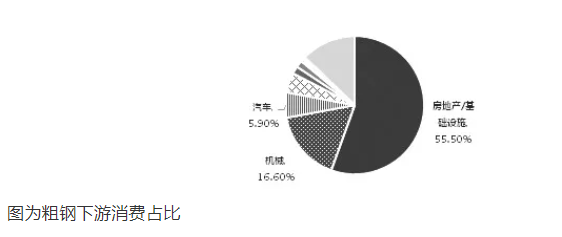

成材供给相对确定,需求端对基本面的影响权重将提升。粗钢产量被严控,而终端需求仍是市场化的,需求端将逐渐替代供给端,对成材基本面的走势产生决定性影响,预计基本面的季节性和周期性将更加明显。此外,由于产量受限,成材现货价格的支撑位大概率上移,压力位则与需求端联系紧密,当需求旺盛的时候,价格天花板具有想象力。

钢厂可能在淡季来临前完成生产,其对焦炭的需求刚性减弱,进而利空焦炭。粗钢产量受限,钢厂就面临限额生产风险,其可能针对限额产量制定生产计划,按照节点监控产量、完成进度。预计钢厂前三季度开工率较高,年度限额产量会提前完成,以避开采暖季限产带来的炉料紧缺问题。此外,钢厂对持续生产的执念也会减弱。当炉料价格上涨或炉料紧缺时,钢厂可能通过预判未来炉料供需错配是否改善,并权衡利益得失后,选择性地停产限产,对焦炭需求的刚性减弱。随着2021年下半年焦炭新增产能的逐步投产,焦炭供给偏紧局面终将缓解。

焦煤市场供需双弱,价格走势不确定。相对确定的粗钢产量带来相对确定的原料需求。焦煤是焦炭的上游原料,2020年年底的焦炭落后产能集中淘汰一度造成市场对焦煤需求的担忧,2021年“坚决压减粗钢产量”接棒,进一步限制焦煤需求,利空焦煤价格。与此同时,国内供给有限、澳洲进口短期难以松动,焦煤供需均走弱,价格走势仍需具体分析其盘面受动力煤和焦炭的影响。

国内对进口铁矿石的依赖度料进一步下降。2020年,国内铁矿石进口量达到11.7亿吨,创历史新高,铁矿石价格也创下8年来的新高,完全背离了基本面。国内粗钢产量持续增长导致铁矿石供需始终处于紧平衡状态,一定程度上提振进口铁矿石价格。压缩国内粗钢产量,有利于缓解国内铁矿石市场供给紧张状态、抑制进口铁矿石价格非理性上涨,加速进口铁矿石价格回归基本面,进而降低我国对进口铁矿石的依赖度。

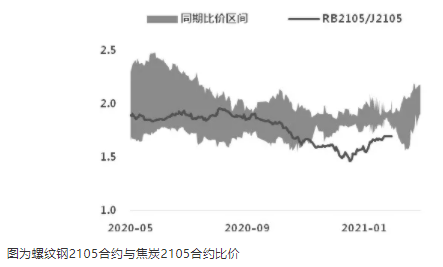

建议关注钢焦比、钢矿比方面的投资机会。当前,螺纹钢主力2105合约与焦炭主力2105合约、铁矿石主力2105合约的比价均偏离了往年区间,其中螺纹钢2105合约与铁矿石2105合约的比价偏离严重。2021年“坚决压减粗钢产量”的强硬执行将引导钢焦比、钢矿比回归至合理区间,建议关注钢焦比、钢矿比的变化。(作者单位:中信建投期货)