- 小

- 中

- 大

- 超大

在过去一周的交易日中,股票的市场波动巨大。标普500目前的价格基本上与一个月前的水平相同,而纳斯达克回吐了今年的全部涨幅。

股票交易员对于风险比较后知后觉。很少有股票卖方能理解SLR带来的不确定性,目前对SLR防范的人很少。

SLR指的是supplementary leverage ratio,补充杠杆率,2020年5月美联储、联邦存款保险公司(FDIC)、通货监管署联合修改监管规定,允许存款机构在计算SLR时可以不包括美债和准备金,从而增加资产负债表的灵活性(便于存款机构买美债),对SLR的放松将于2021年3月底到期。

距SLR relief到期还有不到三周时间,除非美联储可以压制联邦存款保险公司(FDIC)以及参议员布朗和沃伦,说服他们对SLR relief延期,否则美国银行将突然发现自身有2万亿美元的资金缺口,银行将无法继续执行美联储的货币政策(由于SLR,买美债受限),迫使量化宽松政策陷入停顿。

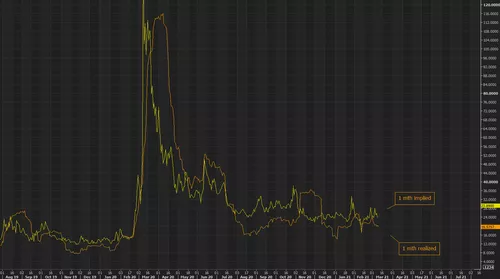

股票交易员一直专注于长端美债收益率的上涨,尽管几周前债券波动已经加剧,股市一般后知后觉反应迟钝。MOVE指数(债券的波动率指数)较近期的恐慌水平有所下降,但仍处于较高水平。请再次注意MOVE和VIX之间的差异,VIX向下,MOVE向上。

我们要相信哪一个?

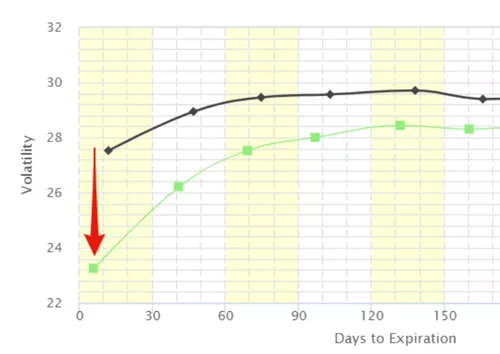

对即将到来的SLR情况(延期或不延期)进行对冲/下注的一种方法是通过做多波动率。请注意,与上周四相比,VIX的期限结构发生了变化,最大的变化在曲线的最短端,恰好是SLR事件的期限。

可以交易VIX期限结构:做多短期波动率-做空长端波动率,或者直接做多短端波动率。

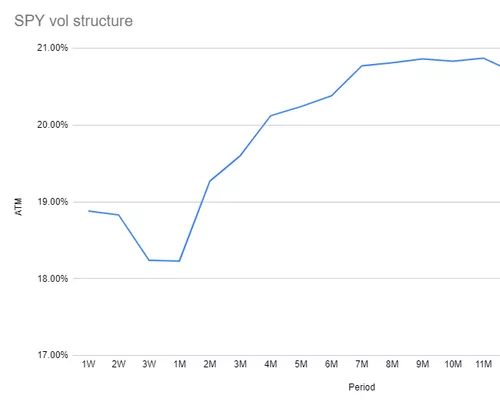

如下图所示SPY Vol期限结构图有一个SLR的凹点。

随着长端收益率的飙升,金融板块从中受益匪浅,但如果SLR局势有变化,金融板块也可能突然发生变化。

下图是 XLF(financial select sector SPDRfund)一个月的隐含VS实际波动率。