- 小

- 中

- 大

- 超大

Seekingalpha的分析师比尔·康纳利(Bill Conerly)表示,大宗商品价格表明,相对于全球供给端,全球对商品的需求强劲。虽然这还不至于造成长期通胀,但不可否认的是,短期通胀已经出现。

比尔认为,根据现在大宗商品价格,我们应该对未来几年通胀加速的前景感到担忧,但通胀并非不可避免。大宗商品价格的上涨并不能完全代表通胀,鉴于服务业在经济中占据了很大的比例,所以劳动力成本往往更能反映通胀情况。

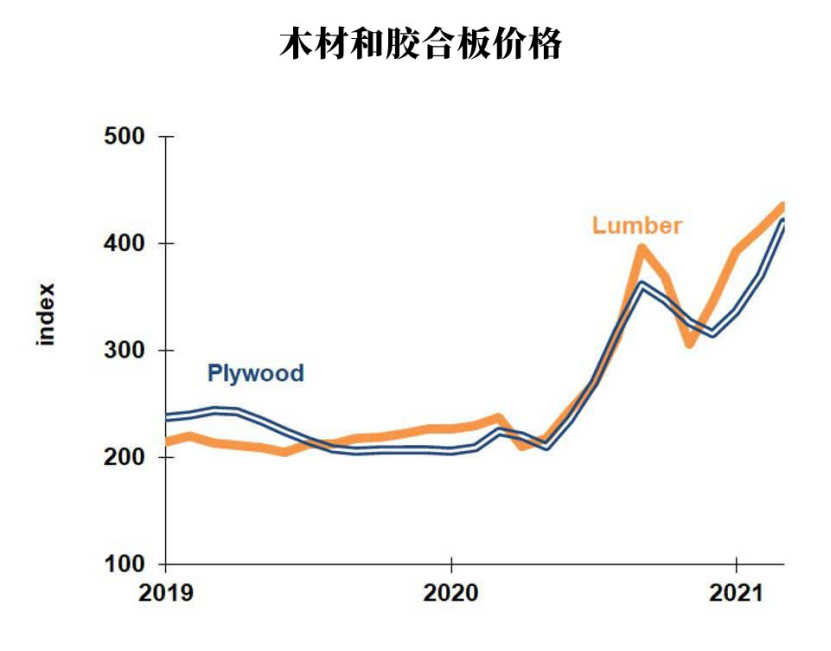

比尔认为,一两种大宗商品价格迅速上涨并不意味着整体通胀会加速,个别商品价格的上涨或下跌完全独立于整体通胀情况。木材和胶合板当前的价格趋势就是一个很好的例子。

早在2020年,疫情导致抵押贷款利率急剧下降,这促使许多人购买新房。木材产品的高管们对这种需求很满意,但也担心这种需求将是暂时性的。

他们认为,如果抵押贷款利率没有大幅下降,那些人可能会在两到三年内买一套房子。木材公司高管得出结论,需求的增加不是一个长期的根本性转变,而是一个时机问题。

当木材需求的增长速度快于供应的增长速度时,也就是在木材需求旺盛的时期,木材行业无法或不愿投入大量的新产能,导致的结果就是木材和胶合板的价格迅速上涨,但这并不代表经济的整体价格水平所面临的压力。

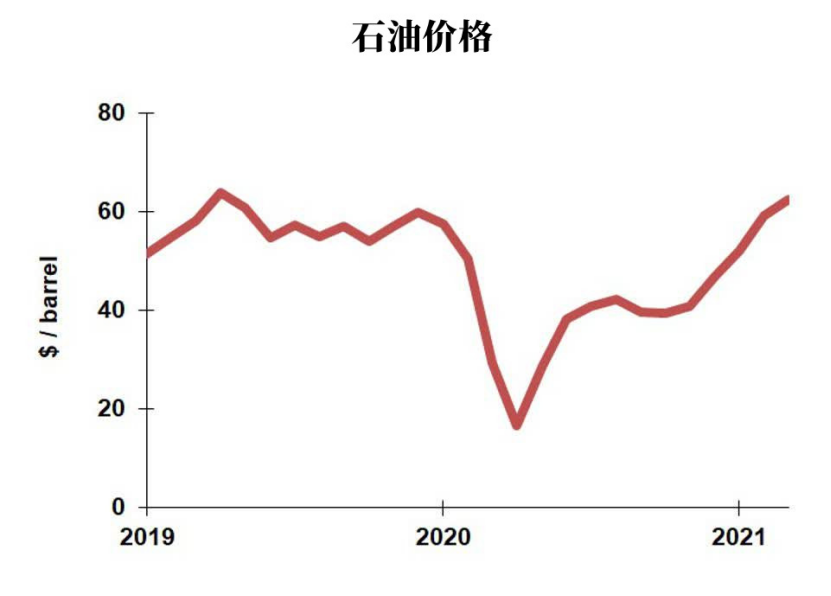

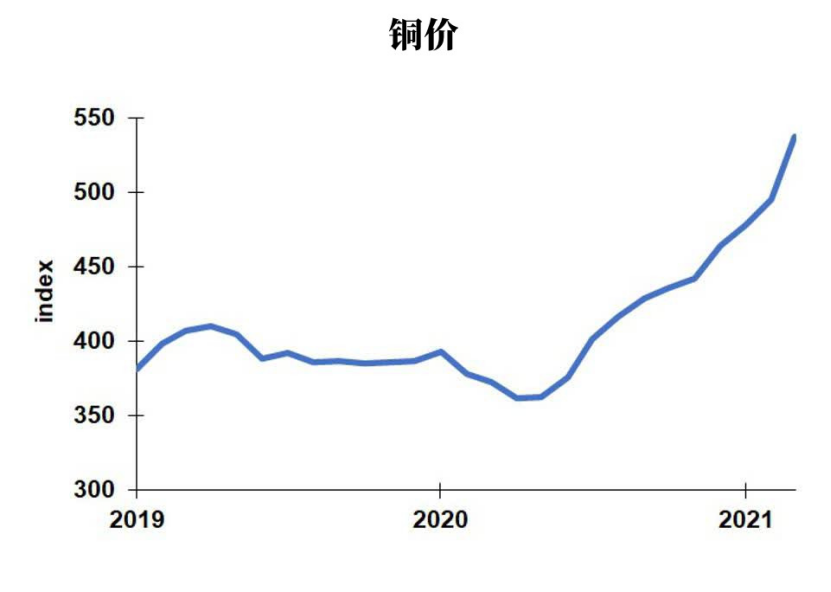

也有一些大宗商品容易受到经济周期的影响,能够让我们更加了解整体通胀的前景。

比如石油和铜价,因为这两个商品的细微需求变化都可能引发价格的巨大变动。但是,需求的小幅增长会促使生产商增加产量,但这需要时间。

如果要进一步提高石油产量,就需要花费数年时间钻探油井和增加油田基础设施,而开采新的铜矿也需要数年时间。在此期间,石油和铜的价格会大幅上涨,从而抑制需求,使需求与供应相平衡。

石油是全球经济中非常重要的能源商品,应用于运输、石化生产和其他一些范围较小的领域。石油需求是衡量世界经济的良好指标,其价格是由供求关系决定的。

比尔指出,供给侧的问题包括生产技术(包括水力压裂)以及欧佩克和其他石油生产商的政策。因此,石油价格并不能完美地反映经济状况,但它还是有价值的。油价目前从疫情时期的低点反弹,但仍低于2018年时的价格,暂时不必担心油价上涨会引发通胀。

再来看看最近如日中天的铜,铜价已接近其历史最高水平,因此也引发了人们对通胀的担忧。

分析人士认为,新冠肺炎疫情爆发后,全球经济将出现强劲反弹。未来电动汽车和基础设施支出的增长将助推铜的需求。近年来很少有新的采矿项目,这限制了供应的增长。

铁矿石价格目前也处于历史高位。比尔分析称,如果大宗商品的需求会像当前价格所显示那样旺盛,那么全球劳动力的需求肯定会很高。

米尔顿·弗里德曼有句名言——通货膨胀无论何时何地都是一种货币现象。

从通货膨胀将与大规模货币刺激政策相关联的意义上来说,这种观点仍然是正确的。

正是当前人们对进一步刺激计划的预期,加上过去刺激计划的影响,才推动了当前的大宗商品价格的上涨。

但是通胀并非不可避免。高企的商品价格只能由价格预期的需求来维持。如果没有进一步的货币或财政刺激,这种需求就不会出现,所以通胀将被证明是暂时的。