- 小

- 中

- 大

- 超大

上周五的美国非农报告称六月就业人数达到85万,这一数字十分惊人,然而薪资增长仍然缓慢,失业率上升,就业形势仍然显得阴云密布。金融博客零对冲预计,美联储本月或下月将不可避免地发布缩减资产购买的公告,加息也近在眼前,唯一的问题是它们将何时来临。

不过在这发生之前,美国银行首席投资官Michael Hartnett提醒我们,在接下来可以预见的每一天里,情况都会和过去半年相同:美联储每天购买100亿美元债券,联邦政府每天支出200亿美元,全球股票市场增值730亿美元,美国债券和股票每天平均发行量200亿美元。

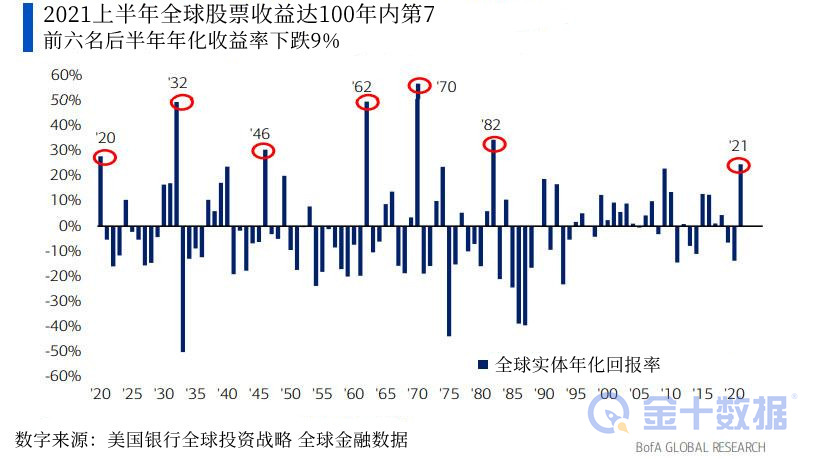

这些行动造就的结果就是,刚刚结束的2021年上半年,全球股票的表现在100年来排第七,不过美国银行提醒,排名前六的年份中后半年年化回报率都下降了9%。

大宗商品在2021年上半年的表现是过去100年来排名第五,但与股票不同,大宗商品下半年的回报率将会相对稳定,美国银行计算,排名前四的年份中后半年年化回报率达到了12%。

具体来说,标普500指数年度涨幅为15%,今年迄今50%的涨幅由29只股票贡献(前20名如下图所示)。

大家最喜欢的下半年交易策略是做多FAANG科技股,因为再通胀交易现在已经不受欢迎了,但标普500指数排名前五的科技巨头FAANG仍然占指数的22.4%(低于20年8月24.5%的峰值,如下图)。

经济如何呢?过去半年里,全球新冠疫苗接种超过30亿剂次。

这使得美国GDP获得了70年以来前所未有的增长速度,消费者价格指数同步增长8%,这是1982年来的最高速度,正如Hartnett一年前所预测:

“疫苗=增长”。

但是,如果说上半年是市场和经济增长的半年,那么下半年则是下跌的半年。美国银行列出了对下半年市场来说可能是利空的因素:

1、美国劳工市场复苏乏力

2、刺激政策的泡沫=资产市场的泡沫;

3、通货膨胀(高油价+对全球供应链的损害——见下图,美国制造商品库存vs交付量)冲击利润空间;

4、拜登的基础设施法案失败;

5、10或11月任命美联储新主席;

6、通货膨胀结束了美联储货币紧缩的“战略性野心”;

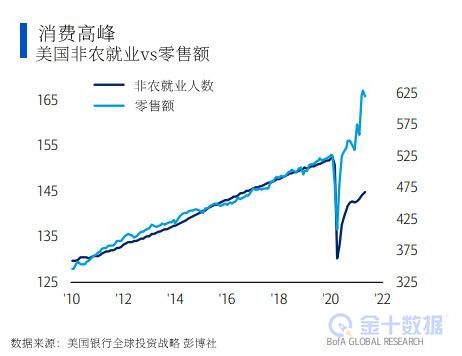

7、美国的消费峰值是人为支撑。

那么下半年的结果会如何?Harnett认为:

通胀将发展为滞胀,

量化宽松将变为量化紧缩,

上升的利率、不断加强的监管和财富再分配,加上利润达到峰值,下半年股票和信贷市场的回报会降低、甚至为负。

总而言之,混乱的滞胀局面即将拉开序幕。