- 小

- 中

- 大

- 超大

本文来源于新浪专栏,作者王远飞(笔名:愚公)

一、撰文背景

上周五,美国白宫新闻发言人表示,油价上涨是欧佩克会议的问题,并补充说,全球有足够的闲置产能来应对(潜台词是你们不行我就放出页岩油),拜登总统“绝对”担心汽油价格上涨。

这则新闻立即引起愚公的高度重视,上周末与新加坡的一些基金同行们展开了深入研究,在紧张的盘面忙碌了2天后,今日稍息做个总结,并引用一部分同行会议发言,与大家分享。

二、研究分析

1. 愚公分析石油市场价格的常用方法有哪些?

作为国际石油炼化行业的一线工作者,愚公分析石油市场的方法有几十种,但是有三种方法是每天的必修课,在此先给读者们做个简单介绍:

(1)裂解价差(Crack):

裂解价差直接反映了将一桶原油加工成其他产品的经济效益,原油通过催化裂化装置,裂解转化为汽油、煤油、柴油以及各种副产品,因此,在某种意义上来说,裂解价差就是原油需求的实时指标。

这是因为绝大多数人都不直接交易原油,但所有人都是原油的最终消费者,人类每天都在消耗石油提炼的各种产品,当汽油和馏分油价格强于原油时,表示由于人们对原油消费需求的增加,这可能导致原油价格上涨。相反,当汽油和馏分油价格弱于原油时,它可能表明产品供过于求,这可能导致油价下行修正。

裂解价差价格也可以在一定程度上预示宏观经济趋势,经济发展收缩时期,人们对石油产品的需求往往是下降的,而在经济扩张时期,则恰好相反。裂解价差也是炼油企业盈利能力的实时晴雨表,其实炼油厂对原油价格并不在乎,因为他们以市场价格采购原油作为生产原料,同时他们又以当前的市场价格销售他们的精炼产品,所以炼油厂的利润或亏损取决于炼油厂的加工能力水平和裂解价差。

(2)期限结构(Term):

期限结构表达的是未来不同时点交货的商品价格之间的差异,为市场提供了有关供需平衡的线索。

如果市场处于Contango结构,即近月价格低远月价格高,通常表明当前的市场处于供需平衡状态,或者存在供过于求的情况。

Backwarditon结构,即近月价格高远月价格低,通常表明当前的市场处于供应紧张状态,或者存在供不应求的情况。因此,近期和远期交割日的期货合约之间的期限结构或价格差异,可以帮我们实时洞察能源商品的供需基本面。

(3)地区和质量价差(ARB):

地区和质量价差反映了在全球不同地点交付的石油价格以及不同等级或质量的原油品种之间的差异。

例如大家常看的“布伦特-WTI”价差既是地区价差,也是质量价差。布伦特原油是欧洲、非洲和中东原油的基准,WTI则是美国原油的基准,两个基准之间的差异,表达了不同地区之间的原油价格差异,而布伦特原油的硫含量略高于WTI,是加工成馏分油(美油/柴油)的首选,WTI更容易地加工成更加便宜的汽油,这种成分的差异也表达了不同质量之间的原油价格差异。

因此,地区差价通常是原油市场基本面的一个极好的晴雨表,如果亚洲的原油溢价开始上升,则可能是世界最大商品消费国中国的需求增加的迹象。质量价差或一种等级油与另一种油的的价差,通常提供一些特定API比重或硫含量的原油需求的具体线索。

2.今天的分析工作我们选择哪一个裂解价差?

今天我们首选汽油裂解价差作为今天分析工作的首选。

这是因为季节性因素在汽油裂解价差的表现中发挥了重要的作用,因为在北半球的从晚春到初秋的驾驶高峰季节,美国汽油价格往往也会走高,而后由于驾驶员行驶里程数减少,汽油价格在冬季往往会最后触及季节性低点,美国东海岸的跨大西洋汽油进口套利活动也会逐步减弱,例如RBOB汽油12月份合约与Brent原油12月份合约之间的价格差通常会逐步走低。

由于馏分油(煤油/柴油)是全年燃料,取暖油的裂解价差的季节性因素表现则不那么强,尽管取暖油需求在冬季通常会达到高峰,但航空煤油和柴油的需求,对季节的敏感性则要比汽油低得多。

因此,取暖油裂解价差,在很多时候可以是一个有用的宏观经济指标,我们再通过结合原油期限结构和原油的地区和质量价差,可以进一步得出有关原油价格方向的更准确结论。

3.昨晚的汽油裂解价差与WTI原油价格表现对比

美国每年的驾驶季是从5月份阵亡将士纪念日周末一直持续到9月劳工节周末假期,这也是一年中美国汽油需求逐步达到顶峰的时间段。

由于期货市场反应的是投资者对未来的预期,因此每年8月到来时,市场参与者都会开始期待美国汽油需求高峰的结束,通过对比以下图形我们可以发现,8月美国汽油VS原油的价差跌幅高达3%,而当时WTI原油的跌幅仅1.92%。

4.当前美国汽油的基本面趋势

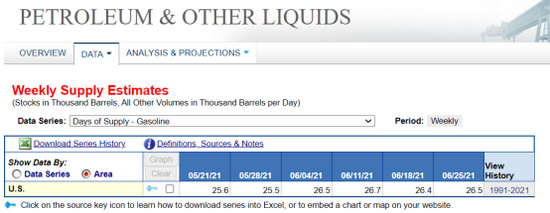

通过查阅EIA数据,我们可以发现,上一周美国的汽油库存的可用天数已经逐步上升至26.5天的水平,这意味着,相比较于美国WTI原油的供给紧缺局面,美国市场上的汽油供应形势并不紧张了,甚至我们可以说美国汽油已经开始有点过剩的迹象了。

大家要知道,与囤积原油相比,炼油厂绝不会喜欢囤积大量多余的成品油,因为成品油的挥发性特点,很难长期安全的存储,尤其是美国的汽油是分为夏季规格和冬季规格的,所以尽管WTI原油价格猛涨,但是RBOB汽油价格绝不会同比例的猛涨。

通过UTC.TODAY的数据分析报告,我们还可以看出:

(1)夏季汽油裂解价差通常会波动较大,在供需紧张时期往往会飙升,21美元的RBOB-WTI价差对于美国炼油厂来说已是多年来难得一见的美好利润,也意味着炼厂拥有强劲的现金流。

(2)汽油裂解价差的飙升最终是不可持续的,一旦汽油供需紧张得到缓解,价差往往会较快速的回到炼厂的变成本水平6-10美元。

(3)有足够现金流量的美国炼油企业,会在汽油裂解价差高点时采取利润套期保值操作(卖空汽油同时做多原油),以防范汽油需求低迷时期的公司财务利润和现金流量下跌风险。

在欧佩克会议之前,市场的预期是原油增产50万桶,这点增量相比较需求端来说,简直是杯水车薪,然后会议方案又变成增40万桶,这更加剧了原油供给紧张的预期导致了原油玩家的狂欢,最后欧佩克会议取消了,市场玩家都认为这代表欧佩克不增产了。

那么请问接下来市场还会有比这个不开会、不增产更加利多的消息预期出现吗?没有了吧,总不能期待下一次开会时候大家直接谈重新减产吧?

昨夜,原油多头大户全线止盈,致原油暴跌引发踩踏式行情,近2日追顶的狂热原油散户损失惨重,再一次的印证了笔者此前提醒的:

“政治面定义趋势,资金面开启趋势,宏观面烘托趋势,技术面助推趋势,基本面确认趋势,公众面终结趋势。”

那么现在原油涨完了吗?做空原油的时机到了吗?

愚公认为,非也!

由于美国汽油裂解价差仍然位于20美元附近,这驱使了美国炼油厂在近期的特点是“开足马力,大量采购原油”,叠加欧佩克成员国会议争端带来的紧张局势仍未平息,以及美国原油库存水平较低,因此,愚公认为,美国WTI原油价格在秋季的上行预期仍在,美油多头仍然会反复尝试发起冲击。

专业的市场参与者,目前实际上已经开始从关注欧佩克会议的结果转向为关注另外两个数据:美国汽油库存和美国炼油厂的产能利用率,毕竟,原油需求好只是代表炼厂采购强劲,而成品油消费好才是真正的代表原油需求好。

每年的这个时候,美国的汽油需求通常都会非常强劲,那么专业玩家群体都会关心的是:随着炼油厂陆续进入维护季节,美国这些炼厂为解决汽油过剩而下线多少产能?或者是他们要打折销售多少汽油现货?以及一些衍生的技术性问题,例如美国炼厂还可以将汽油调和到其他石油产品中,或者改为生产更多的柴油。

无论是研究哪一个问题,对于美国炼油企业来说,他们的目的都是想把夏季汽油裂解价差价格持续支撑在高位运行尽量晚点结束以利于财务利润。

但是今年,愚公认为:夏季汽油裂解价差的季节性强劲涨势,可能会提前终结,这是因为:

(1)美国官方的就业率数据告诉我们:仍然有大量劳动者尚未重返工作岗位,居家远程办公也依然十分流行;

(2)一些权威机构的调查数据显示:德尔塔疫情、快速上涨的机票和酒店住宿价格,严重影响了今年美国人的夏季远足旅行的计划,尤其是千禧年之后的年轻人,更多的选择了或者被家长选择了:留在家、上网课、叫外卖、打游戏、炒股票、炒加密货币。

(3)众所周知,汽油消费是美国人民生活消费支出中的重要组成部分,对美国近端的通胀率预期构成直接重大影响,美国总统拜登已经十分明确的表示了“绝对”担心汽油价格。

也许你还不信,美国炼油厂的股票投资者们,其实已经提前采取行动表达了对拜登的支持,自6月25日以来,在美股指数不断创新高之际,美国炼厂概念股却开始一路走跌,仅昨夜,HollyFrontier 、Delek US Holdings 、 CVR Energy,Marathon Petroleum 、Valero就集体大跌。

因此,愚公预计,不排除美国汽油期货市场会有更多裂解价差的抛盘出现。

最后愚公还要郑重地提醒大家:

美国墨西哥湾亚瑟港的Motiva炼油厂是美国最大的炼油厂,夏季卖空汽油裂解价差仅限于专业炼厂的套期保值工作者们研究,需要十分谨慎的操作和24小时的专业级风控盯市,因为2017年美国哈维飓风曾经导致很多汽油裂解价差空头和汽油期货空头一夜破产。