字体:

- 小

- 中

- 大

- 超大

评论

收藏

美国能源行业处于“萎缩状态”,但对投资者是一件好事

能源公司的资本投资正在萎缩,对投资者来说,向资本匮乏的行业提供些资本可能会带来回报。

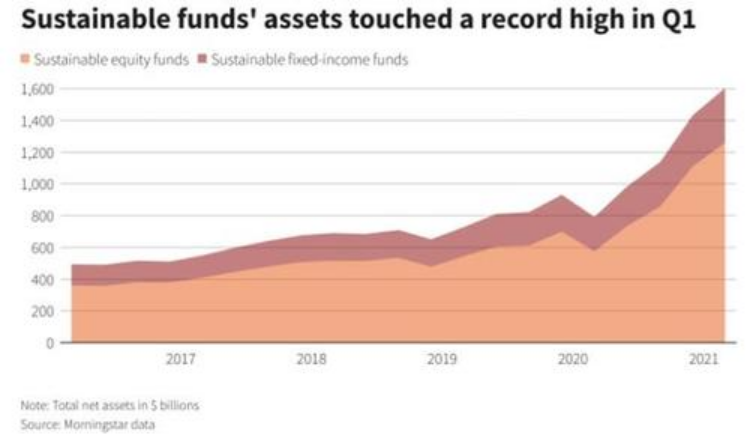

公众对能源公司的态度正在转变,随之而来的是对能源公司的资本投资正在萎缩。 也许没有比行动更有说服力的了。 在2021年第一季度,以环境、社会和治理(ESG)为重点的基金投资大幅创下历史记录以来的新高。

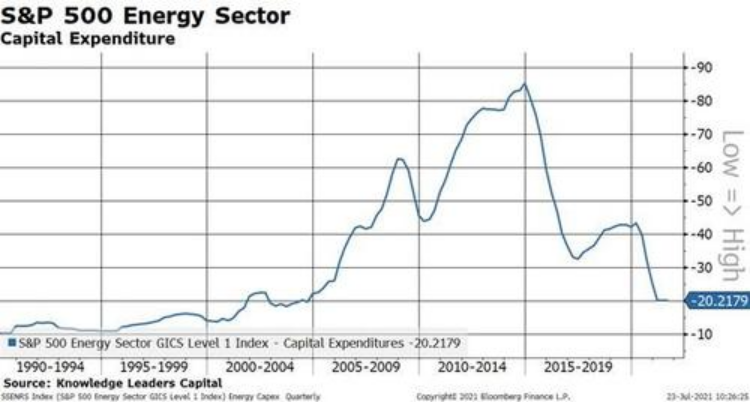

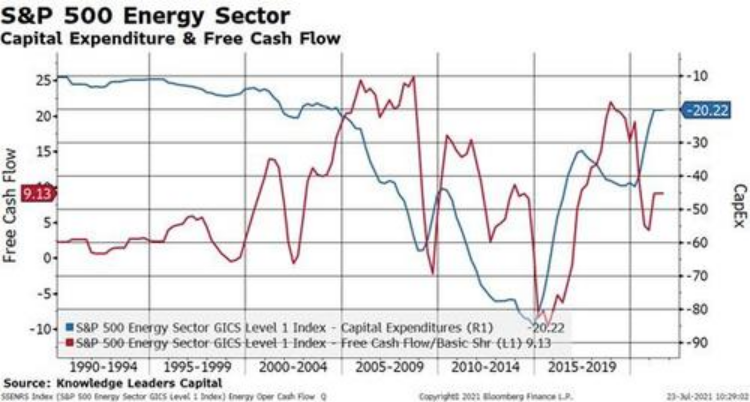

同时,美国能源公司的资本投资创下2004年以来最低水平。换句话说,能源行业正处于资金短缺状态。

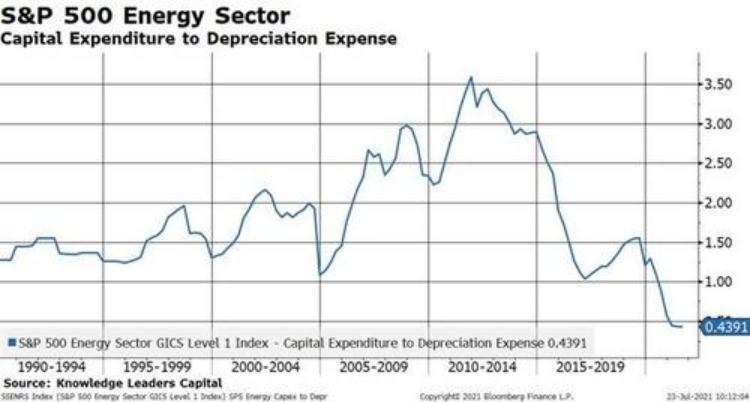

当我们将资本支出与折旧支出进行比较时,资本匮乏的概念显得非常清晰。如下图所示,比率高于1表示资产扣除折旧后扩张,比率低于1表示资产基础萎缩。目前,能源企业的资本正以有记录以来最快的速度萎缩。在最近一个季度,只有44%的折旧资产被新资产取代。

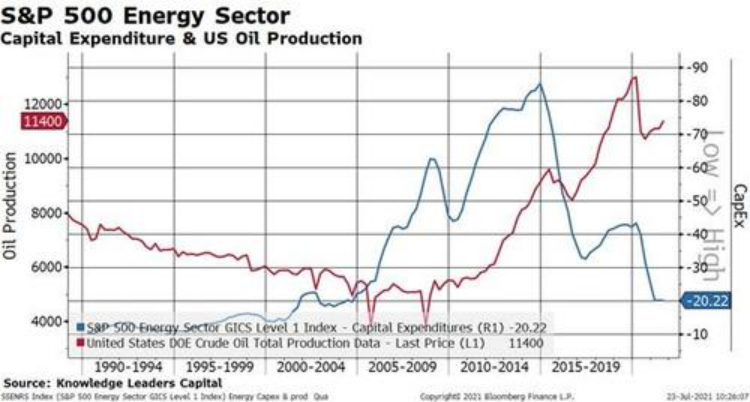

问题是,如果只有44%的资产被新的资本支出所取代,能源资本支出水平仍保持在这个位置,美国石油产量或许无法稳定地维持在当前水平。投资者也可能需要认真考虑美国原油产量是否能在可预见的未来回到每天约1250万桶的高位。

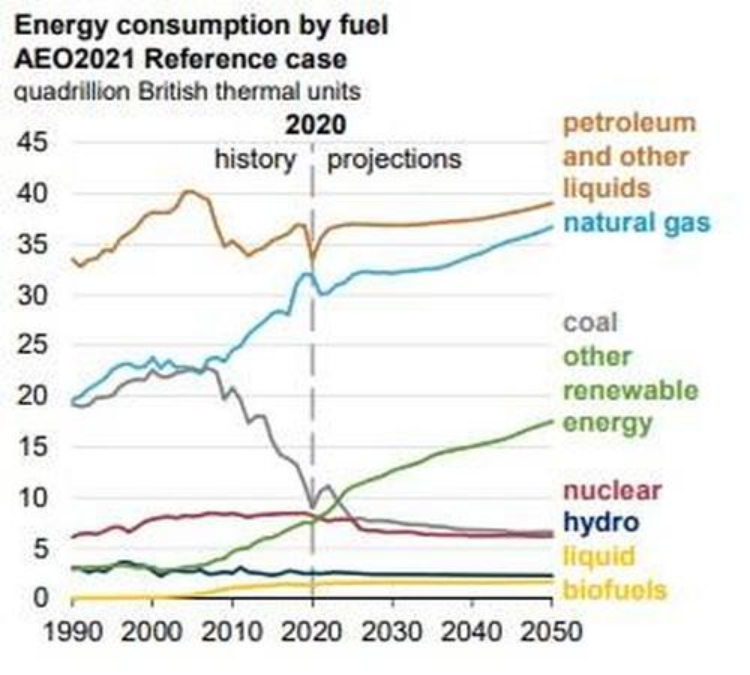

当然,如果原油和天然气的消费量萎缩,萎缩的化石燃料行业也不是什么大问题。但是,根据美国能源信息署的数据显示,即使可再生能源获得显著份额,汽油和天然气消费量到 2050 年仍将稳步上升。

由于资本匮乏,消费量增加加上产量持平或下降,对于汽油产品的价格以及能源公司本身的基本面来说似乎都是一件好事。事实上,随着时间的推移,自由现金流确实很好地跟踪了资本支出水平,资本支出的17年低点可能预示着能源公司的自由现金流将达到至少10年来的最高水平。

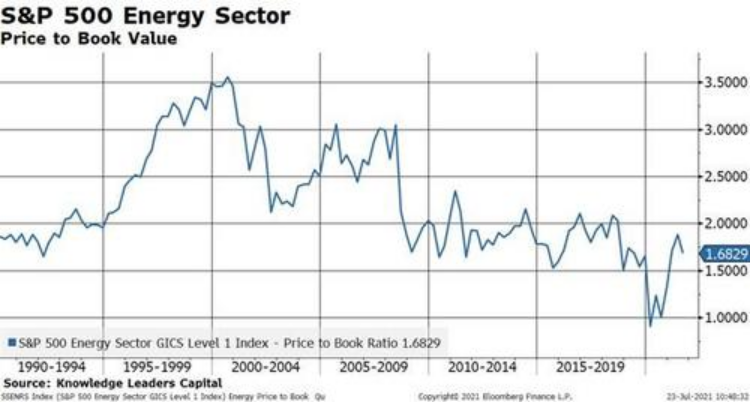

尽管能源公司的基本面有可能正在改善,其估值仍然低迷,部分原因是投资者以极快的速度采用ESG策略的趋势。例如,绝对市净率仍然接近过去十年的最低水平。

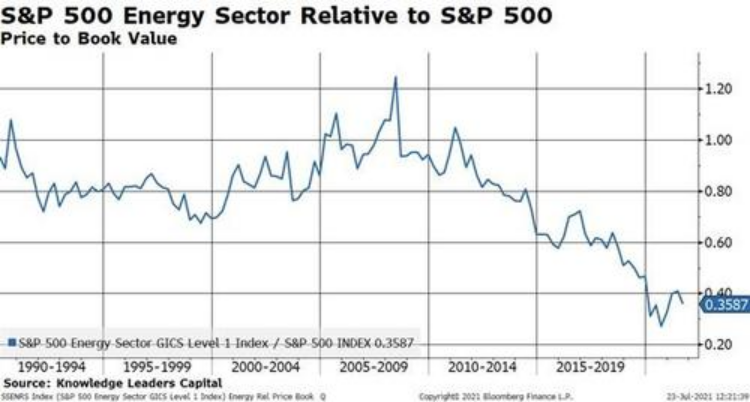

能源公司相对于标准普尔500指数的市净率之比也接近我们数据集中的最低水平。

综上所述,对于偏爱逆势加仓的投资者来说,适当买入这些资本匮乏的能源行业可能会带来些回报。

风险提示及免责条款:市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。