- 小

- 中

- 大

- 超大

本文来源于泷韬全球宏观

受南非新病毒变种Omicron影响,石油和全球股市暴跌,这种波动从2020年3月以后已经很少见。

但是我们认为,这个病毒在统计样本很小、学界并无定论的情况下就被匆匆爆出,很可能是美国政府授意而为之,其目的是打压原油和通胀。

我们在10.22《再不纠错减碳大跃进 一大波金融危机将会帮你纠错》一文中早已指出,近期的滞胀风险,主要由于:

1. 减碳大跃进,导致电力需求加大,但能源(煤炭,天然气,石油)供给减少,导致能源,以及电力(居民日常生活必需品)供需缺口空前加大,甚至出现限电这种20年前才有的现象。

2. 电力成本上涨,电力紧缺造成的限电冲击制造业,甚至食品(啤酒,由于电力供应紧缺造成二氧化碳供应缺口),造成潜在的失业、减薪、消费滑坡风险。

3. 限电加剧了本来由于海运紧张导致的供应链危机,冲击全球的汽车,电子消费品消费,甚至连Apple这样最擅长供应链管理的食物链顶端的巨头都难以幸免。

究其原因,就是美、欧发起的减碳大跃进,无视减碳导致能源供需缺口的风险。

以天然气和煤炭为首的能源必需品的上涨,导致通胀和减碳的矛盾无法调和。如果不及时纠错,美国通胀将大概率长期维持在5%附近或之上。

但是,美联储在2020年制造的MMT大洪水,虽然缓解了疫情引发的金融危机,甚至制造了更大的资产泡沫帮助富人掠夺社会财富,但是也把自己逼上了绝路。

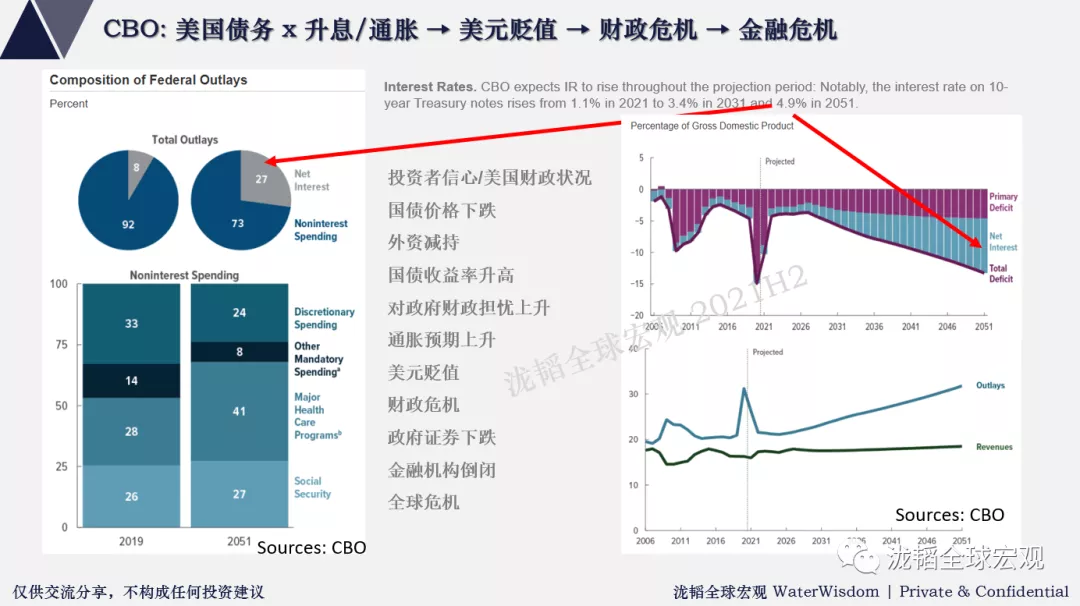

据美国政府CBO办公室研究,以美国政府目前的负债,假如利率上升至4.9%,美国政府每年支出用于还债的利息的将会大幅增长,届时将会引发通货膨胀——财政违约——外资减持——美元贬值——政府证券下跌——金融机构倒闭——全球金融危机等的金融风暴漩涡。

在减碳大跃进之前,我们指出,今年的通胀主要由于供应链错配和居民收入错配(美国贴补)导致,不具备长效性。但是,减碳大跃进造成的能源危机,以及电力紧缺造成的制造业大国供应链危机,将会切实地把通胀输向全球,并使通胀持续保持在高位。煤炭和天然气的供需缺口不解决,美国通胀将大概率保持在5%,并诱发CBO预测的金融风险场景。

注意,美、欧同时减碳大跃进,这更增加了风险的乘数效应,使得经济风险以几何级数传导。

正是因为煤炭短缺导致限电,造成滞涨风险,大国才率先出手压制煤炭。

我们大胆猜测,在美国宣布抛储之后,OPEC+和原油多头们反而继续推动原油价格急速反弹,也许促成美国指示媒体和WHO匆忙宣布小样本统计的变种病毒制造恐慌,为的是压制原油。否则我们无法理解,从2020年3月起,一向致力于宣布和操纵抗疫各种利好以及股市的美国,为什么允许一个几乎无稽之谈的变种来摧毁市场。

两害相权取其轻:

1. 现阶段打压原油,虽然会造成股市下跌,但是会快速压制通胀,缓解了远期股市的压力。短期的原油下跌,对远期的股市提供了支撑;

2. 如果短期不把原油压制住,任由通胀发展,那么明年一季度我们大概率会看到通胀飙升,科技股为首的美股暴跌,其级别大概率大于今年一季度的调整级别。

理解到这点,你就会明白,美国有其动力操纵原油价格,而且不会因为股市而投鼠忌器。

为什么我们怀疑美国操纵?

2020年3月,Trump曾经操纵股市,约谈各大对冲基金经理探讨经济问题。从此美股开启了轰轰烈烈的疯牛模式。原油在上周五亚洲时段暴跌,等于利用盘前市场的低流动性操纵价格—— 去年多头们操纵美股的重要工具之一。而且,美国目前正在围剿俄罗斯,打击原油,实在可以顺手牵羊,薅一把俄罗斯羊毛。

这次原油下跌,和去年美股多头操纵市场无论在政策、舆论、还是市场形态,都有异曲同工之妙。

综上,我们认为:真正驱动原油下跌的并不是病毒,而是通胀。原油可能是第二个动力煤。非是病毒杀原油,实乃原油死于梦中尔。