- 小

- 中

- 大

- 超大

日元兑美元已经正朝着连续第12天下跌的趋势发展,因市场押注美日两国利率的进一步背离是不可避免的。

空头势力强劲,日元恐继续走软至130

因鸽派的日本央行将利率维持在低位,日元本月已跌至20年低点,而美元因预期美联储大幅加息而飙升。日元也受到日本作为能源进口国的影响,成为今年兑美元表现最差的10国集团货币,下跌约9%。

因鸽派的日本央行将利率维持在低位,日元本月已跌至20年低点,而美元因预期美联储大幅加息而飙升。日元也受到日本作为能源进口国的影响,成为今年兑美元表现最差的10国集团货币,下跌约9%。

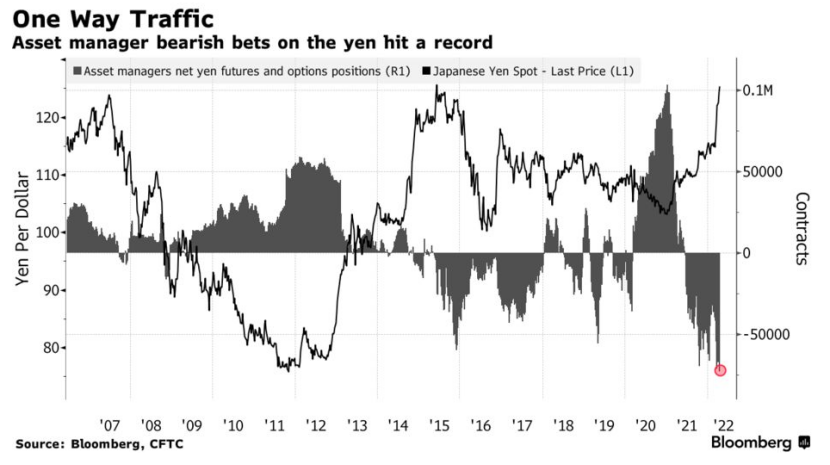

投资者也在押注日元进一步走软,据美国商品期货交易委员会最新数据显示,资金经理上周将看空日元的押注推高至创纪录水平,而杠杆基金的净空头仓位仅略低于逾三年的最高水平。

东京Fukaya咨询公司总裁Koji Fukaya表示:

“美元兑日元的涨势未受影响,只是可能因市场已消化了几乎所有与美国加息有关的因素,而导致步伐略微放缓 。”

他还说,推动日元走低的因素依然存在,如日本的贸易逆差将持续,日本与美国的利差也将不断扩大。

日本市场观察人士正在形成共识,认为未来几个月日元兑美元的跌幅可能会扩大到美日130的水平,然后才会企稳。投资者押注两国的利率差异将超过日本政府官员为抑制日元跌势的努力。

需要关注的是本月最后一周的日本央行会议,以及日本央行行长黑田东彦的言论是否会有变化。黑田东彦周一表示,最近日元的下跌非常迅速,日元迅速走软加剧了负面影响;但他同时也重申,继续实施宽松的货币政策是适当的,讨论退出刺激政策为时过早。

美国最大“债主”料将出手,关注寿险公司的财年投资计划

除了押注日元继续走软之外,一些大型日本投资者还将在今年剩余时间增加购买美国国债。

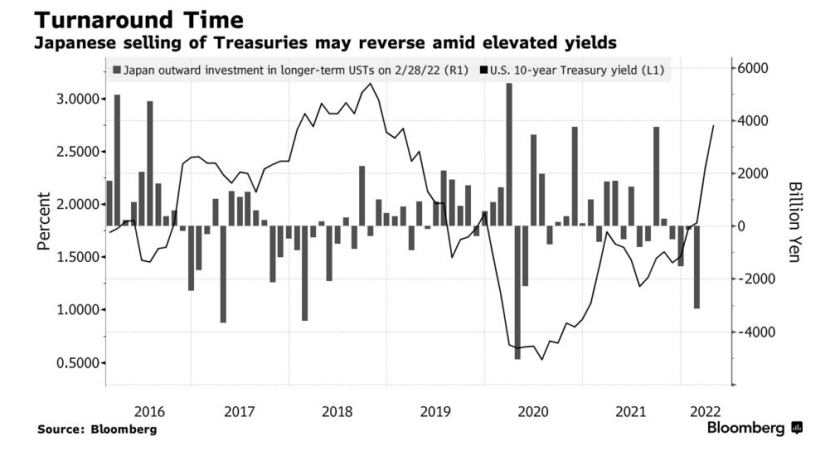

日本基金经理认为,寿险公司等保守买家在近几个月大幅抛售美国国债后将再次买入,这将帮助日本巩固其作为美国国债最大海外债主的地位。尽管日本政府债券的收益率已攀升至6年高点,但随着美日两国货币政策的分歧,日本政府债券与美国政府债券的息差继续飙升。

在一些人看来,这种差异让日元在美联储加息之际面临压力。目前日元已处于20年低点,这将使以美元计价的资产对日本投资者具有吸引力。三菱日联国际资产管理有限公司首席基金经理Tatsuya Higuchi表示:

“目前,承担汇率风险是在本已丰厚的收益率基础上获得回报的最可靠方式。”

仅日本寿险公司的总资产就超过3万亿美元,其买卖规模足以令美国国债收益率大幅波动,因此它们本月的年度投资计划将受到密切关注。和其他持有美国国债的投资者一样,他们今年的投资也遭受了损失,相关媒体估计的美国国债指数下跌了8%左右,可能是自1974年以来最大的跌幅。

但美国国债收益率的上升可能已触及对日本买家具有吸引力的水平。由于市场预期美联储将大幅加息,10年期美债收益率本月攀升至2.8%以上,同时日本央行进行了无限量的债券购买操作,以防止同样期限的日本国债收益率跌破0.25%。

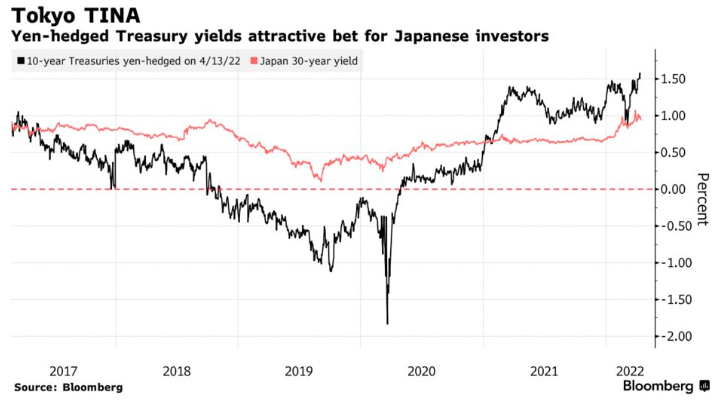

另外,在日元跌至2002年以来的最低水平之际,许多保险公司可能仍然会坚持在货币对冲的投资决策,道富环球投资管理公司驻东京董事总经理Hiroshi Yokotani表示,由于市场认为货币对冲成本将随着时间推移而上升,日本人有理由很快转向净买入美国国债。

“过去几年,日本买家在等待美债收益率反弹时犯了错误,现在他们可能会提前买入,因为本财年开始时收益率已经很高。”

在考虑了对冲成本后,日本投资者目前从10年期美国国债获得的收益率接近1.6%,远高于日本10年期国债的收益率。即使是30年期的日债,其收益率也低于1%。

在考虑了对冲成本后,日本投资者目前从10年期美国国债获得的收益率接近1.6%,远高于日本10年期国债的收益率。即使是30年期的日债,其收益率也低于1%。

三菱日联国际资产管理有限公司的Higuchi Kokusai预计,美联储加息将加剧短期美国国债的波动性,并令收益率曲线趋平,令长期美国国债成为日本买家“安心”的投资。

与此同时,管理着约5200亿美元资产的Asset Management One Co.一直在做多10年期美国国债,并预计随着股市在美联储缩减资产负债表时遭遇困境,债券市场届时将从中受益。该公司全球固定收益基金经理Akira Takei表示:

“投资美债的利大于弊。”