交易账户的大小由什么决定?

#老狐狸的忠告#

我的朋友特雷弗·尼尔经营着一个对冲基金,他们的交易有25%的命中率。我想在这里告诉你他的故事,让你更深入地了解一些最好的专业交易者是如何工作和思考的。我希望你会发现它具有启发性。

它还应该提醒你,在市场上有许多赚钱的方法。你的工作不是跟随某人,而是找到你喜欢的方式,与你和你是谁以及你喜欢做什么产生共鸣。

故事的开始是我问特雷弗一个问题。我知道他与汤姆·德马克和他的序列指标有联系。汤姆·德马克是技术分析界的一个传奇人物。

我碰巧在多年前的一次彭博社午餐会上见到了德马克本人。他看起来是个好人,尽管我没有什么可问的,因为我对他的工作不熟悉。你看,他的工作只有那些拥有彭博终端的人才能得到。

当时的彭博终端一年大约是25000美元。不过,今天,汤姆·德马克的作品在许多交易平台上都有,如果你感兴趣的话。

我问特雷弗关于序列指标的情况,他的眼睛亮了。他给我讲了一个故事,说他和他的朋友决定在一个非常短的时间框架内通过交易序列指标获得优势。

他们搬到了南非,开始在一分钟的图表上交易南非的股票。我从来没有听说过一个管理着大量资金的专业机构,在这么短的时间内进行交易。

然而,这并不是这个故事给我留下的最深刻印象。让我印象最深的是,他们是如何在其他交易者认为是糟糕的命中率的情况下设法赚钱的。

大多数人认为,你必须部署一个命中率高于50%的交易策略。特雷弗告诉我,他们的结果各不相同。有的时候他们很走运,有的时候他们不走运。

当他们走运的时候,命中率会达到40%。当他们不走运的时候,命中率就会下降到20%左右。

但总的来说,他们手中的工具在每100笔交易中能产生约25-30笔成功交易。他们取得了巨大的成功。

他们把基金交易了几年,然后他们把资本还给了投资者。他们已经赚到了钱,由于他们都不是春风得意的人,他们决定够了。是时候回家和他们的家人共度美好时光了。如果他们还年轻,他们可能会继续下去。

现在我不知道你怎么样,但我喜欢这个故事。它再次证实了我对交易的想法。你在交易时如何思考,比你的策略是否有50%、70%或90%的命中率重要得多。

虽然这个故事并不是任何人都能在交易中赚钱的确凿证据,只要他们有适当的资金管理规则和所需的耐心,但它是两个交易者能够赚钱的精彩轶事,即使从传统的角度来看,他们的策略在纸面上不应该产生利润。

那么,这个秘密是什么呢?

嗯,答案很简单。尽管他们在100次交易中输掉了75次,但这25次获胜的交易在利润上超过了75次交易的损失。特雷弗告诉我,他们期望赚取的利润是风险的25倍。他还告诉我,当他们执行一项交易时,他们希望它能立即发挥作用。所以,我在这一点上对他进行了一番拷问。

“你的意思是你希望它立即起作用?” 我说。他说他正是这个意思:当他们执行交易时,他们期望交易立即开始运作。如果他们在50点买入,他们不希望行情到48点。如果它走到48,他们就会停止自己的交易。

这意味着他们有很多小的损失。他们的回溯测试表明,如果该策略的交易是正确的,它将立即发挥作用。如果没有立即奏效,该策略就会要求平仓。

#信行合一#

当你可以在不担心后果和反响的情况下采取行动和执行时,你就是从一个理想的状态开始交易。当你考虑到有多少人在交易中整体亏损时,你不得不顺理成章地得出结论,实现这种状态并不是一件容易的事。如果认为这种心态来得容易甚至自然,那就太愚蠢了。它不是这样的。

我曾经和一个来自德国的家伙坐在一起做了几个月的交易。他拥有一种几乎超人的能力,什么都不做。他的耐心是无与伦比的。当我们一起交易时,我把像他一样有耐心当作一项运动。

这很有趣,而且,我敢说,有点痛苦。我错过了许多好的交易,但我所做的交易超过了所有其他人的交易。

你必须对自己有耐心。你必须能够让你的知识在你体内沉淀和成熟。如果你现在做小规模交易,但你想在未来做大规模交易,那么这个旅程很可能不是线性的。

它将是一个充满进步和挫折的旅程。它将是一个进步和现状的旅程。我可以向你保证。你必须成长为你梦想成为的交易员。

你必须对你的交易条目有耐心。你必须对自己有耐心。如果你能把这两种品质带到桌面上,那么剩下的就会在时间上自行解决。你的交易规模将以一种速度增长,你的头脑将不会感到惊慌或恐惧。

我在书的结尾处更详细地讨论了这一点。否则,我就像一个善意的朋友,对我的酗酒朋友说:“好吧,只要停止喝酒就好了。”

当然,如果有这么简单就好了。同样,我对你说 “只要有更多的耐心 ”就像素食大会上的烤猪一样有用。

我非常欣赏的一位宏观交易员是格雷格·科菲,他是伦敦杰出的对冲基金交易员。在一家报纸的一篇文章中,一位客户将他描述为 “谦虚和傲慢并存——完美的交易员”。

这篇报道继续描述说,科菲对他的交易有绝对的信念,甚至到了傲慢的地步,但当交易结果不理想时,他同样很快就会谦虚。

请记住这句话。

杀死你的不是你知道的东西。而是你认为你知道什么,但事实并非如此,这才是杀死你的原因。

#交易游戏的本质#

游戏从未改变,也不会改变。算法不会改变游戏。法律不会改变游戏。因为这是一个内在的游戏,你需要花时间——也许不像你在图表上花那么多时间,但要花大量的时间,思考你在交易游戏中带来什么人的品质。

向正确的方向发展来自于对自己的了解和对市场的理解。这个游戏从未改变。当然,玩家会改变。我们都会变老和死亡,然后我们会被新鲜血液所取代。可悲的是,人们不会改变,除非他们做出超乎寻常的努力来这样做。

我们有一个爬行动物的头脑,它不喜欢改变。“嘿,如果它没有坏,你为什么要修复它?” 嗯,因为它已经坏了。我没有按照我知道的方式赚钱,所以我想改变这种情况。如果这意味着我必须学会在不同的范式下生活,并对恐惧和希望有不同的看法,那就这样吧。

#图表的作用#

你不可能只用一种颜色创造一幅大师级的画作。你不可能只用一种材料就能创造出米其林星级的美食。作为一个交易员,你当然也不能只专注于图表而创造一个可行的业务。

图表的作用是为你提供其他市场参与者的想法的视觉表现。它使我在进入和退出的标准上比基本面交易员要具体得多。

然而,我们很容易被图表的随机性所诱惑。不过,随着时间的推移,决定你交易账户上有几个零的不是你的读图技巧。

控制你的思想不是一件容易的事。你的反射性思维会在你有意识的、反思性的思维还没来得及真正考虑你的反应时就下结论。

本书的唯一目的是为你提供正确的工具,使你的头脑成为一个交易者,一个有利可图的交易者。

如果不加以控制,我们的头脑是脆弱的生物。每当我发表关于心理学在交易中的作用的演讲时,我总是向人们展示联邦快递的标志,然后我问他们。“箭头在哪里?”

如果你还不知道的话,看看联邦快递的标志——在 “E ”和 “x ”之间隐藏着一个箭头。

眼睛和头脑之间的协调是很迷人的。眼睛可以看到一件事,而反应冲动的头脑告诉我们,我们看到的是另一件事。

只有通过观察和训练,我们才会注意到我们相信我们立即认为自己看到的东西的倾向。

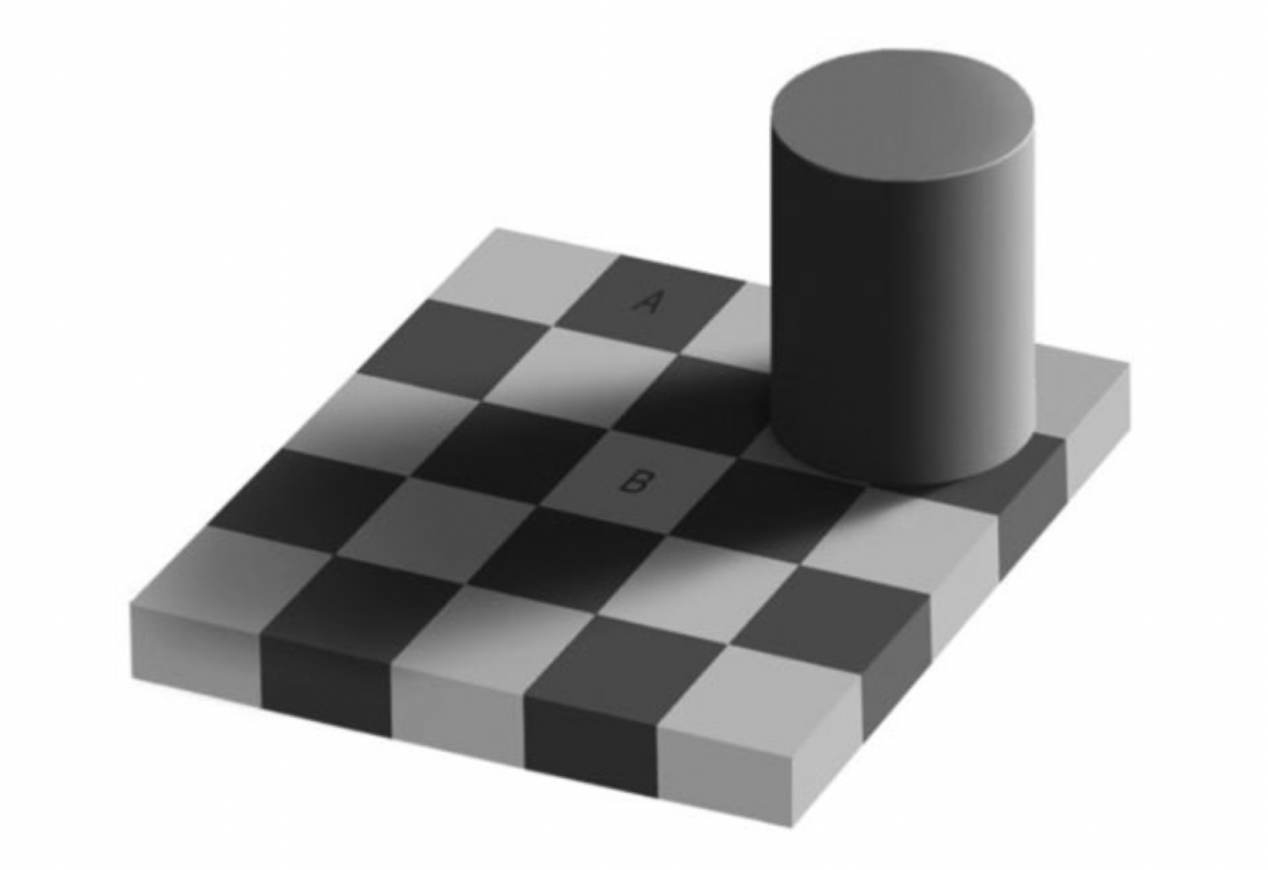

考虑一下下面的图片。这个棋盘上的哪一个方格更暗,是A还是B?

你可能会惊讶地发现,这两个方块的灰度完全相同,尽管很可能是你的大脑告诉你,方块A的颜色更深。由麻省理工学院教授爱德华·H·阿德尔森于1995年发表的这一视错觉,这个视错觉完美地展示了头脑如何曲解眼睛传递给它的信息。

另一个你以前可能遇到过的例子在本书中有点难以演示,但我将解释它在我的演讲中是如何发挥的,它给了我写这本书的动力。这是一个思维灵活度的练习。

我向听众展示了一个简单的图像:一个红色的正方形。我要求他们喊出图像的颜色。“红色!”他们齐声喊道。

很简单,对吗?然后我把红色的方块移开,露出一个黄色的方块。结果一样。"黄色!"

我换上了一个绿色的方块。“绿色!”他们喊道。

红色。黄色。绿色。到目前为止,很好。

观众甚至不需要思考;这就是自动反应系统的主导作用。

然后我们进入了更棘手的部分。我向观众展示了一张用蓝色墨水书写的“红色(RED)”单词图片,并询问该图片是什么颜色。

很多人都叫出了 “红色”。

我给他们看了用红墨水写的“黄色(YELLOW)”这一单词。有些人喊 “红色!”但我听到更多的喊声是 “黄色!”

我们用一系列不同颜色的墨水和颜色名称重复这一过程。随着时间的推移,观众的反应变得更加一致准确。通过一个幽默的练习,我发现我们的眼睛和大脑不一定以协调的方式工作。我们的大脑,看到红色这个单词,希望我们说 “红色”——即使问题的答案是 “蓝色”。仿佛我们有意识地需要阻止大脑跳出结论。

这是交易中的一个重要特征,因为我们经常看到字面上不存在的东西。

图表的实时性不如事后的效果好。不幸的是,你必须要相信并采取行动。

如果你在几次失败的交易后对此感到挣扎,那么这是你的大脑试图保护你免受痛苦。你会开始猜测你的信号,你会破坏你自己的最佳利益。我也曾经历过。我也曾这样做过。而且我有治疗方法。

#好的交易有违人性#

当我亲自或在YouTube上发表关于交易的演讲时,我经常谈论价值和价格的概念。什么东西值钱?

我认为我的旧车值10000英镑。汽车经销商认为它值8000英镑。如果我急于出售,你认为谁会赢得这场争论?

一件东西值多少钱是一种情绪化的、有偏见的说法。另一方面,价格是买家和卖家见面的地方。说某样东西更值钱并没有什么意义。

你可以预计到某样东西在未来会有更多或更少的价值。我的意思是,这是我工作机制的本质。撇开心理学不谈,我买东西是希望我买的东西会涨价。

前苏格拉底时期的希腊哲学家赫拉克利特说过:“没有人在同一条河里踩过两次,因为那不是同一条河,他也不是同一个人。”作为一个投机者,这一点很重要,因为市场在不断变化。

人类对变化有一种矛盾的态度。我们希望改变,因为否则我们的生活就会变得平凡而乏味;但如果这种改变是强加给我们的,而不是由动机和热情驱动的,那么我们往往会反感它。

我第一次意识到心态在交易中的重要性,是在阅读一本关于一位匿名交易员的交易生活的书时,这本书名为《坑中魅影》。

在这本书中,这位神秘的交易员认为,行为修正是交易中最重要的一个概念。在不引起心理不平衡的情况下改变自己的想法的能力是交易员最重要的一项能力。

运行一个实时Telegram交易频道意味着我不断地被问到问题,其中大部分是来自没有经验的交易者。我一直被问到的一个问题是:“你为什么要逆势交易?”

当我被问到这样的问题时,我会微笑,因为这是一个既天真又无辜的问题。说它天真是因为任何交易者都可能被指责为逆势交易。

这仅仅取决于你所关注的时间框架。如果你是一个五分钟的蜡烛图交易员,你并不关心周线图上的趋势是下降的。你关心的是5分钟图的趋势。

它是天真的另一个原因是,技术分析的整个结构充满了矛盾。

想一想吧。

你被要求跟随趋势;但当你卖出一个双顶时会发生什么?你是在与趋势作对。对于双底也可以这样说。你在买入一个正在下跌的市场。

(第七篇完)

下篇内容预告:

交易的目的不是为了增强自尊心,为了在交易上取得成功,我们必须向市场屈服。 "清空你的思想,让市场引导你"。

《交易游戏》系列是金十数据全新推出的一档栏目,如果你喜欢这个系列,请您点个赞,评论下 ,这将使我们有动力 继续努力更新这个系列!

您可以在文章顶部订阅交易员故事专题 ,每日最快时间收到连载内容的更新推送(请打开推送功能)

《交易游戏》往期回顾请戳⬇️