- 小

- 中

- 大

- 超大

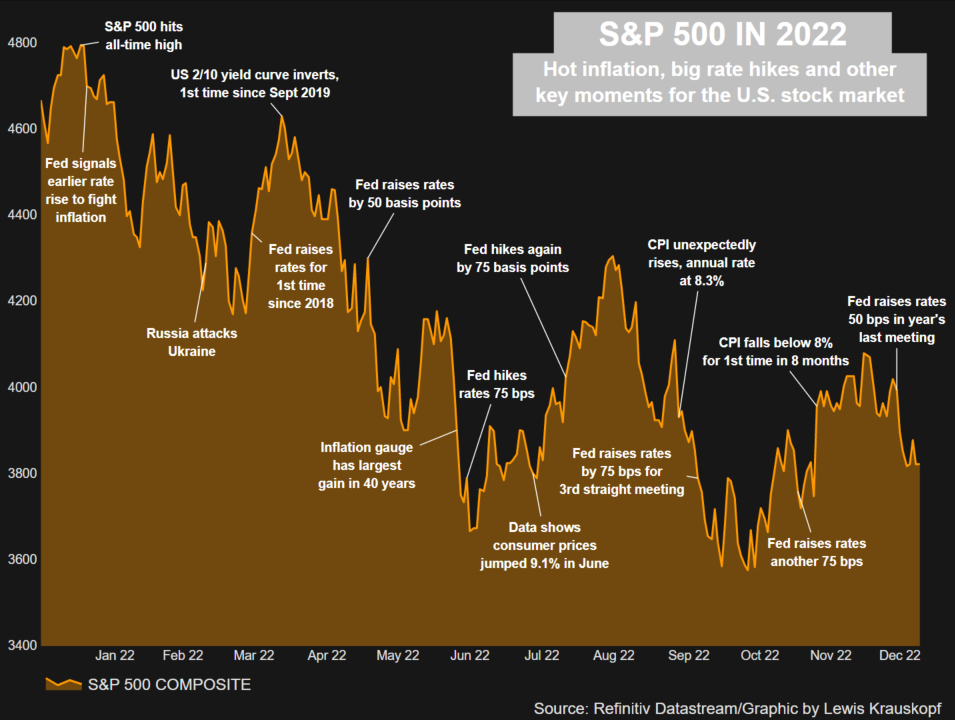

美国股市投资者非常渴望翻开2022年这一页,因为这是残酷的一年:为了抑制40年来最严重的通胀,美联储大幅上调联邦基金利率,这无疑抑制了股票的表现。

今年迄今,标普500指数下跌了近20%,并将录得自2008年以来最大年跌幅。对纳斯达克综合指数来说,这种暴跌更为严重,该指数今年迄今已下跌近34%。

备受关注的受害者包括曾经飙升的亚马逊,其股价今年下跌了约50%,特斯拉的股价下跌了约70%,Facebook母公司Meta的股价下跌了约65%。与此同时,能源股逆势上扬,涨幅令人瞠目。

随着2023年的到来,通胀以及美联储遏制通胀的积极程度,可能仍将是推动股市表现的关键因素。但投资者也将关注加息的影响,包括收紧货币政策会对经济产生怎样的影响,以及它是否会让其他资产比股票更具竞争力。

随着2023年的到来,通胀以及美联储遏制通胀的积极程度,可能仍将是推动股市表现的关键因素。但投资者也将关注加息的影响,包括收紧货币政策会对经济产生怎样的影响,以及它是否会让其他资产比股票更具竞争力。

以下是2023年美国股市的一些重大主线:

经济衰退还是软着陆?

新年伊始,影响股市的最大问题可能是经济是否会像许多投资者预期的那样走向衰退。如果明年开始衰退,股市可能会再次下滑:历史数据显示,在衰退开始之前,熊市从未见底。

经济衰退往往会对股市造成沉重打击,据Truist Advisory Services的数据,二战以来,标普500指数在经济衰退期间平均下跌29%。然而,这些下跌之后通常会出现强劲反弹。

企业盈利面临风险?

企业盈利面临风险?

投资者还担心,企业盈利预估可能没有完全计入潜在的经济放缓,给股市留下更多下行空间。

根据Refinitiv IBES的数据,分析师普遍预计标普500指数的收益到2023年将增长4.4%。然而,根据Ned Davis Research的数据,在经济衰退期间,这一数据平均每年下降24%。

与“TINA”说拜拜?

与“TINA”说拜拜?

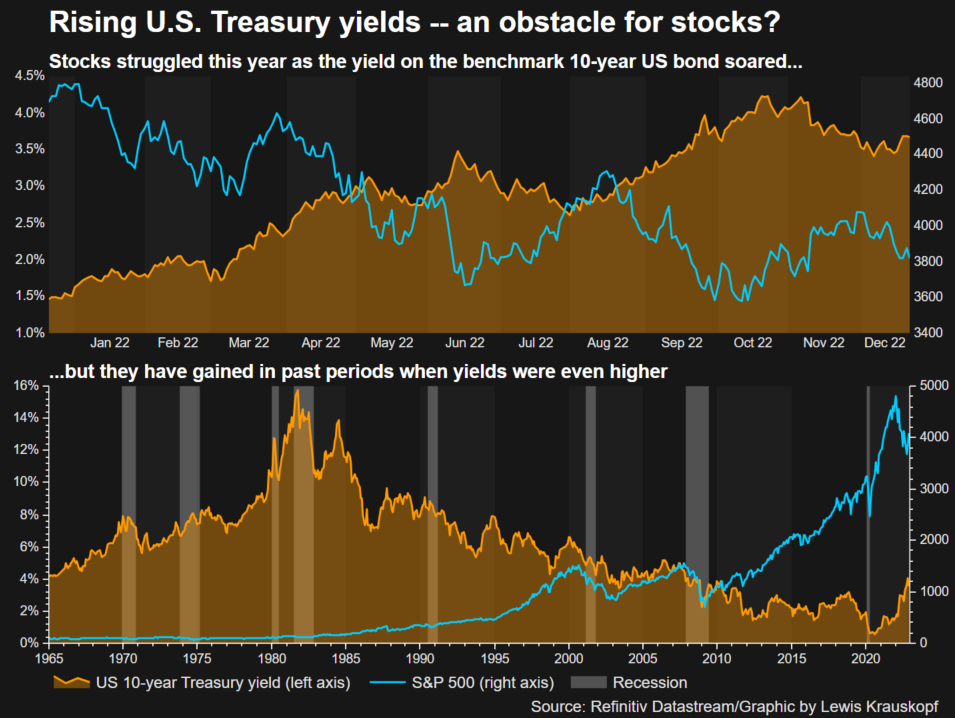

美联储加息推高了债券收益率,并引发了对股票的竞争,这与低利率时代背道而驰。低利率主导了市场十多年,并催生了“TINA”,即除了股票,“没有其他选择”。

10年期通货膨胀保值债券(TIPS)的收益率最近维持在1.5%左右,在10月份达到了10多年来的最高水平。不过,一些投资者注意到,在过去收益率更高的时期,股市的表现也相对不错。

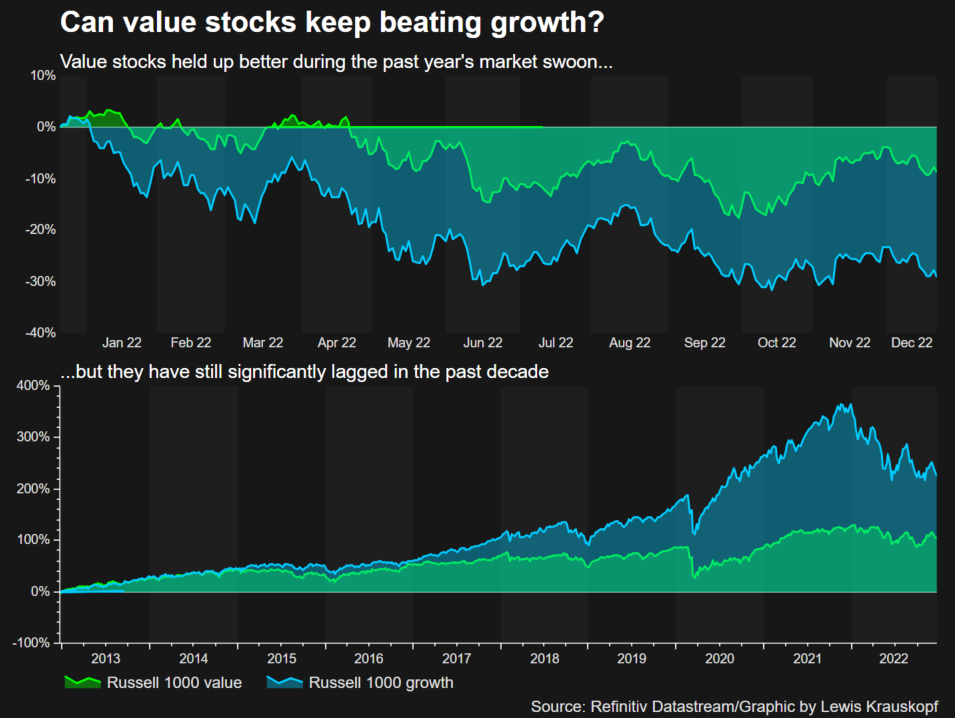

价值股能否超前?

过去一年,价值型股票,即账面值比市价高的股票,其表现好于科技股和其他成长型股票。随着收益率上升以及对利润增长的怀疑将对科技股和成长型股票构成压力,价值股(更多地由金融、能源和防御类股代表)是否可能迎来又一年的跑赢大盘?

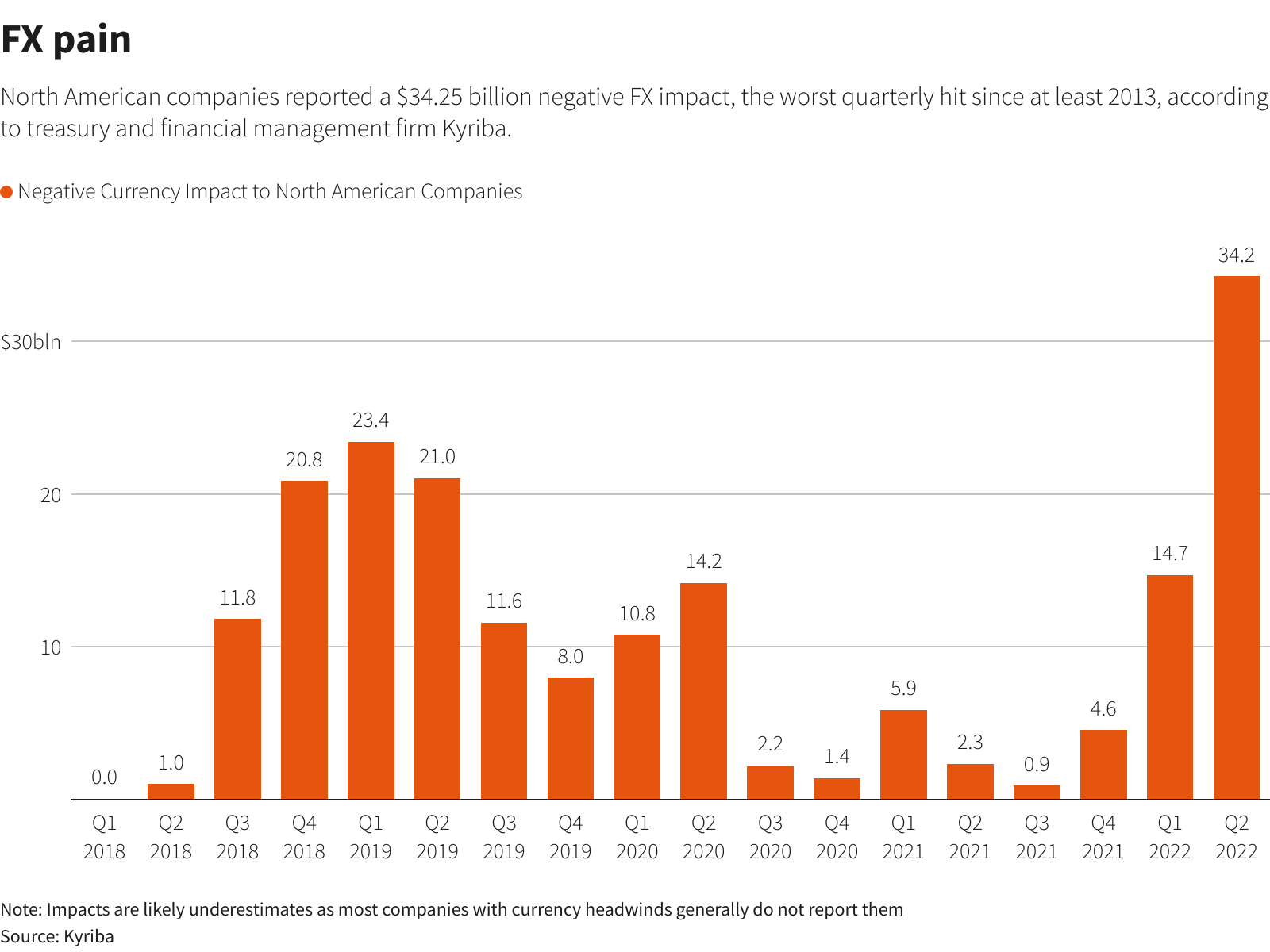

美元冲击市场

今年美元兑其他货币的飙升损害了许多美国公司的收益,使跨国公司将收益转换回本国货币的成本更高。不过,美元近几周回吐部分涨幅,其能否继续逆转在一定程度上取决于投资者对美联储相对于全球其他央行的强硬程度的看法。