- 小

- 中

- 大

- 超大

【近日玻璃市场大事】

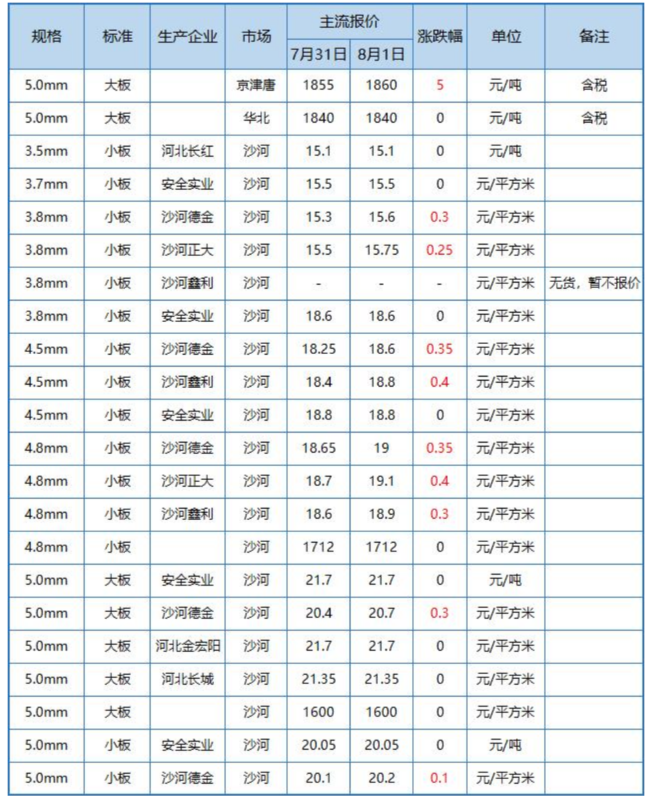

1. 8月1日玻璃调价信息汇总

据聚玻网消息,8月1日德阳信义、重庆信义,白玻价格上调40元/吨;中玻控股乌海基地,白玻产品上调1元/重箱。

2. 郑商所仓单日报数据

据8月1日郑商所仓单日报数据显示,玻璃期货仓单75张,环比上个交易日持平;纯碱期货仓单809张,环比上个交易日增加250张。

3. 据隆众资讯,8月1日华北地区玻璃价格半数上涨

【玻璃期货产业链一览】

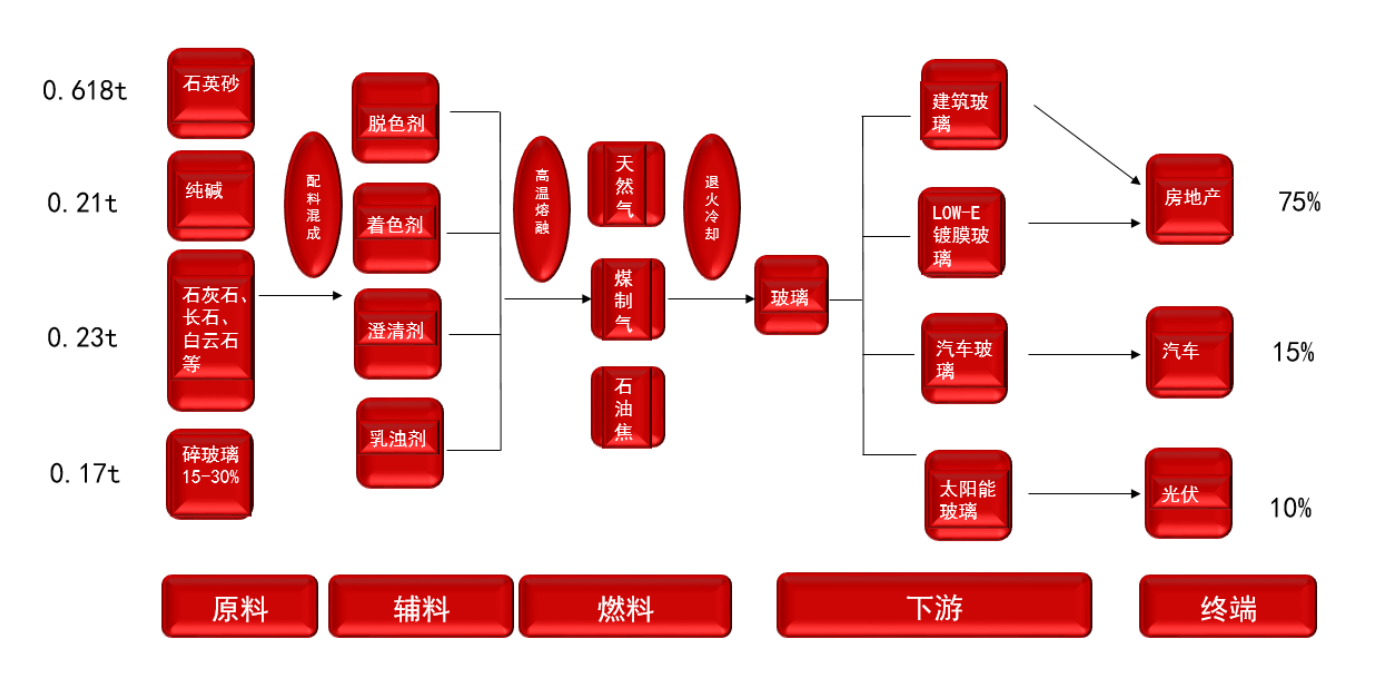

据五矿期货研报,玻璃在产业链中所处位置,大致可以由下图所示:

上游主要是原料和燃料两大块,其中原材料纯碱为第一大成本来源,占据30%,石英砂占比20%,燃料成本占比约40%,其中纯碱和燃料价格波动较大,石英砂价格稳定。

中游是对于原料混成后的熔炼阶段,浮法工艺是目前平板玻璃生产的主流工艺,约占平板玻璃总量90%以上。

下游则是对玻璃原片的深加工阶段,玻璃深加工产品有钢化玻璃、中空玻璃、夹层玻璃、镀膜玻璃等多种类型。终端需求结构涵盖房地产、汽车、光伏、电子、家具家电等多个细分行业,其中房地产行业对玻璃需求占比在80%,其影响最为明显。

玻璃作为地产后周工业消费品,地产行业的兴衰是玻璃产需的风向标。玻璃的定价主要受国内供需影响,受运费制约,进出口量小、可以忽略不计。

玻璃供给表现出很强的刚性特点,玻璃生产线一旦产线点火,基本很少停产,通常8-10年会进行一次冷修,而冷修通常需3-6个月,即在一定时间内浮法玻璃的产量是固定的。

需求预期是影响盘面定价的最重要因素。通常新开工面积领先需求28个月左右,可用来定性的判断玻璃需求的大致方向;深加工订单决定玻璃中期需求。铝型材开工率领先玻璃需求1个月左右时间、有时也同步;地产销售面积和30城成交面积地产、宏观政策变化都是玻璃价格的同步指标,具有情绪带动作用;玻璃厂家产销率是玻璃需求高频同步指标,对玻璃期货价格有追涨杀跌作用,通过每周前几日的产销率也可以判断当周大概的累库与去库状态,产销决定玻璃短期需求;竣工面积是需求的滞后指标,只能用来验证需求。

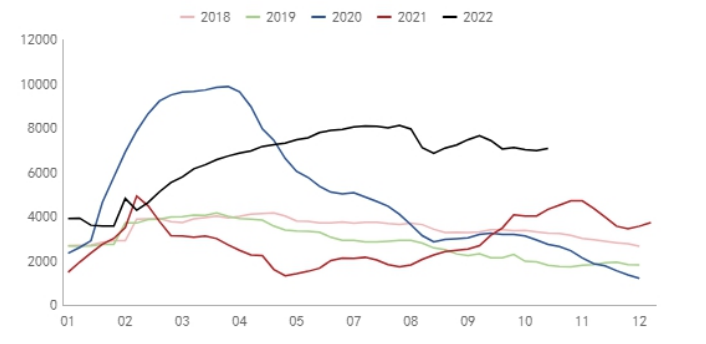

【玻璃库存季节性特点】

据五矿期货研报,玻璃库存具有季节性特点:

①1-2月:受北方低温和过年房价影响终端需求处于停滞状态,行业库存每年均会快速累积;春节之后2周左右时间,下游加工企业开工补货、终端市场启动,行业库存随之去化。

②4-7月:属于季节性的平淡期。

③8月:下游开始旺季备货,生产企业库存转移至中下游。

④9-12月:下游按需拿货,但此时地产旺季,需求强度较2季度高。12月末,玻璃将进入冬储。

⑤12月末:玻璃将进入冬储。

【玻璃价格季节性特点】

据五矿期货研报,玻璃价格也具有季节性特点:

期货1、5、9三个主力合约,上市就带有季节性基差。即大多时间内:

①01合约:为冬储定价合约,通常大幅贴水前一年度的三季度末现货价格的10%左右。

②05合约:为淡季合约,通常小幅贴水2季度初现货价格。

③09合约:为旺季合约,通常小幅升水2季度末现货价格。

在期货合约分析上,可先通过季节性特征赋予一定的升贴水,再根据供需给予预期定价。

同时,玻璃期现涨跌不同步,现货价格上涨时,期货价格略领先现货价格上涨,现货价格下跌时,期货价格大幅领先现货价格,贸易商买涨不买跌,追涨杀跌。

【期货市场概况】

截至8月1日15点收盘,郑商所玻璃期货合约全线上涨。其中主力合约FG309收盘1819元/吨,涨幅为7.19%,合约持仓量日内减少23525手,总持仓达到55.13万手。

【玻璃基差分析】

据金十期货APP基差日历,今日玻璃期货主力合约FG309期价基差为21元/吨,较上一交易日下降,基差率从6.6%下降至1.1%。

【机构持仓龙虎榜】

前20席期货公司持仓数据显示:玻璃期货主力合约今日净持仓-6834手,处于净空头状态,较前一交易日的-61651手有所减少。前20席多头增持8448手,前20席空头减持41478手。其中,位列前五多空共减仓64192手,其中多头增仓16086手,空头减仓80278手。

值得注意的是,多空排名前20席机构当中,有1席进行了多转空的操作,其中方正中期期货多单减持541手的同时空单增持5706手,或表明其认为玻璃后市有下行空间。

【机构研报对于玻璃期货的深度解读】

光大期货:宏观政策提振下,玻璃走势偏强(看多)

地产政策密集发布,基建预期不断升温,地产终端品种获以支撑。本周国常会提到,优化房地产政策,按照不同需求、不同城市推出相关政策举措,接下来密切关注各地出台的相应细则。地产政策组合拳不止如此。上周政治局会议召开,删除“房住不炒”,市场认为地产政策超预期,住建委提出“认房不认贷”,松绑销售环节限制。宏观数据来看,商品房销售数据处于极低位置,6月竣工数据单月增速保持两位数增长,资金和政策落地后,伴随竣工端商品行情修复。另外周末北方暴雨天气,影响沙河产销数据,沿海港口迎来台风,短期玻璃产销或受限,短期供需错配或拉动盘面。整体来看,进入8月,去库周期将延续,宏观政策提振下,玻璃走势偏强。

国泰君安期货:玻璃趋势压力仍在,预计8月中下旬后市场旺季预期趋近极限(中性)

短期市场关于此次玻璃反弹的说法较多,有沙河暴雨导致库存要减计说,有市场货源极为紧张说法。我们认为市场目前短期大幅反弹更多是交易性因素导致。一方面此前市场较为拥堵的买纯碱空玻璃头寸,随着纯碱近月挤压虚盘结束,纯碱面临阶段性调整,玻璃空头有减仓需要,所以才出现近期玻璃现货成交持续走弱过程中,玻璃期货价格不跌反涨。另一方面,市场成交持仓比的剧烈萎缩,导致市场波动率被动放大。在现货方面,玻璃目前旺季尚未到证伪时期,但今年旺季成色较弱,以往加工商、贸易商旺季囤货的情况在今年大大减弱,所以目前虽处旺季,但中下游产业库存不高,目前家装需求对玻璃市场支撑仍在。在供应端玻璃未来仍有近5%-6%左右潜在产能投产。总之,玻璃趋势压力仍在,旺季不旺或是大概率,但短期难证伪旺季预期。预计8月中下旬后市场旺季预期趋近极限。

美尔雅期货:短期多单以持有为主,不宜新增(中性)

近期玻璃产销并未延续前期的高热度,但整体仍处于去库阶段,在绝对库存偏低的情况下,厂家挺价提价意愿较强,使期现联动上涨,09合约价格也上涨至1700以上。当下盘面09玻璃利润也进入正常时期的上沿水平,短期多单以持有为主,不宜新增,后期观察需求的兑现力度与持续性。

广发期货:短期宏观氛围较强,建议暂观望(中性)

沙河地区发生洪涝,有玻璃厂淹水,目前道路情况暂时无法走车出货。近日产销有所转弱,但在宏观转暖的强预期下价格较为坚挺,依然维持高位震荡。前期下游补货投机行为,带动产销走强, 盘面偏强震荡。当前现货价格较高,下游经历一轮补库后承接能力转弱,且当前玻璃生产利润仍处高位区间,和当下的实际需求情况不为匹配,价格将承压。需密切关注市场所预期的地产宽松政策落地情况以及现货市场的情绪变化,短期宏观氛围较强,建议暂观望。

【未来关注的风险因素】

1. 玻璃库存情况;

2. 房屋销售情况;

3. 浮法玻璃生产利润情况;

4. 玻璃冷修情况;

5. 深加工企业订单天数情况;

6. 玻璃厂家产销率情况;

7. 宏观政策情况;

8. 现货成交情况;

9. 日熔量情况;

10. 库存消费比。