- 小

- 中

- 大

- 超大

黄金最近持续飙升至创纪录高位,这仍被认为是非常不寻常的,因为它是在实际收益率上升的情况下发生的,后者通常会导致金价暴跌。目前实际收益率达到15年来的最高水平,但显然这一次黄金毫无畏惧。这一事实表明了两种可能的结果:要么金价迅速逆转今年的惊人涨势,要么风险资产因经济或金融危机而崩溃。

彭博社的Garfield Reynolds指出,前两次金价创出历史新高都是实际收益率为负的时期——一次是在新冠疫情期间,另一次是在2011-12年,当时全球金融危机爆发后,欧洲主权债务危机接踵而至。1980年,在允许人们随时追踪实际利率预期的通胀保值债券(TIPS)被引入之前,10年期美债名义收益率远低于通胀率,黄金价格也升至历史最高水平。Reynolds表示:

“这使得黄金今年的涨势变得脆弱,尽管这也可能表明投资者开始担心重大动荡即将到来。”

他指出,金价在2008年初就远远超过1980年创下的高点,金价的飙升远早于雷曼兄弟爆雷,那一轮上涨最终在2011年达到顶峰。

当前金价与实际收益率之间前所未有的脱节,也是美国银行首席投资官迈克尔·哈特尼特(Michael Hartnett)上周五在每周Flow Show报告中考虑的主题,他同样关注黄金和实际利率之间的断裂关系。他观察到,在过去18个月中,黄金与实际利率之间的“负相关性已经断裂”。黄金价格超过2200美元/盎司应该意味着实际利率为-2%,而不是现在的+2%。

所以,到底发生了什么?

哈特尼特认为,投资者的目光并非聚焦于“此时此刻”,他们意识到市场或经济无法维持5%的名义利率和2%的实际利率,因此他们正在对冲两件事:1)美联储在CPI加速上升的情况下强行降息;2)更糟糕的是,美联储最终重启利率成本控制(ICC)、收益率曲线控制(YCC)和量化宽松来支撑美国政府支出。

这种情况下,尽管黄金传统上一直被商业银行和央行,当然还有国际清算银行刻意打压, 但由于市场似乎陷入了与黄金的“热恋”,人们最近不得不正视被视为“安全资产”的黄金。

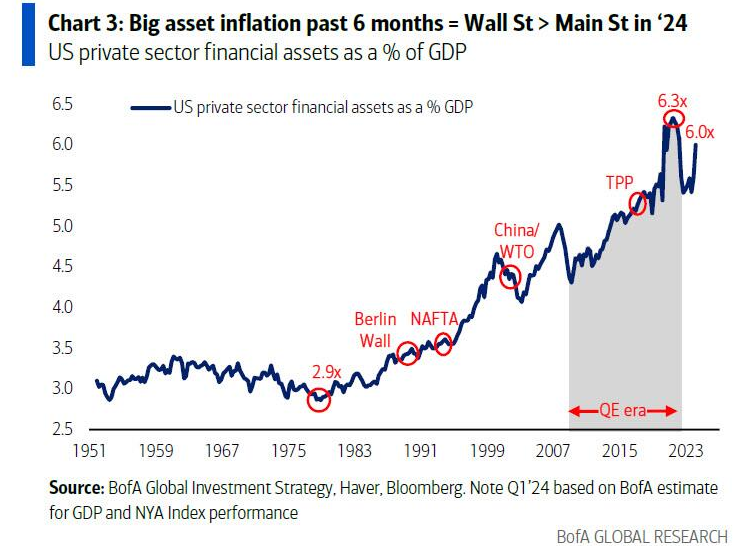

根据哈特尼特的说法,这仍然是一个“ABB”(除了债券外的)牛市,在这个牛市中,买家对政府债券的罢工是日本股市创下40年新高、欧洲股市创下20年新高、美股叠创新高的关键因素,它们的表现优于大宗商品和加密货币;这也是为什么华尔街(即金融资产)的价值能够回升至GDP六倍的原因,而且还在快速增长。他预计这一趋势将持续下去,因为20世纪20年代仍然是“由财政过剩、去全球化和战争推动的高通胀时代(请注意,红海货运量仍比2023年11月的水平低了60%)” 。

尽管如此,据哈特内特称,这个牛市在第二季度最大的战术风险仍然是美国就业人数急剧下降(同时生活成本高企),这将表明美联储需要(而不仅仅是想要)降息。

哈特尼特的最后结论是他在过去几个月中最喜欢的交易,即“做多全球生产商,做空美国消费者”。这位美国银行策略师建议买入PMI表现落后的国家,包括中国,卖出领先国家。他表示,中国制造业PMI最近上升到12个月的高点,是全球PMI复苏蛋糕上的一层糖衣,这支持了大宗商品,看看最近大幅上涨的石油就知道。