- 小

- 中

- 大

- 超大

期货早高峰-音频版

女声普通话版 下载mp3

宏观要闻

1. 在以色列总理内塔尼亚胡、国防部长加兰特以及其他部长参与的安全磋商中,已就针对伊朗的行动方针、可能的时机和回应力度达成了全面一致,但具体仍需内阁的最终批准才能够实施这一行动。

2. 据韩国媒体15日报道,朝鲜炸毁韩朝边境部分道路。外交部发言人毛宁表示,作为半岛近邻,中方关注半岛局势发展和朝韩关系动向,半岛局势紧张不符合各方的共同利益,当务之急是避免矛盾进一步激化。中方致力于维护半岛和平稳定,推动半岛问题政治解决的立场没有变化,我们也希望各方共同为此作出努力。

3. 据央视新闻,朝鲜劳动党中央委员会副部长金与正称,朝方已掌握了韩国军方是无人机渗透进入平壤事件主谋的确凿证据。

4. 据市场消息,黎巴嫩获得美国的保证,以色列将减少对黎巴嫩的袭击。

全球期货市场异动

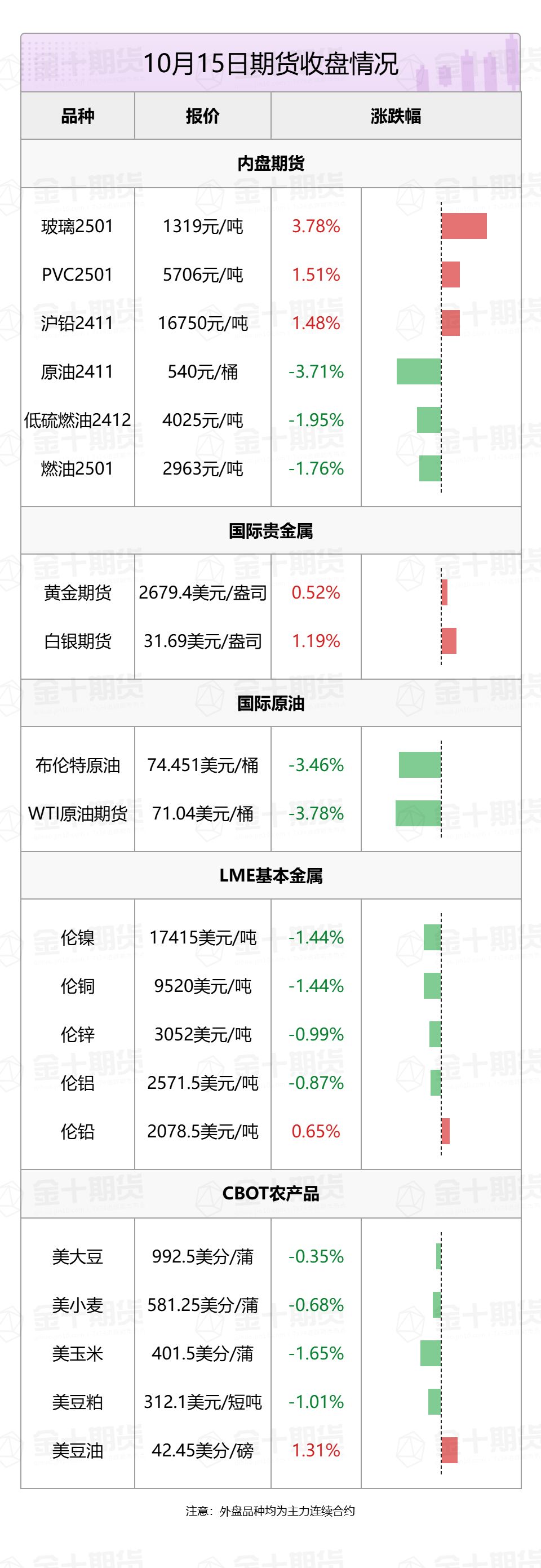

1. 国际油价全线下跌,美油11月合约跌3.78%,报71.04美元/桶。布油12月合约跌3.46%,报74.78美元/桶。

2. 国际贵金属期货普遍收涨,COMEX黄金期货涨0.52%报2679.4美元/盎司,COMEX白银期货涨1.19%报31.69美元/盎司。

3. 芝加哥期货交易所(CBOT)农产品期货主力合约全线收跌,大豆期货跌0.35%报992.5美分/蒲式耳;玉米期货跌1.65%报401.5美分/蒲式耳,小麦期货跌0.68%报581.25美分/蒲式耳。

4. 伦敦基本金属多数收跌,LME期铜跌1.44%报9520美元/吨,LME期锌跌0.99%报3052美元/吨,LME期镍跌1.44%报17415美元/吨,LME期铝跌0.87%报2571.5美元/吨,LME期锡跌0.14%报32400美元/吨,LME期铅涨0.65%报2078.5美元/吨。

5. 国内商品期货夜盘收盘普遍下跌,能源化工品多数下跌,原油跌3.71%,低硫燃料油跌1.95%,燃油跌1.76%,PTA跌1.33%,短纤跌1.25%,LPG跌1.15%,沥青跌1.07%,玻璃涨3.78%,PVC涨1.51%,纯碱涨1.03%。黑色系全线下跌,焦煤跌1.48%,焦炭跌近1%。农产品多数下跌,豆一跌1.45%,菜粕跌1.22%,菜油涨1.2%,棕榈油涨1.09%。基本金属涨跌不一,沪铅涨1.48%,沪锡涨1.02%,沪铝跌0.27%,氧化铝跌0.31%,沪铜跌0.39%。沪金涨1.06%,沪银涨1.4%。

黑色系热点资讯

1. 据Mysteel统计中国47港进口铁矿石库存总量15888.60万吨,较上周一增加185.89万吨。

2. 卫星数据显示,2024年10月7日-10月13日期间,澳大利亚、巴西七个主要港口铁矿石库存总量1132.4万吨,环比上升46.7万吨,结束连续三期去库趋势,目前库存绝对量仍处于年初以来的偏低水平。

3. 截至10月11日当周,天津港港口锰矿库存为574.7万吨,环比增长33.3万吨;连云港港口锰矿库存量为15万吨;钦州港港口锰矿库存量为60万吨,环比上行7万吨。港口锰矿库存量总计为649.7万吨,较上期增加40.3万吨。

4. 根据河北保定市重污染天气预报会商,预计10月15日起,我市空气质量逐步改善,污染过程基本结束。经市政府批准,我市于10月15日10时解除重污染天气Ⅱ级(橙色)应急响应措施。

5. 据Mysteel,10月15日河北市场钢厂对焦炭采购价上调50/55元/吨,调整后:一级湿熄焦(A≤12.5,S≤0.7,CSR≥65,MT≤7),报2010元/吨;一级干熄焦(A≤12.5,S≤0.7,CSR≥65,MT≤0),报2285元/吨;中硫湿熄焦(A≤13,S≤1,CSR≥60,MT≤7),报1810元/吨;以上均为到厂承兑含税价,15日0时起执行。

6. 力拓(Rio Tinto)发布三季度产销报告,三季度皮尔巴拉业务铁矿石产量为8410万吨,环比增加6%,同比增加1%,2024年力拓皮尔巴拉铁矿石发运量目标(100%)维持3.23-3.38亿吨不变。

农产品热点资讯

1. 据国家粮油信息中心,船期监测显示,四季度我国进口大豆买船减少,预计10-12月进口大豆到港量分别为700万吨、850万吨和880万吨。预计2024年我国累计进口大豆1.062亿吨,较2023年的9941万吨增加674万吨或6.8%。

2. 据船运调查机构ITS数据显示,马来西亚10月1-15日棕榈油出口量为803252吨,较上月同期出口的695136吨增加15.6%。据马来西亚独立检验机构AmSpec,马来西亚10月1-15日棕榈油出口量为753102吨,较上月同期出口的660767吨增加13.97%。

3. 据中国棉花协会,全国棉花产量及采摘交售进度调查数据显示(2024年9月):2024年全国植棉面积为4180.6万亩,同比增长0.1%;预计总产量约为620.1万吨,同比增长5.5%,较上期上调16.5万吨。

4. 马来西亚棕榈油委员会(MPOC)预计10月份棕榈油价格将稳定在每吨4000林吉特以上,持续的不确定性和马来西亚棕榈油库存的急剧下降将使价格居高不下。能源价格疲软、豆油供应过剩以及棕榈油相对于其他油脂的价格溢价可能会限制价格的上涨空间。

5. 中国粮油商务网监测数据显示,截止到2024年第41周末,国内进口大豆库存总量为683.7万吨,较上周的667.2万吨增加16.5万吨,去年同期为498.3万吨,五周平均为677.9万吨。

6. 据Wind数据,截至10月15日当周,豆油港口库存录得107.3万吨,较10月8日当周的108.7万吨减少1.4万吨。

7. 据中国饲料工业协会,2024年9月,全国工业饲料产量2815万吨,环比增长1.2%,同比下降4.1%。饲料企业生产的配合饲料和浓缩饲料中豆粕用量占比12.8%,同比下降0.1个百分点。

8.据巴西农业部下属的国家商品供应公司CONAB发布的10月预测数据显示:预计2024/25年度巴西大豆产量达到1.660539亿吨,同比增加1867.19万吨,增加12.7%;预计2024/25年度巴西大豆播种面积达到4733.18万公顷,同比增加130.2万公顷,增加2.8%;预计2024/25年度巴西大豆单产为3.5吨/公顷,同比增加306.42千克/公顷,增加9.6%。

9. 美国农业部(USDA)公布数据,民间出口商报告对中国销售13.1万吨大豆,向墨西哥出售了12万吨软红冬小麦,均于2024/2025年度交货。

10. 据欧盟委员会,截至10月13日,欧盟2024/25年玉米进口量为570万吨,而去年为540万吨;欧盟2024/25年棕榈油进口量为80万吨,而去年同期为111万吨;欧盟2024/25大豆进口量为352万吨,而去年同期为325万吨;欧盟2024/25年豆粕进口量为491万吨,而去年同期为458万吨。

11. 美国农业部数据显示,截至2024年10月10日当周,美国大豆出口检验量为1575467吨,前一周修正后为1625183吨,初值为1431345吨。美国对中国(大陆地区)装运1071920吨大豆。前一周美国对中国大陆装运705091吨大豆。当周美国对华大豆出口检验量占到该周出口检验总量的68.04%,上周是49.26%。

12. 美国油籽加工商协会(NOPA):美国2024年9月豆油库存为10.66亿磅,市场预期为10.83亿磅,8月份数据为11.38亿磅,2023年9月数据为11.08亿磅;2024年9月大豆压榨量为1.7732亿蒲式耳,市场预期为1.70331亿蒲式耳,8月份数据为1.58008亿蒲式耳,2023年9月数据为1.65456亿蒲式耳。

13. 美国农业部(USDA)周三凌晨公布的每周作物生长报告显示,截至10月13日当周,美国大豆收割率为67%,高于市场预期的64%,前一周为47%,美国玉米收割率为47%,高于市场预期的44%。

能源化工热点资讯

1. 针对美媒此前报道称,以色列总理内塔尼亚胡告知美国总统拜登以方不会袭击伊朗石油与核设施一事,以色列总理办公室回应称,以方听到了美方意见,但将根据以色列的国家利益自主作出最终决定。

2. IEA月报显示,将2024年全球石油需求增长预测下调至每日86万桶(之前预测为每日90万桶)。将2025年全球石油需求增长预测上调至每日100万桶(之前预测为每日95万桶)。

金属热点资讯

1. 据SMM调研了解,重庆大型氧化铝企业锅炉定检周期已到,根据特种设备定检规定要求停产接受特检,工厂预计将于11月1日至7日停产检修,具体生产提货时间另行通知。内蒙某电解铝厂预计10月25日开启进行新旧产能置换,计划年内完成置换。

2. 广期所现调整工业硅期货交割质检项目及收费标准。工业硅期货替代交割品检验费用最高限价为3600元/批次,基准交割品检验费用最高限价维持不变。调整后的交割质检项目及收费标准自工业硅期货SI2412合约开始施行。

3. 自由港印尼公司首席执行官周二在采访时说,在周一发生火灾后,该公司已停止了马尼亚尔(Manyar)冶炼厂的电解铜生产。

夸夸“期”谈——品种交易逻辑大揭秘!

1. 玻璃价格大涨,供需变紧张了吗?

一德期货分析指出,首先我们关注到产日熔大幅下行,(需要注意的是当前在产日熔并不紧缺),按照玻璃需求均值看,玻璃仍偏宽松。其次,市场预期保交楼政策的再次启动可能会带来短期需求的增加,如暂不对保交楼做出评价,仅从玻璃需求短期是否增加来看,我们认为存在增加概率。一方面下游的反馈有所改善,但力度不大;另一方面按照需求改善预期,库存或出现高位下滑,但绝对库存仍高位,因此我们认为远月价格已高估。截至目前,玻璃2501合约已突破1300元/吨,建议短线空单回调离场,2505合约仍维持长线配置远月空单的观点。风险点在于当前日熔仍偏高、盘面价格冷修慢、盘面有不错利润以及后期玻璃供需矛盾加剧。

2. 马士基与其他船司在11月中旬还会发起新一轮涨价吗?

中信建投期货分析指出,我们认为马士基与其他船司在11月初的涨价更多属于扭转9~10月形成的持续下跌预期。若货量如我们预期般强势,以及各船司动态运力调整,未来运费调整的节奏可能与2023年类似。目前我们认为在11月中旬生效又一轮涨价的可能性并不太高,可能以进一步落实前期调价幅度(类似2023年稳价式)为主。考虑到期货市场“11月初涨价无法完全落地,货量不足以支撑进一步涨价”等观点以及流动性不足的情况,12合约可考虑在资金进出带来较大波动时围绕逢回调轻仓试多。02合约思路与12合约较为类似。春节后市场逻辑或将再次脱离供需基本面,转向关注淡季运费下跌。

近日重要期货数据和事件一览

1. 10月16日待定,世界金属统计局WBMS公布有色金属供需报告。

2. 10月17日20:15,欧洲央行宣布利率决议,20:45召开新闻发布会。此前,欧洲央行会议纪要显示,决策者对通胀下降感到满意,但鉴于仍然面临压力,他们主张逐步放松政策。市场预计欧洲央行10月降息几乎已成定局,这一预期若兑现,将对欧元和全球金融市场产生影响。

3.10月17日20:30,美国至10月12日当周初请失业金人数。此前,美国就业数据放缓,至10月5日当周初请失业金人数录得25.8万人,为2023年8月5日当周以来新高。若初请失业金人数继续增加,可能表明美国就业市场放缓,对经济前景构成压力。