- 小

- 中

- 大

- 超大

美联储即将在北京时间周五凌晨3点宣布最新的利率决议。随后美联储主席鲍威尔将发表讲话,他的前半部分发言应该会是简单明了的,但后半部分就没那么容易了。

在美联储宣布普遍预期的降息25个基点之后,鲍威尔将不得不面对一连串关于特朗普重返白宫将对经济增长、通货膨胀和借贷成本意味着什么之类的问题。

特朗普震惊全球的大选胜利已经导致全球金融市场疯狂地重新定价。鲍威尔将需要向全球投资者保证,美联储能够控制特朗普第二任期的影响,以及可能即将发生的“共和党横扫” ,这已经改变了人们对货币政策路径的预期。

特朗普誓言要对美国进口商品征收全面关税,并削减从企业利润到加班工资等一切税收,这些政策被普遍认为会引发通胀。他还酝酿着改变美联储的领导层,并声称自己对利率拥有一定的发言权。

在大选结果向共和党倾斜之后,投资者加大了对所谓特朗普交易的押注,这种交易的基础是经济增长加快,但通胀率也会升高。周三长期美国国债收益率跃升了近20个基点,同时美国股市创下历史新高,美元攀升。

华尔街的经济学家们现在认为美联储的降息幅度要小于大选前,因为特朗普的政策组合正在酝酿之中。摩根大通仍预测美联储将在本周和下个月分别降息25个基点,但认为此后美联储将放缓至每隔一次会议才降息一次。

降息步伐将放慢

摩根大通首席美国经济学家迈克尔-费罗利(Michael Feroli)在接受采访时说:“对于本周的利率决议来说,这并不意味着什么,对12月来说可能也没有什么意义。过了12月,情况会变得更有趣。”

他说,美联储不知道特朗普提出的哪些政策会被颁布,也不知道颁布的先后顺序,仅这一点就可能让官员们的行动更加谨慎。“当你更不确定时,你可能希望走得慢一点。”

大选之前,美国经济有望实现众所期待的软着陆。尽管就业市场已经出现疲软迹象,但通胀率已经朝着美联储2%的目标走低,失业率也没有飙升。不过现在出现了一系列新的风险。

大多数经济学家认为,提高美国进口商品成本的关税和刺激消费需求的减税措施都会导致通胀。

特朗普领导的共和党已经赢得参议院,如果还能继续控制众议院,那么特朗普实现政策主张的能力将得到加强——这种可能性看起来越来越大。他还承诺驱逐数百万非法移民。

野村控股公司在最近的一份报告中预测,在特朗普担任总统的情况下,2025年的通胀率将上升75个基点。该银行目前预计美联储明年将只降息一次,而大选前预计将降息四次。

“我们预计特朗普将落实其提高关税的竞选提议,从而在短期内大幅推动通胀,并小幅降低经济增长,”包括大卫-塞夫(David Seif)在内的经济学家在周三的一份说明中写道。

美联储在去年将利率上调至20年高位后,终于在今年9月份开始降息,而越来越多的证据表明,美国的通胀紧急状况已经结束。但对许多选民来说,生活成本上升带来的刺痛感至关重要。美国全国广播公司新闻(NBC News)在主要州进行的出口民调显示,约有22%的选民表示,在过去一年中,通胀给他们造成了“严重困难”,53%的选民表示造成了“一般困难”。

后疫情时期的通胀经历使美联储决策者对价格上涨以及预期可能失去支撑的风险更加敏感。任何通胀重新加速的迹象都意味着美联储要么放慢降息步伐,要么完全放弃降息,这意味着利率不会像之前预测的那样降得很低。

所有这些都意味着美联储会议可能会变得更加难以预测。经济学家和投资者认为,美联储将于周四降息25个基点。强于预期的经济数据缓解了人们对劳动力市场恶化的担忧,使得较小的25个基点的降息幅度变得更容易接受。

鲍威尔在本周决议后的新闻发布会上可能会努力表现得尽可能不带政治色彩,但考虑到大选的利害关系以及特朗普政策改变经济和通胀前景的可能性,投资者将高度警惕美联储计划如何引导未来道路的线索。

非政治性

与全球大多数央行一样,美联储力求在党派政治之外运作。鲍威尔曾多次表示,美联储的工作是对经济做出反应和回应,而不是根据尚未实施的政策计划先发制人。

“我们是一个非政治性的机构,”他在今年早些时候说。“我们不想以任何方式参与政治。”

但毫无疑问,特朗普明年1月20日重返白宫有可能重塑美联储必须驾驭的经济环境。

税收:特朗普承诺延长其第一任期内通过的减税政策(否则将于明年年底到期),并进一步降低企业所得税。

贸易:特朗普呼吁对所有进口商品征收10%至20%的最低关税,对从中国进口的商品征收的关税将提高到60%或更高。

移民:特朗普承诺将对未经许可的移民进行史上最大规模的驱逐。

能源:特朗普的座右铭是“钻吧,宝贝,钻吧”,他承诺削减对石油、天然气和煤炭生产的监管,并为化石燃料生产提供更多联邦土地。

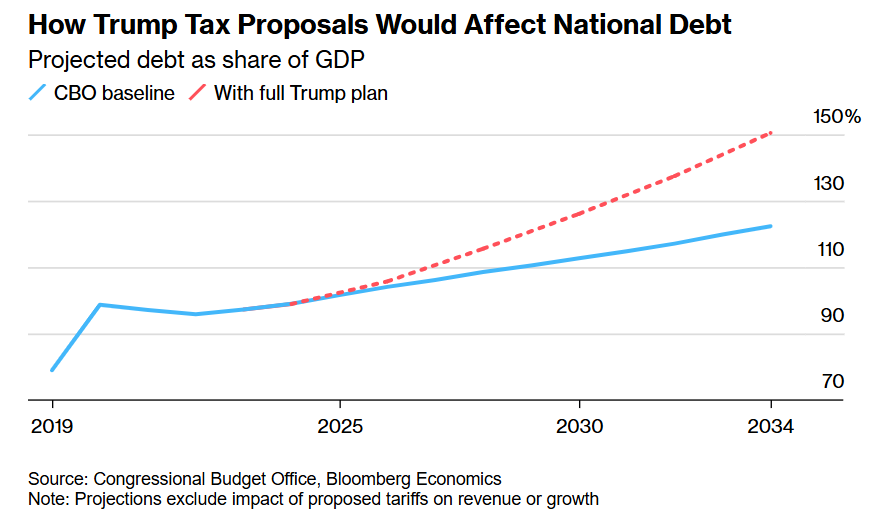

除了通胀影响之外,经济学家们还表示,特朗普的政策纲领很可能导致赤字加深和美元走强。2024年,美国的财政赤字将达到GDP的6.5%,这将使债务与GDP的比率升至100%。

彭博经济估计,特朗普延长所得税减税和降低企业税的提议将使债务在2028年达到GDP的116%。特朗普关税计划的最大版本将使同期物价上涨0.5%至4.3%不等(这取决于有多少国家采取报复行动)并使经济增长放缓。

至于特朗普的移民计划,工人减少意味着消费减少,但也意味着可调用的外来劳动力减少,从而造成建筑和医疗保健等一些行业的工人短缺。

还有美联储自身作为独立政策制定者的地位。在特朗普的第一任期内,当美联储在2017年和2018年加息时,特朗普恳求鲍威尔降低利率,打破了白宫避免评论货币政策细节的惯例。

特朗普首任总统期间的美联储文件显示,工作人员和官员对各种情况(包括提高关税和降低税收)可能对经济产生的影响进行了预测,并最终在政策真正实施时才采取行动。

政策如何演变

鲍威尔和他的同事们并不是唯一要应对特朗普再次当选总统的影响的央行官员。

由于美元在贸易和金融中的主导作用,美联储的货币政策决定会影响汇率,并经常迫使其他国家做出反应。

本周,全球约20家央行(占全球GDP的三分之一以上)将决定利率,其中包括英国央行和瑞典央行,预计这两家央行都将降息。

欧洲央行副行长路易斯-德金多斯(Luis de Guindos)表示,如果特朗普继续履行其关税承诺,全球经济增长和通胀将面临冲击。此外,美国较高的通胀率和利率往往会吸引资本,尤其是新兴市场的资本。

目前,美联储可以继续关注就业和物价。即使特朗普政府上台,他颁布新政策或国会投票表决也需要时间。

毕马威首席经济学家黛安-斯旺克(Diane Swonk)表示:“进入2025年后,政策将对美联储产生影响,但他们只能在政策出台后才能做出反应。他们会强调,大选的任何结果都将真正取决于政策如何演变,以及政策如何影响经济。”

美联储不会在本月的会议上更新其经济和利率预测,新的预测将在12月发布。鲍威尔可能会表示,今年最后一次会议上将保留所有选项,包括在经济看起来再次升温的情况下保持利率稳定。

鲍威尔已经强调了一种以最新数据为有力指导的方法。随着全球最大经济体在特朗普的领导下准备改弦更张,鲍威尔和他的同事们可能更倾向于见机行事。

德意志银行的首席美国经济学家马修-卢泽蒂(Matthew Luzzetti)说:“这确实不是一个他们希望就政策走向提供任何有意义的前瞻性指导的时期。数据背后存在不确定性,但这只是被未来经济政策的不确定性放大了而已。”