- 小

- 中

- 大

- 超大

美元进入了历来对其而言都危险的12月,但特朗普的胜选让美元多头胆气大增。

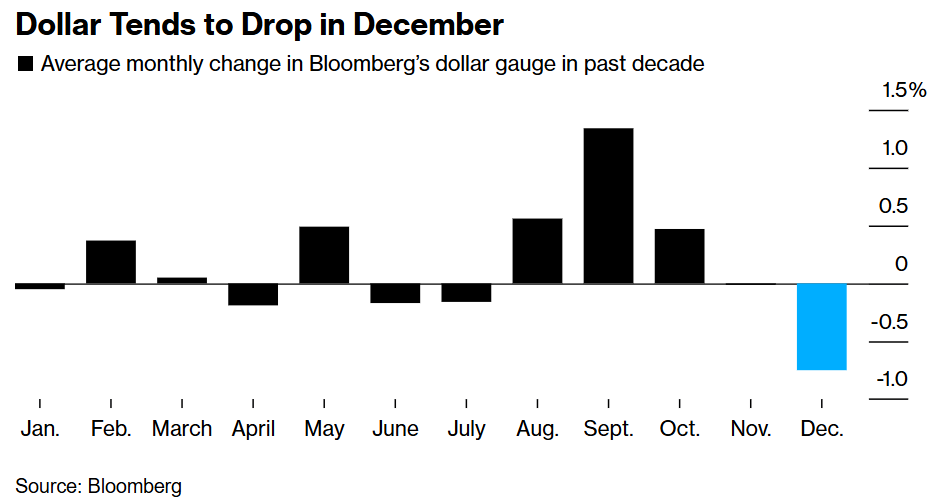

自11月5日美国大选以来,美元汇率已经上涨了约2%,但季节性因素表明,从现在开始,美元将面临不利因素。在过去的十个12月中,有8个都出现了美元下跌,这通常是年末投资组合再平衡流动和所谓的“圣诞反弹”的牺牲品,“圣诞反弹” 会使交易员们大胆抛售美元以换取股票等风险较高的资产。

特朗普在社交媒体上发表的言论可能会扰乱市场,这使交易员感到不安,而且本月还有九次主要的央行政策会议和大量重要的经济数据,因此出现大幅、突然波动的可能性更大。任何一丁点的负面意外都可能引发对最终避险货币的追捧,从而使12月“抛售美元”的说法过时。

瑞穗银行的经济与战略主管维什努-瓦拉坦(Vishnu Varathan)说:“最好坐稳了。通常是要踩下风险踏板,抛售美元,但随着特朗普上台,谁知道呢?”

自美国大选以来,货币波动性飙升,因为从纽约到东京的投资者都在预测未来四年每天交易规模达7.5万亿美元的外汇市场会发生什么。争论的核心是美元在特朗普总统任期内的命运——预计这将加剧全球最大经济体的通胀,使美联储的降息前景复杂化。

最近的市场行为凸显了交易美元的难度:彭博美元指数连续三个月下跌,直到9月份才出现逆转。摩根大通、高盛和花旗都预计,随着关税被认为会增加价格压力并损害其他经济体,美元将继续走强。

特朗普对货币的影响不限于通胀渠道——他上周末要求金砖国家承诺不创造新货币来替代使用美元。周一亚洲交易时段,彭博美元指数上涨了0.5%。

嘉信理财首席固定收益策略师凯西-琼斯(Kathy Jones)说:“结果是,除非有什么变化,否则美元走高是阻力最小的路径。2025年美元走势的关键是关税政策。”

也有人不同意强势美元的观点。

摩根士丹利认为,随着投资者从关注贸易风险转向美联储可能采取的持续宽松政策,美元的强势将在年底达到顶峰,并在2025年逐渐减弱。Neuberger Berman公司货币部门主管Ugo Lancioni也持类似观点。

这位位于米兰的高级投资组合经理说:“我们对美元持有少量看涨头寸,但随着美元升值,我们正在减少头寸。美元可能会进入盘整阶段,市场的多头其实已经非常多。”

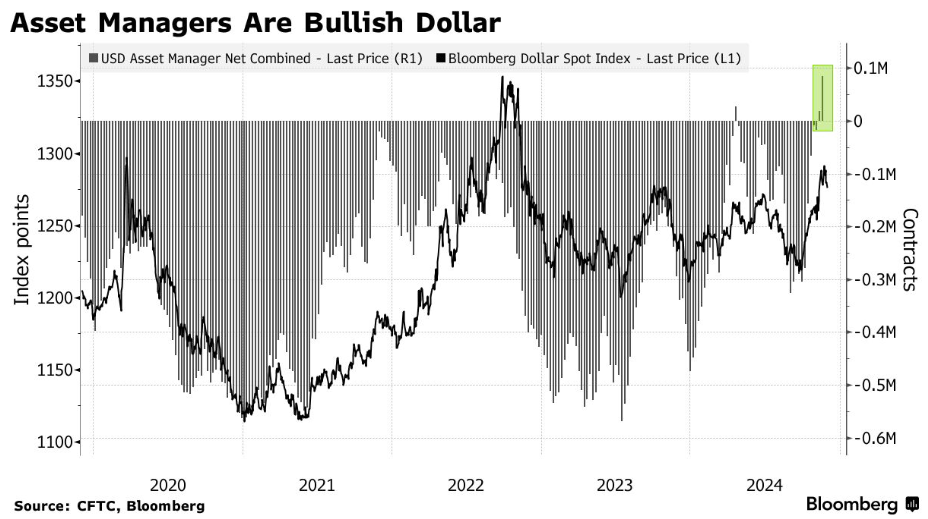

商品期货交易委员会(CFTC)的最新数据证实了这一观点。资产经理们当前看涨美元的程度是2016年以来最大的,这凸显了美元下跌的可能性,因为投资者会从受益于美元走强的头寸中获利离场。

Lord Abbett的投资组合经理兼货币团队主管莉亚-特劳布(Leah Traub)表示:“特朗普的一些贸易政策还需要一点时间才能见效。我们谨慎的一点是,市场承认了其中的很多观点。”

最终的结果可能是,随着投资者对每一个头条新闻和经济数据点的分析,美元的波动可能会越来越大。彭博美元即期指数未来半年的隐含波动性指标正处于18个月以来的最强水平。

美联储12月中旬的政策会议将促使投资者重新调整其对美元的押注,而日本央行和英国央行等其他机构的政策结果也将产生影响。

Abdelak Adjriou是准备迎接新一轮波动的人之一——尤其是如果美联储本月继续按兵不动,令交易员措手不及的话。这位巴黎卡米尼亚克(Carmignac)的货币经理预计美联储将降息,但在此之前,美国将公布就业和通胀数据,情况可能会发生变化。

尽管如此,他还是选择看淡短期的波折。他说:“我看的是中期,美元仍然是王者。”