- 小

- 中

- 大

- 超大

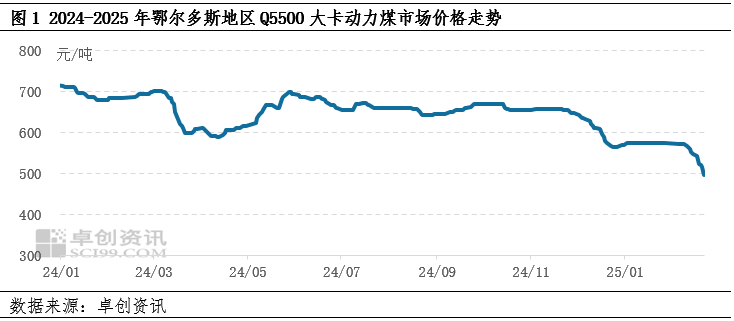

动力煤市场价格持续下探,跌至近四年新低水平

春节假期结束后国内动力煤整体以持续下行为主,现已跌至近四年最低水平。以鄂尔多斯地区Q5500大卡动力煤为例,截至2月21日市场主流价格在490-500元/吨,较春节假期前(1月27日)累计下跌77.5元/吨,降幅在13.54&;较去年底累计下跌72.5元/吨,降幅在12.78%;较去年同期下跌197.5元/吨,降幅在28.52%。

整体来看,供需关系偏宽松且社会库存高位成为压制煤价的主要因素。具体来看:

产地供应:春节后煤矿复产情况良好,市场供应快速恢复

2025年春节假期期间产地主流国有大矿多生产相对平稳,而民营煤矿也多于正月初六起陆续收假,至元宵节后产地多数民营煤矿已集中复产,市场供应恢复速度较快。以榆林地区为例,据卓创资讯监测,截至2月21日煤矿开工率回升至50.49%,较1月底提升21.36个百分点。煤矿供应恢复速度较快,但下游需求跟进有限,矿区拉运车辆冷清,煤矿市场煤销售情况不理想,竞拍煤矿流标较为普遍,部分煤矿持续累库,且有存在接近顶仓现象,致使煤价下行压力较大。

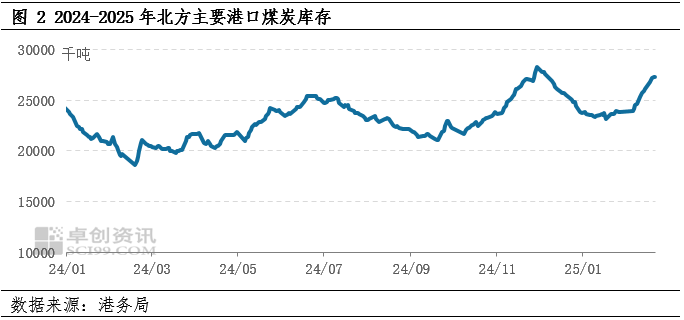

港口库存:逐步回升至高位水平,压制煤价上方空间

市场供应充裕,同时社会库存也整体保持在高位水平,尤其春节后北方港口煤炭库存持续快速上升。虽受发运倒挂、出货难度较大等因素影响,部分港口贸易商发运操作积极性有所下滑,但伴随产地多数煤矿恢复正常生产,煤矿直发港口资源有所增加,煤炭集港量仍保持在高位水平,港口累库进程持续。截至2月21日秦皇岛港、曹妃甸四港及京唐港合计煤炭库存达到2730.5万吨,较1月27日增加347万吨,增幅在14.56%;较去年同期增加727.7万吨,增幅在36.33%;较2024年以来库存最高点仅低3.53%。整体来看,港口库存高位加重下游用户观望情绪,且疏港风险增加,也进一步加重煤价下行压力。

下游需求:需求跟进不足,难以对市场形成支撑

需求端则持续未有改善,难以对煤价形成支撑。电力行业来看,受气温偏暖、下游高耗能行业开工回升较慢影响,电厂日耗提升,部分主力电厂已暂停采购市场煤,据卓创资讯监测,截至2月20日山东局部地区主力电厂开机率仅在70.97%,库存可用天数则达到40天以上,且后期供暖季结束电厂将陆续进入主动去库阶段,也进一步打击采购热情。非电行业来看,水泥、钢铁等非电行业仍处于传统淡季,同时成品下游需求有限,且多利润表现欠佳,截至2月20日水泥磨机开工率虽回升至23.17%,但较去年春节假期后第三周仍偏低0.7个百分点,多数终端控制煤炭采购节奏,将库存保持在中低水平,除刚需外多推迟采购计划。

短期供需矛盾难有明显缓和,煤价仍存下行探底可能

整体来看,短期内国内动力煤供大于求矛盾仍较突出,难有明显改善,预计煤价继续向下调整可能较大。产地多数煤矿保持平稳生产,且随煤价持续下行,部分煤矿存以量补价意向,生产积极性暂维持良好,供应有望继续保持在高位水平;但随气温继续升高,北方供暖季陆续结束,电厂负荷将有明显下滑,进入主动去库阶段,采购节奏将进一步放缓,而非电终端利润改善空间有限,也将仅维持按需采购节奏,需求端对市场支撑力度改善空间有限,叠加高位社会库存消化仍需时间,煤价整体仍有继续承压可能。