- 小

- 中

- 大

- 超大

上周,OPEC+在全球经济可能下滑的情况下决定提高产量,将原油价格推至四年来的最低点,也使期权市场从长达数月的昏迷中惊醒。

市场相关人士称,这两件事结束了油价一段时间以来的价格波动平缓期,参与者正急于从现有的看跌押注中获利、对冲经济大幅放缓的影响,并减少对持续低波动性的押注。

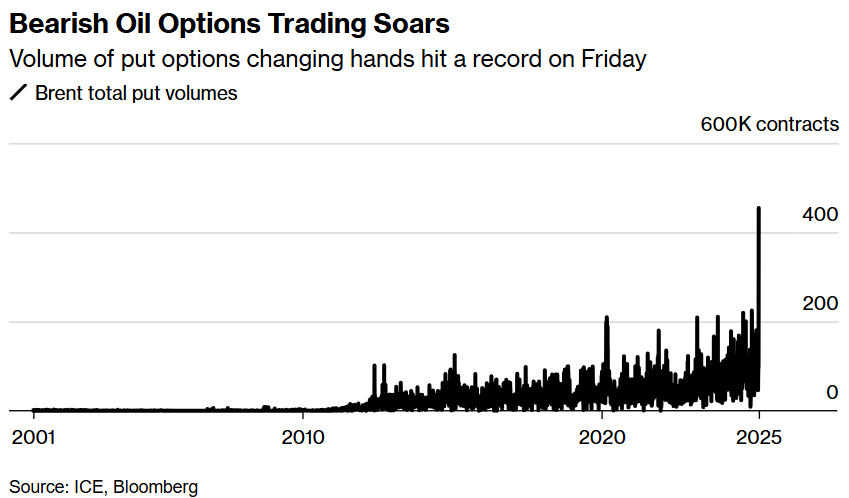

上周五,超过45万份看跌布伦特原油的期权易手,是之前记录的两倍多。在这些交易中,有一些合约将从油价持续下跌并进入50美元区间的过程中获利。

包括Daan Struyven在内的高盛分析师写道:“对生产商而言,购买保护以防止价格进一步下行仍具有吸引力,而对宏观投资者而言,原油看跌期权仍是一种有吸引力的经济衰退对冲工具。虽然隐含波动率有所上升,但我们认为其定价仍然偏低。”

期权定价也显示出这些变动的规模。布伦特原油期权的看跌合约较看涨合约的溢价达到了2023年11月以来的最大值,隐含波动率也飙升至几个月来的最高水平。

据彭博社汇编的数据显示,在布油价格最近几天跌破65美元的情况下,看跌期权溢价和隐含波动率出现了飙升,未来一年内的看跌期权未平仓头寸已经相当于1.18亿桶。

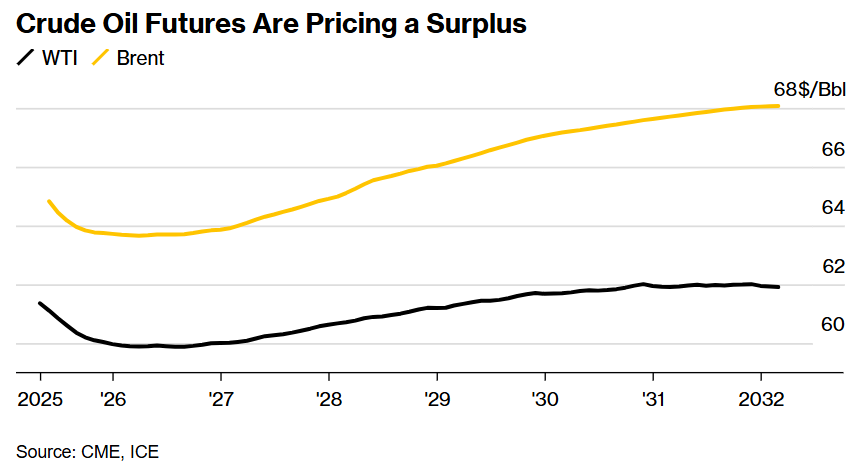

油价的大跌也压低了较长期限合约的价格,凸显出市场预期的供应宽松。2026年的WTI原油期货合约价格上周五收于2021年底以来的最弱价位。

这两种原油基准的期货曲线更远端的指标也显示出疲软。最接近的两份WTI原油12月合约之间的价差是石油对冲基金追踪长期市场供应状况的首选指标,周一该价差低至-13美分,这是自2020年底以来首次出现折扣。

从2026年底到至少2030年,远期曲线已经转弱为远期升水结构,这表明交易商正在对长期前景重新定价,以考虑石油过剩的问题。

A/S全球风险管理公司首席分析师Arne Lohmann Rasmussen说:“我们现在正处于危机阶段,基本面因素已不重要。投资者希望不惜一切代价消除风险。”