- 小

- 中

- 大

- 超大

2025年5月12日,中美日内瓦经贸会谈联合声明的落地,为持续升温的双边贸易摩擦按下了 “暂停键”。双方达成共识,将关税政策退回到2025年4月2日的状态,对24% 的 “对等关税” 实施90天暂免。这一举措犹如在剑拔弩张的贸易战场上辟出短暂的 “缓冲带”,既为双方企业争取到喘息之机,也让全球产业链的神经暂时松弛。然而,休战不等于终战,在关税数字的升降背后,是更深层的战略博弈与产业竞合逻辑的持续推演。

一、博弈中的务实选择:数据倒逼下的战略权衡

此次关税调整的核心,是中美双方在经济现实压力下的理性妥协。美国劳工部数据显示,2025年4月美国CPI同比上涨9.7%,核心通胀顽固高企,能源、食品等民生成本飙升倒逼政府寻求缓解通胀的突破口。而中国海关总署同期数据显示,1-4月中国对美出口额同比暴跌42%,机电产品、纺织品等传统优势产业订单锐减,广东、浙江等地外贸企业面临产能闲置压力。这种 “双输” 局面迫使双方不得不回到谈判桌前 —— 美国需要中国价廉物美的消费品平抑通胀,中国需要稳定的北美市场维系产业链韧性。

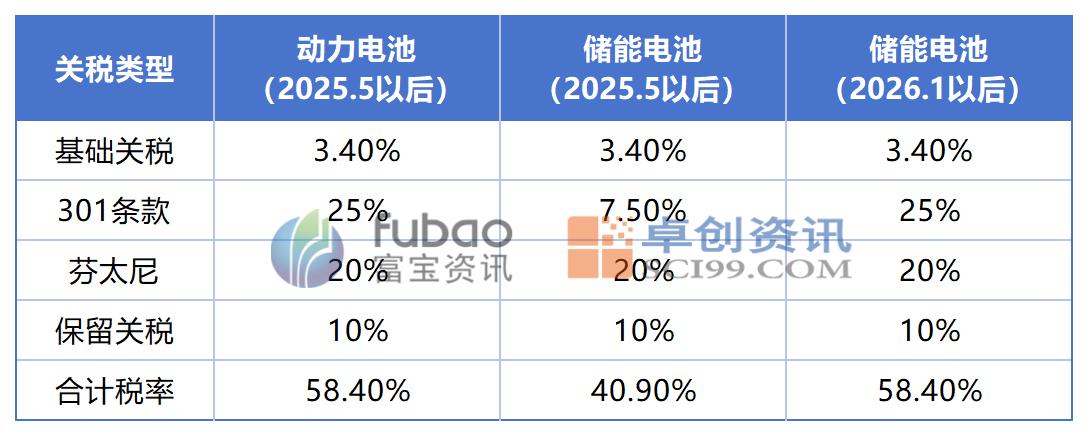

商务部研究院专家指出:“此次关税暂免本质上是‘压力传导’的结果。美国零售商协会此前致信拜登政府,警告若维持82.4% 的动力电池关税,美国车企生产成本将增加30%,直接拖累新能源汽车渗透率目标。” 数据显示,2024年中国动力电池占美国进口总量的67%,特斯拉、福特等车企对宁德时代、比亚迪的供应链依赖度超过40%。暂停24% 关税后,动力电池综合税率从82.4.% 降至58.4%(基础3.4%+301条款25%+芬太尼20%+保留10%对等关税),美国车企单辆电动车成本可降低约800美元,这对陷入价格战的本土车企而言堪称 “及时雨”。

但保留10%的“对等关税”,则暴露出美国的战略保留。清华大学中美关系研究中心专家分析:“这既是为90天后的谈判预留筹码,也是科技脱钩战略的政策缓冲。”美国国会近期通过的《数字贸易标准法案》,已将数据跨境流动、知识产权保护等议题纳入“新脱钩” 范畴,预示着未来博弈焦点将从传统关税战转向规则博弈。例如,美国正在推动的 “印太经济框架” 数字贸易章节,要求成员国建立数据本地化存储机制,直接针对中国互联网企业出海。这种“关税降、规则升”的策略,彰显出美国从“价格竞争”转向“体系竞争”的深层意图。

二、欢呼与深思并存:短期利好下的产业分化

政策落地首周,广东玩具协会数据显示,澄海玩具企业收到的美国订单量同比激增30%,部分企业甚至接到2026年的预订单。美国零售巨头沃尔玛、塔吉特公开表示,将在关税暂免期内储备1-2年的日用品库存,以对冲未来可能的关税波动。这种 “预防性采购” 效应,短期内将拉动中国纺织、家具、小家电等传统产业出口反弹。义乌小商品市场监测显示,5月中旬对美出口集装箱量周环比增长18%,久违的“爆仓”现象重现。

然而在欢呼背后,结构性矛盾依然尖锐。高端芯片领域,美国商务部最新修订的《出口管理条例》明确将7nm以下制程芯片列入 “对华禁运清单”,且新增了12家中国半导体企业至实体清单。中芯国际目前14nm制程良率刚突破90%,7nm研发仍处于流片阶段,与台积电、三星的技术代差仍达3-5年。这种 “技术断供” 迫使国内产业链加速 “去美化”:长江存储的3D NAND闪存实现128层堆叠技术量产,中微半导体的等离子体刻蚀机进入台积电28nm产线,华为海思转向Chiplet(芯粒)封装技术寻求突破。但不可否认,在AI芯片、GPU等高端领域,中国每年仍需进口超2000亿美元的美国芯片,短期替代难度巨大。

新能源领域的 “冰火两重天” 更值得关注。尽管24% 关税暂免让动力电池出口成本下降,但美国对新能源车和锂电池的 “选择性高关税” 依然高悬。根据USTR最新公告,搭载中国电池的美国组装电动车仍无法享受《通胀削减法案》(IRA)的7500美元税收抵免,因电池组件本地化率未达60% 的要求。特斯拉上海工厂出口美国的Model 3车型,每辆车仍需缴纳约5000美元的关税,导致终端售价较本土生产车型高出15%。这种 “关税 + 补贴” 的双重壁垒,实质是美国构建 “本土闭环供应链” 的政策工具。数据显示,2025年一季度美国本土动力电池产能仅55GWh,而中国企业通过在墨西哥建厂(如宁德时代蒙特雷工厂)间接规避关税的路径,又面临物流成本增加12% 的新挑战。

三、高瞻远瞩的自主可控:新能源产业的破局之道

中国新能源产业的 “弯道超车”,本质上是全产业链自主可控的胜利。从上游稀土开采到下游终端应用,已形成完整闭环:江西赣州的锂矿开采占全球30%,宁德时代的麒麟电池能量密度达255Wh/kg,精进电动的电机效率超过97%,华为的电控系统搭载量突破百万套。更关键的是,这种自主可控建立在技术创新的基础上 ——2024年中国锂电池专利申请量占全球68%,钠离子电池实现140Wh/kg能量密度量产,固态电池进入车规级测试阶段。当美国还在为锂矿开采审批扯皮(内华达州锂矿项目审批耗时3年),中国企业已完成从 “锂矿-正极-电池-整车”的垂直整合。

这种产业韧性在关税冲击中展现出强大抗压力。2024年美国加征82.4% 关税期间,宁德时代对美出口量下降27%,但通过技术升级(推出适配美国车企的CTP 3.0电池)和市场转移(欧洲市场增长45%),全年海外营收仍增长18%。比亚迪则采取 “本地化生产 + 核心部件出口”策略,在加州工厂组装的电动车使用中国出口的电机和电控系统,规避了部分关税。更深远的影响在于,中国新能源企业正从 “成本优势” 转向 “技术优势”:蔚来的换电技术进入欧洲标准体系,宁德时代的凝聚态电池获得戴姆勒定点订单,这种标准和技术输出,才是应对关税壁垒的终极武器。

对比美国新能源产业的 “断点”,更凸显中国自主可控的战略价值。美国电池正极材料产能仅占全球3%,依赖从中国进口氢氧化锂(占其消费量的72%);电机所需的钕铁硼磁材,中国产量占全球90%。即便美国通过《国防生产法》拨款60亿美元建设正极材料产线,至少需要3年才能形成规模。这种“卡脖子”与“反卡脖子”的对比,揭示出一个真理:在全球化退潮期,只有掌控全产业链的“硬核实力”,才能在贸易摩擦中站稳脚跟。

四、未来展望:在不确定中筑牢确定性

90天的关税暂免期,犹如贸易寒冬中的 “春寒料峭”。对中国企业而言,这既是订单恢复期,更是战略调整期。一方面,应抓住窗口期优化供应链布局 —— 在墨西哥、越南建立 “保税组装中心”,将高关税产品拆解为 “零部件 + 半成品” 出口,利用北美自贸协定(USMCA)的原产地规则降低税负;另一方面,加速技术迭代,用高端产品稀释关税影响 —— 当电池能量密度提升20%,关税成本占比可从15% 降至10%,这种 “技术对冲” 比价格谈判更具可持续性。

富宝锂电网认为,此次谈判更多的是解决美国一些核心商品的紧缺,这些产品大多数是以轻工业和部分原料为主。比如服装、家用电气、儿童玩具、宠物粮食、化肥原料、食品添加剂、消费电子元器件等。对于新能源而言,受益更多的是美国储能市场,因为动力电池美国后期可能会偏向使用日韩系品牌。

历史经验表明,贸易摩擦从来不是简单的关税数字游戏,而是产业竞争力的全方位比拼。中国新能源产业的实践证明,当自主可控达到 “从沙子到车轮” 的全链条覆盖,当技术创新实现 “从跟随到领跑” 的质变,外部关税壁垒终将成为产业升级的 “磨刀石”。90天后,无论关税是否重现,中国产业的 “好汉” 底气,早已不在于短期政策红利,而在于深耕多年的产业根基与持续进化的创新能力。这才是应对百年变局的真正 “压舱石”。