- 小

- 中

- 大

- 超大

AI播客:换个方式听新闻 下载mp3

进入八月以来,美国股市步履维艰,一些华尔街策略师警告说,这可能只是更大规模抛售的前兆。

例如,Evercore ISI的首席股票和量化策略师朱利安·伊曼纽尔(Julian Emanuel)在一份报告中表示,他预计到十月中旬,美股将回调7%至15%。德意志银行(Deutsche Bank)的策略师们也曾警告说,股市可能会出现疲软,尽管他们预计的回调幅度会更温和。

但仍有一些一线希望。伊曼纽尔表示,长期的牛市可能并未受到威胁,更深层次的回调最终会吸引逢低买入者入场。

这位策略师建议不要抛售股票,但他认为,一些投资者可以考虑购买对冲产品,以保护自己的投资组合免受近期的市场疲软影响。

但在上周二,美国主要股指再次收跌,以下是投资者可能需要留意的一些图表。

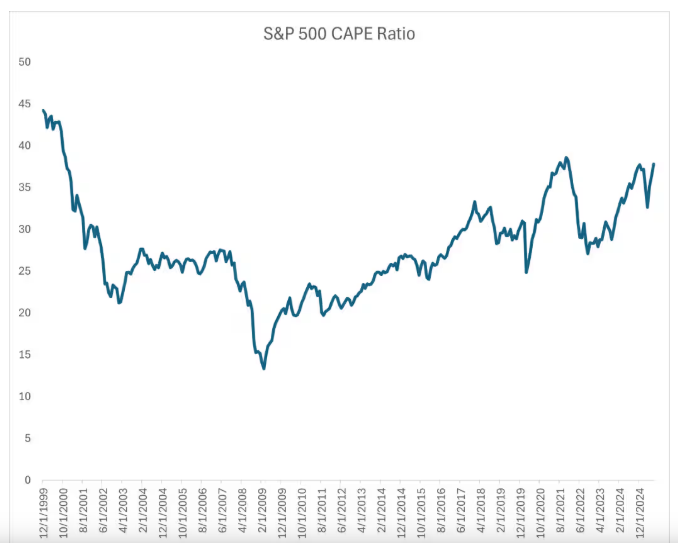

估值重回高位

耶鲁大学经济学家罗伯特·席勒(Robert Shiller)开发的周期性调整市盈率在七月底突破了38。在这个水平上,这一指标(更广为人知的名称是CAPE比率)显示,标普500指数已达到了自去年年底以来的最高估值点。

在去年年底那个高峰之后不久,美联储启动了数十年来最激进的加息行动,股票和债券都受到了重创。道琼斯市场数据显示,标普500指数随后创下了自2008年以来最糟糕的日历年表现。

伊曼纽尔预计2022年的情况不会重演,但他说,高估值会让股票容易受到令人失望的消息的影响。

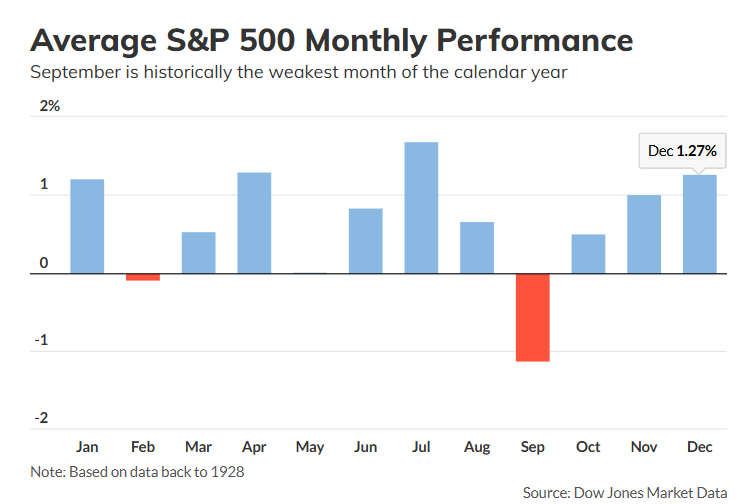

季节性疲软可能即将到来

根据BTIG的乔纳森·克林斯基(Jonathan Krinsky)的说法,八月初到十月初的这两个月通常是全年股市表现最疲软的时段。

其中,九月尤其艰难。道琼斯市场数据显示,自1928年以来,标普500指数在九月份平均下跌了1.1%。

最近公布的经济报告,包括上周五令人沮丧的七月非农就业报告,都突显了劳动力市场的疲软迹象。上周二公布的七月ISM服务业指数令人失望,加剧了投资者对经济放缓的担忧。

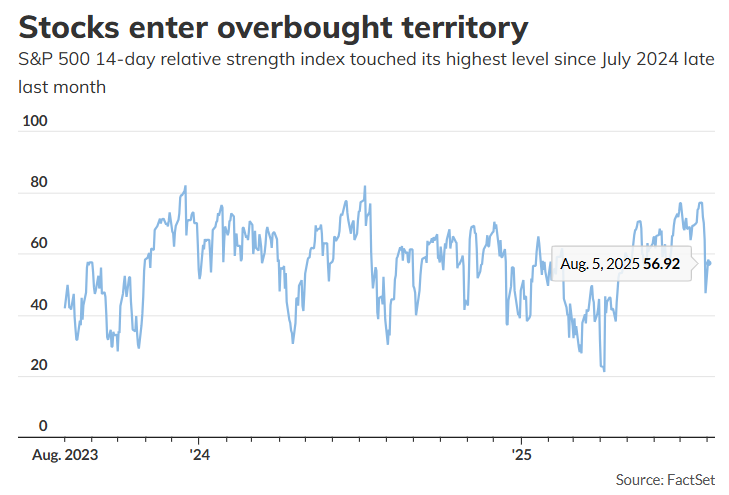

标普500指数进入“超买”区域

一个广受欢迎的股市动量指标在七月份飙升至“超买”区域后,热度已经有所降温。

标普500指数的14天相对强弱指数(RSI)在七月28日突破了76,这是自去年七月以来的最高读数。此后不久,抛售便开始了,该指数滑向了回调的边缘。

通常来说,任何高于70的读数都被认为是“超买”状态。而回调通常被定义为下跌10%或更多。

尽管RSI已从高点回落,但Nationwide的首席市场策略师马克·哈克特(Mark Hackett)在邮件评论中表示,该指数仍略低于“超买”区域。这可能意味着,最近的这次回调才刚刚开始。

华尔街的“恐慌指数”正在攀升

芝加哥期权交易所波动率指数(Cboe Volatility Index),即广为人知的VIX指数或华尔街的“恐慌指数”,在七月触及自一月以来的最低水平后,再次开始攀升。

Evercore ISI的伊曼纽尔表示,该指数可能早已应该回归均值。

上周五,该指数自六月以来首次跃升至20以上。上周二收盘时,该指数为17.87。与此同时,美国主要股指收低,标普500指数、纳斯达克综合指数和道琼斯工业平均指数均收跌。