- 小

- 中

- 大

- 超大

由于9月降息已成定局,期权专业人士预计美国股市将在周四消费者价格指数(CPI)公布前保持平稳。但若数据显示通胀开始升温,这种预期可能沦为危险的赌注。

市场对美联储在9月16-17日政策会议上降息的预期逻辑相当简单:美国就业增长停滞,经济需要刺激。上周五的数据强化了这一观点——令人失望的8月就业数据以及创下2021年以来最高水平的失业率,让投资者完全押注美联储将在下周实施25个基点的降息。

市场对此反应平淡:上周五美股小幅下跌,Cboe波动率指数(VIX)虽微升但仍远低于20关键水平(该阈值自6月以来基本未被突破)。展望后市,根据Piper Sandler & Co.汇编的数据,期权交易员押注标普500指数将在CPI报告发布后出现近0.7%的温和波动,远低于过去一年1%的平均实际波动幅度。

尽管当前市场逻辑自洽,这种交易策略却忽视了一个重大风险:如果通胀数据爆出意外大涨呢?

“眼下正是如履薄冰的平衡时刻,”科美利加财富管理公司(Comerica Wealth Management)首席投资官Eric Teal表示,“任何极端利好或利空数据都可能改变前景。”

由于特朗普发起的贸易战、激进移民驱逐政策及政府裁员措施,通胀持续飙升的威胁真实存在。这可能迫使美联储无法如交易员所愿在今年大幅降息。

富国银行投资研究所全球股票与实物资产主管Sameer Samana指出:“降息路径可能比预期要浅,并引发市场波动。”

数据湍流

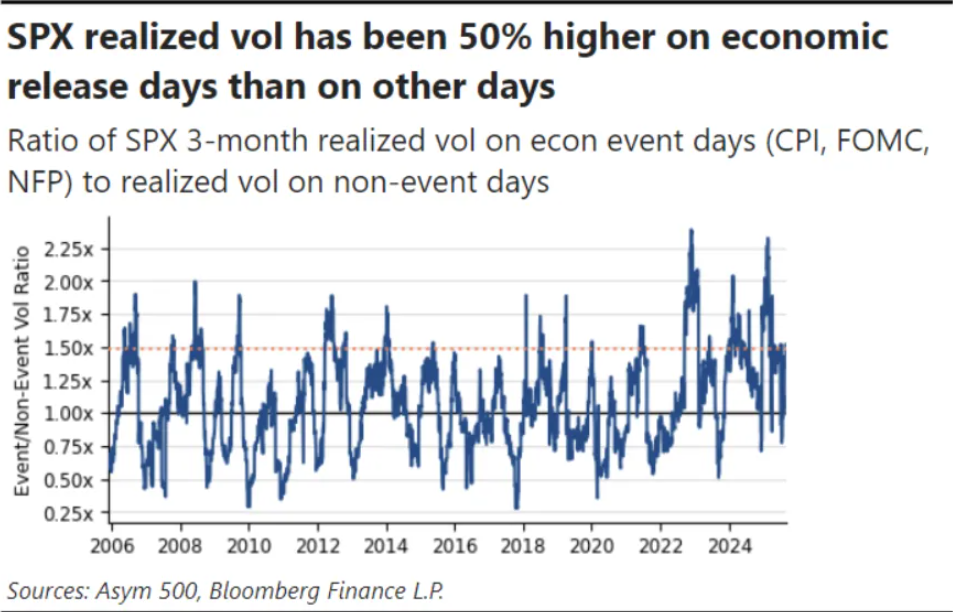

尽管波动性看似消失,交易员仍痴迷于宏观经济数据,在经济数据发布期间制造持续动荡。Asym 500汇编数据显示,过去三个月间,在CPI、非农就业数据和美联储利率决议发布日,标普500的平均波动率比其他交易日高出近50%。

“市场如今充斥着‘宏观游客’——那些试图通过就业报告或CPI等宏观事件进行短线交易的投机者,”第一大道投资咨询公司(First Avenue Investment Counsel)首席投资官Brian Madden表示。

由于交易员已完全定价9月降息及未来12个月内142个基点的宽松幅度,若通胀持续迹象显现,投资者将被迫收敛鸽派押注,可能引发股市大幅震荡。

事实上华尔街专业人士正为通胀再度升温做准备。预计8月核心CPI(剔除食品和能源成本)环比上涨0.3%,同比涨幅达3.1%——不仅远高于美联储2%的目标,且与上月读数持平。

“宏观因素正变得越来越重要,”管理着2260亿加元(约1630亿美元)资产的BMO全球资产管理公司首席投资官Sadiq Adatia强调,“作为长期投资者,你希望宏观经济数据发挥决定性作用,而非被噪音干扰。”他指出,今年大部分时间里股市都被关税头条等“噪音”左右。

市场分化

Raymond James数据显示,标普500指数在阵亡纪念日到美国劳动节期间暴涨超10%,创近40年来第三佳夏季表现,而金融界正在发生有趣的变化:股债市场波动率突然出现显著分化。

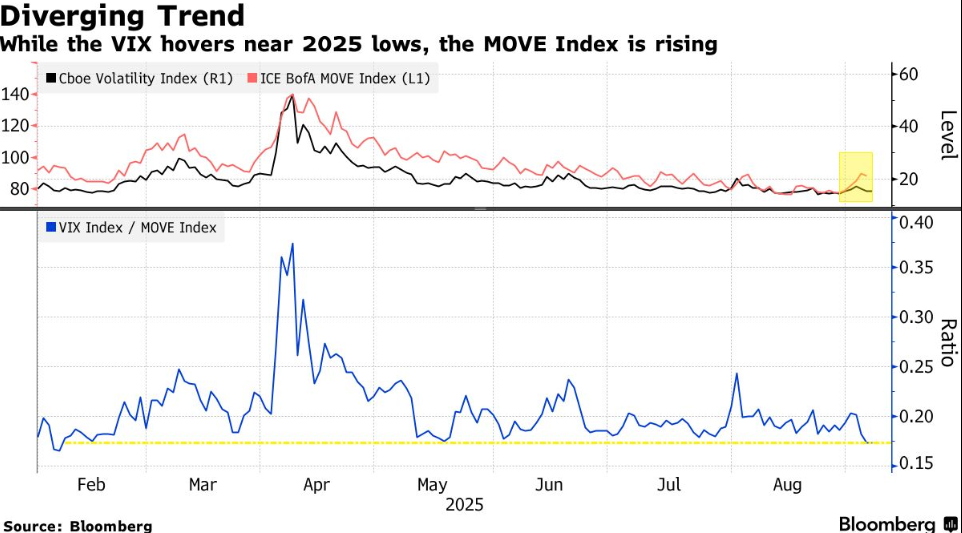

衡量标普500预期价格波动的VIX指数徘徊在年内最低点附近;反之,债券市场的“恐慌指数”——ICE美银MOVE指数在上周二和周三累计上涨10点,创下自4月关税动荡高峰以来最大两日涨幅,预示债市已为波动率回升做好准备。

两者比率因此徘徊在2月以来最低水平。

这一切意味着交易员正紧张凝视固定收益市场,寻求标普500波动率何时再度飙升的早期信号。

“在政策不确定性加剧时期,市场对经济数据的反应更敏感并不意外,”Cboe全球市场衍生品市场情报主管Mandy Xu表示,“虽然9月会议降息已是板上钉钉,但新数据可能改变人们对美联储未来几个月降息速度与幅度的预期。”