- 小

- 中

- 大

- 超大

AI播客:换个方式听新闻 下载mp3

摩根士丹利股市策略师表示,美国就业增长放缓实际上是经济触底的信号,而非陷入衰退的征兆。

“我们认为,除非经济再遭遇一次冲击,否则失业率不会快速/急剧上升,非农就业人数也不会出现大幅负增长,”该行美国首席股票策略师迈克・威尔逊(Mike Wilson)带领的团队表示。

美国8月非农就业人数仅增加2.2万人,低于市场预期;此外,6月数据遭下修,但7月数据获上修。该数据似乎为美联储9月降息“敲定了基调”。

“上周五的就业数据及修正值改善表明,6月是本轮周期非农就业的最新低点;不过我们追踪的其他指标显示,就业疲软在‘解放日’前后最为明显——我们认为,这正是滚动式衰退的低谷,”他们指出。

威尔逊及其团队一直主张,美国经济衰退始于2022年,并在“解放日”触底;他们表示,近期就业数据进一步证明,当前经济已处于复苏初期。

他们解释道,美国经济的复苏初期由科技和消费品板块引领——这些板块从新冠疫情相关刺激政策中大幅受益;随后,经济中多数板块以各自节奏度过了阶段性衰退。“这正是我们从未看到传统衰退定义指标出现典型飙升的关键原因。”

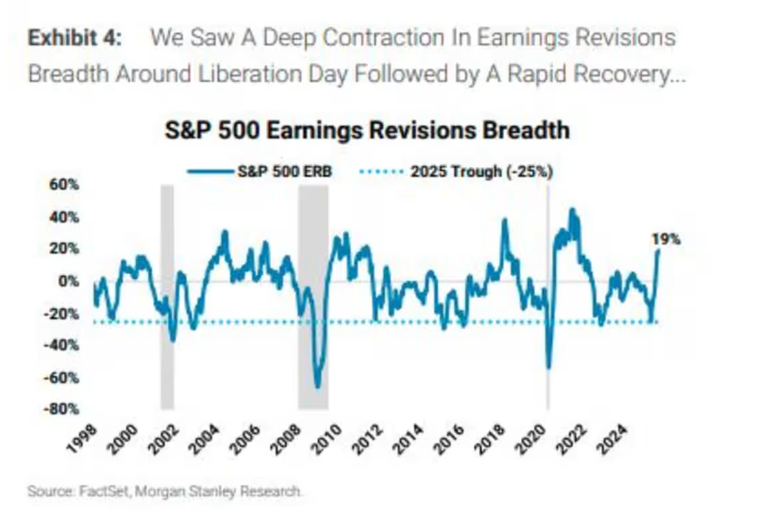

策略师们称,盈利修正广度(即上调盈利预期的分析师人数减去下调预期的分析师人数)出现V型反弹,也印证了这一复苏观点。他们补充道,这类上行拐点“仅在衰退后出现,而非衰退前——也就是周期早期过渡阶段”,并附上了相关图表。

威尔逊表示,对于最新就业数据感到不安的投资者应记住:“就业数据始终是‘后知后觉’的指标;等到它们确认经济陷入低迷时,股市往往早已察觉。”

不过,该团队确实认为,股市短期面临一项风险,即美联储能否推出力度足够的应对措施。

“美联储目前仍关注通胀风险,且就业数据虽弱,但‘还没到糟糕的程度’,因此市场对美联储短期降息幅度存在疑问,”他们表示。

策略师们认为,在9-10月季节性疲软窗口内,投资者可能会看到震荡行情;但“鉴于我们坚信经济将实现持久且全面的复苏,任何盘整都将为2024年底及2026年的强劲走势铺路”。

摩根士丹利建议,寻求防御性对冲的投资者可聚焦大盘医疗股,因为制药/生物科技、医疗设备及服务板块的盈利修正正持续走强。

威尔逊及其同事表示,正式的降息周期也可能扭转小盘股走势。上周,他们已将小盘股评级从“低配”上调至“中性”。今年以来,作为小盘股基准的罗素2000指数(RUT)累计上涨7.2%,而作为大盘股基准的标普500指数(SPX)涨幅为10%。

“考虑到美联储可能仍更关注通胀,而非就业疲软,短期降息速度可能不足以推动资金持续轮动至低质量小盘股,”他们指出。

尽管就业数据进一步恶化会促使美联储采取更鸽派立场——这正是推动资金轮动至小盘股所需的条件,但“鉴于就业数据存在滞后性,这至少还需要几个月时间”。