- 小

- 中

- 大

- 超大

AI播客:换个方式听新闻 下载mp3

黄金在9月再创历史新高,这一涨势让此前失宠的“季节性交易策略”重回视野——即“黄金在9月表现格外强劲”的说法。

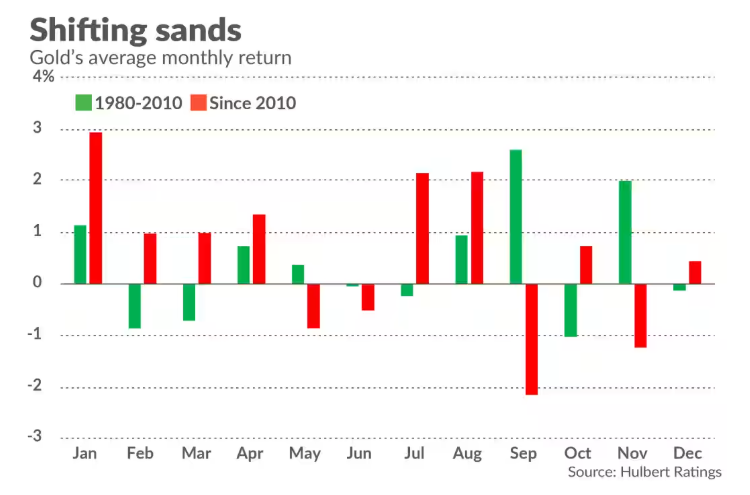

据MarketWatch专栏作家Mark Hulbert,这一观点源自2013年1月《国际商业与金融研究》(Research in International Business and Finance)期刊的一项研究。该研究题为《黄金的秋季效应》(The autumn effect of gold),发现1980年至2010年期间,黄金9月的平均表现显著优于其他月份。

遗憾的是,这项研究完成后不久,黄金的9月季节性行情便戛然而止。2010年至今的14个9月中,黄金有11个月出现下跌,概率高达79%。此外,这段时间内黄金均价累计下跌2.2%,而其他11个月份的平均涨幅为0.8%。这种9月收益的反转,严重削弱了前述研究结论的统计显著性。

这段历史为今年9月黄金的亮眼涨势提供了参考背景。那么,本月的涨势是否足以证明“黄金9月强势行情已回归”?

答案取决于“黄金9月表现优于其他月份”是否有可信的理论支撑。若缺乏扎实的理论基础,这种行情模式很可能只是统计偶然。

目前Hulbert尚未发现任何可靠的理论依据。当他询问分析师“为何黄金9月会格外强劲”时,最常见的回答是“黄金可能受益于与股市相同的季节性,即股市9月表现尤其疲软”。

但这一理论站不住脚。2010年以来,道指9月的平均跌幅为1%(其他11个月份平均涨幅为1%)。若黄金真能从“股市资金流出”中获益,那么2010年后的9月黄金理应表现良好——但事实恰恰相反。

从黄金9月行情的反转中,Hulbert得出了不同的投资启示。其一,押注季节性模式不适合短线交易者,反而需要多年的一致性与纪律性。

以研究涵盖30年的9月黄金表现(1980-2010年)为例,黄金在其中21个月份上涨,概率达70%。但即便2010年后每个9月的行情都能维持此前的强势,单押某一个9月的黄金,也仍有30%的亏损概率。要将这一概率转化为可靠的盈利策略,唯一的方法是连续多年在9月押注黄金。

也就是说,精准押中某一年9月黄金出现正回报,即便并非不可能,也极具难度。

因此,当投资者因某策略“统计记录显著”而开始采用时,他最好坚持执行。只有当新增数据使该策略的长期记录不再具备统计显著性时,才应放弃。这意味着,即便遭遇一连串亏损,他可能仍需继续遵循该策略。

例如,黄金在2013年9月(跌5.4%)、2015年9月(跌7.0%)和2016年9月(跌7.4%)均出现大幅下跌,跌幅远超1980年以来的任何一个9月。毫无疑问,到2016年时,押注黄金9月强势的交易者大概率已准备放弃。但即便如此,在1980-2016年的整个周期内,黄金9月相对其他月份的收益优势,仍在93%的置信水平上具备统计显著性——这与统计学家判断“模式是否真实存在”时常用的95%置信水平已非常接近。

因此,相信“在9月表现格外强劲”的投资者,不应为本月至今的涨势过度兴奋——这很可能只是偶然。即便这意味着“消失已久的季节性模式已回归”,也需要多年时间才能验证。